Les actions se sont redressées pour clôturer la dernière semaine d'août. Le déséquilibre à l'achat de 6,5 milliards de dollars, qui a submergé le marché lors d'une séance de négociation peu liquide avant le week-end de trois jours, pourrait y être pour quelque chose.

- La révolution de l'IA est en marche, et les investisseurs en profitent ! Recevez chaque mois des choix d'actions réalisés par une IA spécialisée au sein de 6 portefeuilles thématiques ultra-performants - Copiez les ProPicks pour affronter la rentrée avec un portefeuille optimisé.

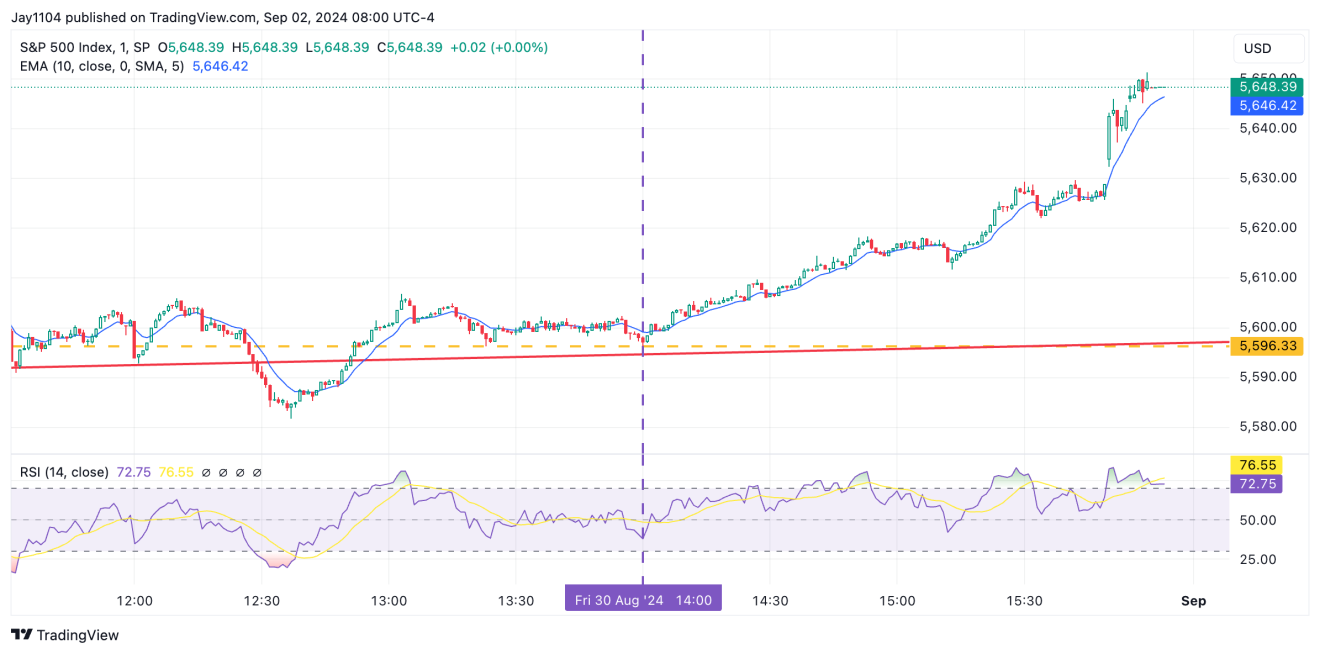

Comme nous l'avons expliqué, le déséquilibre à l'achat du marché à la clôture commence à se développer vers 14 heures (heure de l'Est), la taille finale étant publiée à 15 h 50 (heure de l'Est). Nous pouvons voir que le S&P 500 a augmenté vendredi à 14 heures, presque à la seconde près.

Cela suggère que de nombreux gains des deux dernières heures de négociation pourraient s'évanouir aujourd'hui.

Le rallye de fin de journée était probablement plus lié à un rééquilibrage de fin de mois qu'à une véritable offre d'achat ou de vente de titres.

Du point de vue du cycle, le S&P 500 s'approche d'un sommet qui a effectivement annoncé les creux et les sommets du marché sur la base de ses oscillations.

Cela suggère que nous pourrions entrer dans une période où le marché pourrait baisser cette semaine, du moins selon le graphique horaire.

La volatilité s'apprête à grimper en flèche à la veille d'un rapport crucial sur l'emploi

Un élément à prendre en compte cette semaine est que nous sommes susceptibles d'observer des niveaux croissants de volatilité, en particulier à l'approche du rapport sur l'emploi vendredi.

Le VIX 1-Day sera déterminant à cet égard, car il est probable que le VIX et le VIX 1-Day augmentent fortement à l'approche de cette publication. Compte tenu de l'importance que le marché accorde à ce rapport, il est probable que nous assisterons à une réaction similaire à la précédente.

En outre, le rapport de cette semaine influencera probablement la décision de la Fed de réduire les taux de 25 ou 50 points de base lors de la réunion de septembre. Si le VIX atteint la fourchette de 20 jeudi, le marché pourrait se redresser vendredi, à condition que les données ne soient pas complètement désastreuses.

Cependant, si le NFP est faible ou si le taux de chômage est plus élevé que prévu, je m'attends à ce que le VIX 1-Day reste élevé, et nous pourrions assister à une répétition de la réaction du marché au rapport du 2 août.

Même après la publication du rapport sur l'emploi, il est peu probable que les facteurs de liquidité soient favorables en septembre. Ceci est dû à la date limite d'imposition du 15 septembre et à l'augmentation probable de l'activité de repo en fin de trimestre.

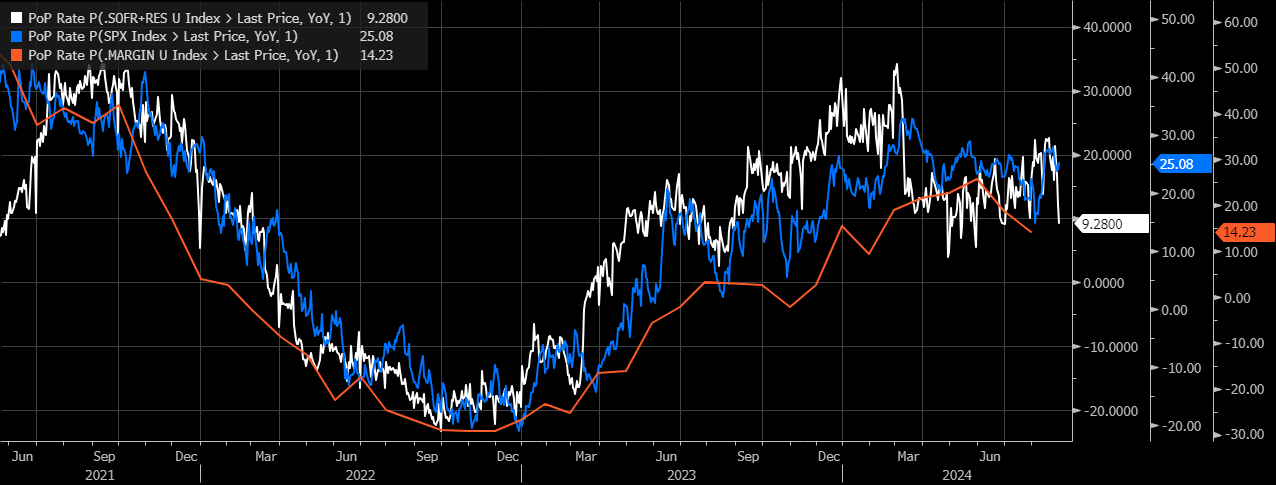

Au cours des derniers mois, le volume de SOFR et les soldes de réserve ont diminué, tandis que la croissance des soldes de marge s'est arrêtée. Ces facteurs ont tendance à avoir un impact direct sur le S&P 500 au fil du temps.

Je ne vois aucune raison de s'attendre à un changement soudain, ce qui laisse penser que si des sorties de capitaux sont attendues ce mois-ci - potentiellement semblables à celles d'avril - cette fois-ci ne sera pas différente.

L'USD/CAD se consolide avant la BoC

Outre les données américaines attendues cette semaine, la Banque du Canada tiendra une réunion sur sa politique monétaire. On s'attend à une réduction des taux, avec de faibles chances d'en voir deux. En outre, USD/CAD a connu un mouvement important ; techniquement, le dollar est survendu par rapport au dollar canadien.

Je m'attendais à ce qu'il rebondisse à deux reprises au cours des deux ou trois dernières semaines, mais l'USD/CAD semble se consolider. Nous connaissons la solide relation inverse entre l'USD/CAD et le S&P 500, et cela semble être une bonne occasion pour le dollar de se renforcer.

N'oublions pas que les devises sont toujours relatives et qu'il est tout à fait possible que les données américaines soient mauvaises et que le dollar se renforce malgré tout si les perspectives sont moins bonnes au Canada.

Nvidia s'approche de la résistance

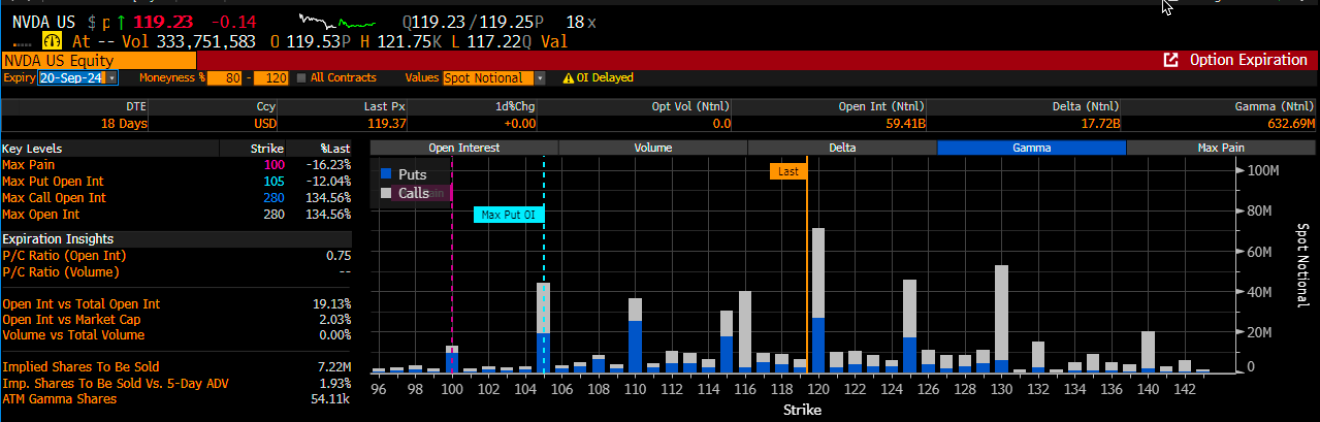

NVIDIA (NASDAQ :NVDA) nous donnera peut-être un indice sur la suite des événements. L'action est descendue jusqu'au support de 118,25 $ et s'est consolidée à ce niveau pendant la majeure partie de la journée de vendredi.

Si elle passe en dessous du niveau de 118 $, elle risque de retomber à 110 $.

En outre, en début de semaine, le niveau gamma à 120 $ servira de résistance et pourrait mettre un terme à toute reprise de l'action. Si l'action dépasse 120 $, le prochain niveau gamma important se situe aux alentours de 125 $.

Quelle action envisager lors de votre prochain investissement ?

La puissance de calcul de l'IA est en train de changer le marché boursier Français. Les ProPicks IA d'Investing.com sont des portefeuilles d'actions gagnants choisis par notre IA avancée pour la France, les États-Unis et d'autres marchés passionnants dans le monde entier. Notre meilleure stratégie, Titans de la Tech, a presque doublé le S&P 500 en 2024 - l'une des années les plus haussières de l'histoire. Et Top Actions Françaises, conçue pour une large exposition au marché, affiche des gains de +314% avec une performance testée sur 10 ans. Quelle action Française sera la prochaine à monter en flèche ?

Débloquez l’IA ProPicks