Les BRICS arrivent à maturité.

Lors de son sommet annuel à Johannesburg la semaine dernière, le bloc des cinq pays émergents - le Brésil, la Russie, l'Inde, la Chine et l'Afrique du Sud - a annoncé son intention de s'élargir pour la première fois depuis 2010. Le 1er janvier 2024, les BRICS accueilleront six nouveaux membres : L'Arabie saoudite, l'Argentine, l'Égypte, l'Éthiopie, l'Iran et les Émirats arabes unis (EAU).

Cette expansion permettra au groupe de faire contrepoids à l'influence mondiale du G7, catapultant la part des BRICS dans le PIB mondial à 36 % et couvrant près de la moitié de la population mondiale. Avec des dizaines d'autres nations exprimant leur intérêt à rejoindre le bloc, les BRICS se positionnent clairement pour un monde multipolaire, un monde qui n'est pas dominé par les États-Unis et d'autres membres de l'Occident.

Je m'attends à ce que la montée en puissance des BRICS crée à la fois des opportunités et des défis pour les investisseurs. Il sera essentiel de comprendre le paysage géopolitique, économique et réglementaire pour naviguer avec succès dans cet environnement.

La domination du dollar remise en question

Le président russe Vladimir Poutine, qui s'exprimait à distance en raison d'un mandat d'arrêt de la Cour pénale internationale (CPI) pour des crimes de guerre présumés, a évoqué la volonté des BRICS de réaliser leurs échanges commerciaux dans les monnaies locales plutôt qu'en dollars ( US Dollar), ce qui aurait pour effet de reconfigurer considérablement la dynamique du commerce mondial.

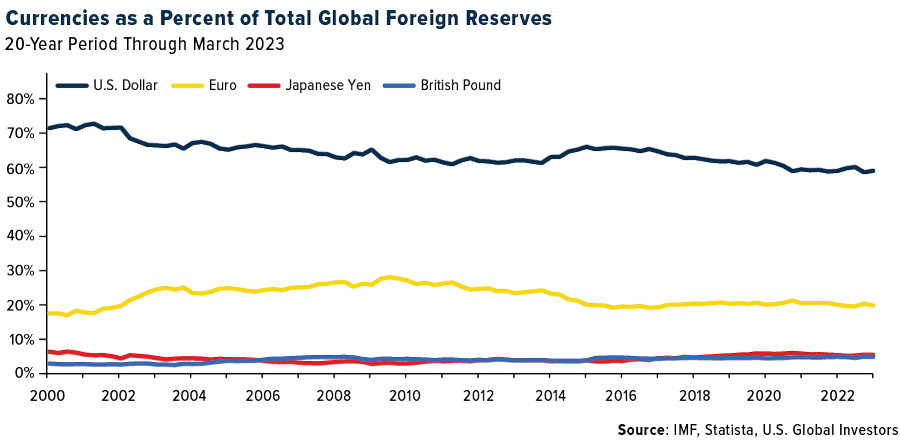

Depuis la conférence de Bretton Woods en 1944, le statut du dollar en tant que principale monnaie de réserve mondiale a offert aux États-Unis des avantages considérables, tels qu'un financement moins cher et un effet de levier inégalé sous la forme de sanctions financières. Mais aujourd'hui, avec les pays du BRICS qui cherchent une alternative au billet vert (et dont le nombre de membres est passé de cinq à onze), le paysage monétaire pourrait connaître un nouveau changement tectonique majeur, contribuant à une plus grande volatilité du marché du Trésor, des taux de change, de l'inflation, et bien plus encore.

Au cœur de cette stratégie se trouve la Nouvelle banque de développement (NDB).

Créée en 2015 comme alternative aux bailleurs de fonds occidentaux tels que la Banque mondiale et le Fonds monétaire international (FMI), la NDB a fait des vagues. Sa récente décision de lancer une obligation en roupie indienne et d'envisager des obligations en monnaie locale dans d'autres pays reflète son intention de se diversifier par rapport au dollar américain.

L'ancienne dirigeante brésilienne et actuelle présidente de la NDB, Dilma Rousseff, a fait part des plans ambitieux de la banque, qui prévoit de prêter entre 8 et 10 milliards de dollars cette année, dont environ 30 % en monnaies locales. Le système financier basé sur les États-Unis "va être remplacé par un système plus multipolaire", a déclaré Mme Rousseff au Financial Times.

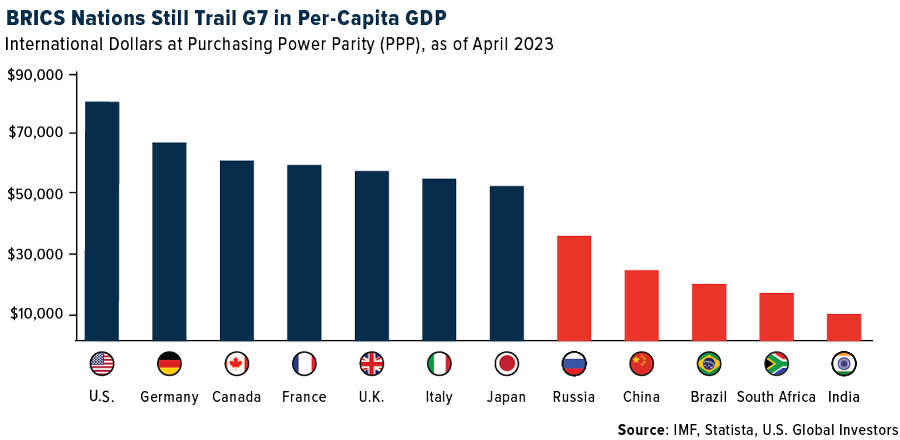

À mon avis, le dollar américain ne sera pas complètement détrôné en tant que monnaie de réserve, mais il se peut qu'il finisse par partager la scène de manière plus importante avec l'euro, le yuan, Bitcoin, ou une autre monnaie. Dans leur composition actuelle, les BRICS représentent plus de 32 % du PIB mondial, soit un peu plus que les 30 % du G7 ; toutefois, le PIB par habitant, un indicateur de la prospérité économique, reste un fossé que les BRICS doivent combler.

Au fur et à mesure que les nations BRICS évoluent et étendent leur influence, une gouvernance mondiale plus diversifiée est inévitable. La trajectoire actuelle promet un monde où les puissances traditionnelles, notamment les États-Unis et l'Union européenne (UE), devront s'adapter à de nouvelles réalités.

En tant qu'investisseur et observateur, il sera primordial de faire preuve d'agilité.

L'impact de la hausse des rendements du Trésor américain

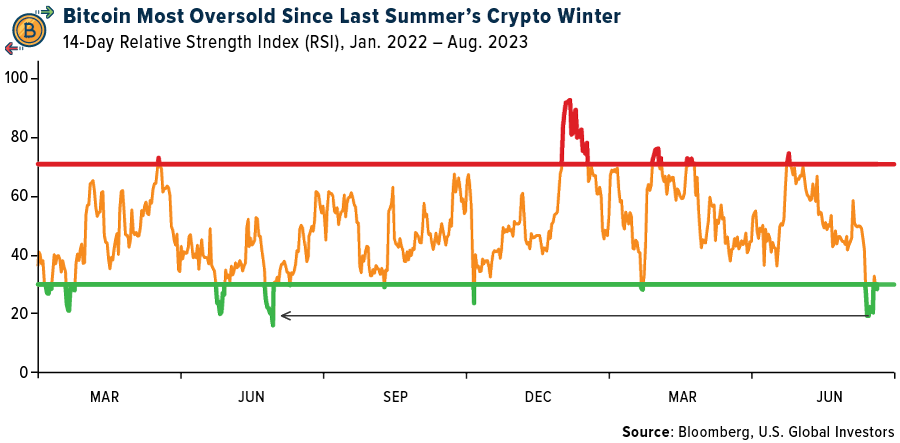

L'augmentation des rendements des bons du Trésor américain est également un facteur déterminant pour le marché actuel. Alors que ces rendements augmentent en raison d'une croissance économique plus forte que prévu et des politiques de resserrement de la Réserve fédérale, les actifs à risque, des actions au bitcoin, en subissent les conséquences. Au cours des 30 derniers jours, le taux à 10 ans a progressé de 9,4 %, tandis que le S&P 500 et le bitcoin ont perdu respectivement 3,5 % et 10,8 %. En fait, le bitcoin est tombé dans la zone de survente la plus extrême depuis l'hiver cryptographique de l'été dernier, déclenché par les faillites des entreprises cryptographiques Celsius, Three Arrows Capital et Voyager.

Jerome Powell ayant affirmé lors du sommet de Jackson Hole de vendredi qu'il pourrait être approprié de relever encore les taux pour lutter contre l'inflation, l'attention des investisseurs pourrait se porter sur des secteurs moins dépendants de l'emprunt, comme les services publics et les biens de consommation de base. Toutefois, nombreux sont ceux qui restent optimistes quant à la capacité de résistance des actions, en particulier dans le contexte d'une économie américaine robuste.

L'exception la plus marquante des actions en difficulté, bien sûr, est constituée par les valeurs de l'intelligence artificielle (IA) en général et par NVIDIA (NASDAQ :NVDA) en particulier. Sur 12 mois, depuis le début de l'année, sur trois mois et sur cinq jours, le fabricant de processeurs graphiques (GPU) basé à Santa Clara reste de loin l'action la plus performante du S&P 500, alors que les investisseurs s'efforcent de s'exposer aux entreprises impliquées dans l'IA.

L'éclat durable de l'or

Au milieu de tout cela, l'or continue de jouer son rôle de réserve de valeur stable. Malgré des défis tels que la hausse des rendements, mon sentiment à l'égard de l'or reste haussier. Ses niveaux de négociation actuels, bien qu'en baisse par rapport à leur sommet, témoignent toujours d'un vif intérêt de la part des investisseurs.

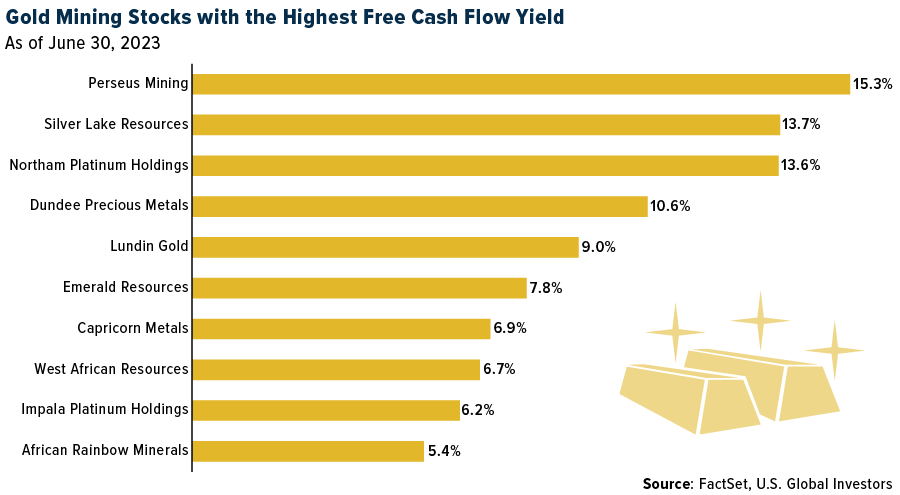

Je suis également optimiste en ce qui concerne les actions des sociétés d'extraction d'or, mais j'invite les investisseurs à se concentrer sur les sociétés de haute qualité, bien gérées et dotées d'un bilan solide.

L'une de nos mesures préférées dans la sélection des valeurs aurifères est le rendement du flux de trésorerie disponible (FCF), qui indique la quantité de flux de trésorerie disponible d'une société par rapport à sa capitalisation boursière. Les explorateurs et les producteurs ayant des coûts opérationnels élevés et des besoins en capitaux importants, il est important qu'ils conservent des bilans sains.

Le mois dernier, j'ai partagé avec vous les 10 premières valeurs minières aurifères classées en fonction du rendement du FCF, en utilisant les données du trimestre de mars. Dans le graphique ci-dessous, j'ai mis à jour la liste pour le trimestre clos le 30 juin.

La société australienne Perseus Mining, qui exploite trois mines d'or en Afrique, est en tête du peloton avec un rendement FCF de 15,3 %. La société a fait état d'un solide trimestre de juin en termes de génération de liquidités, avec une augmentation nette de 51 millions de dollars de sa position de trésorerie globale, en tenant compte des liquidités, des lingots et de la dette portant intérêt. À la fin du trimestre, Perseus détenait 484 millions de dollars en liquidités et en or physique, pour une capitalisation boursière d'environ 1,5 milliard de dollars.

L'indice boursier S&P 500 est un indice pondéré par la capitalisation largement reconnu de 500 actions ordinaires de sociétés américaines. La parité du pouvoir d'achat est une mesure du prix de biens spécifiques dans différents pays et est utilisée pour comparer le pouvoir d'achat absolu des monnaies des pays.

Les avoirs peuvent changer quotidiennement. Les avoirs sont déclarés à la fin du trimestre le plus récent. Les titres suivants mentionnés dans l'article étaient détenus par un ou plusieurs comptes gérés par US Global Investors au 30 juin 2023 : Perseus Mining Ltd, Northam Platinum Holdings Ltd, Dundee Precious Metals Inc, Lundin Gold Inc, Emerald Resources NL, West African Resources Ltd, Impala Platinum Holdings Ltd , African Rainbow Minerals Ltd.

Clause de non-responsabilité : Toutes les opinions exprimées et les données fournies peuvent être modifiées sans préavis. Certaines de ces opinions peuvent ne pas convenir à tous les investisseurs. En cliquant sur le(s) lien(s) ci-dessus, vous serez dirigé vers le(s) site(s) Internet d'un tiers. U.S. Global Investors n'approuve pas toutes les informations fournies par ce(s) site(s) et n'est pas responsable de leur contenu.