La Fed a relevé ses taux au-delà de 5 %, mais l'économie américaine ne s'est pas effondrée.

En 2022 déjà, la courbe de rendement s'est inversée et n'a pas bougé depuis.

Les délais semblaient relativement courts, et l'économie américaine traversait une période creuse en 2023, lorsqu'il est devenu consensuel qu'une récession allait se produire.

Quelque chose s'est même cassé sur les marchés (banques régionales), et pourtant rien ne s'est vraiment passé.

Voici pourquoi.

Les taux d'intérêt élevés sont censés briser quelque chose, car une économie surendettée devra assurer le service d'une montagne de dettes à des taux élevés et disposera de moins d'argent pour ses revenus et ses dépenses.

Le problème est que les gens regardent la "mauvaise" dette.

Les niveaux et les tendances de la dette du secteur privé sont bien plus importants que la dette publique.

Contrairement au gouvernement, le secteur privé n'a pas le luxe d'imprimer de l'argent : si vous vous endettez jusqu'au cou et que vous perdez votre capacité à générer des revenus, la douleur est réelle.

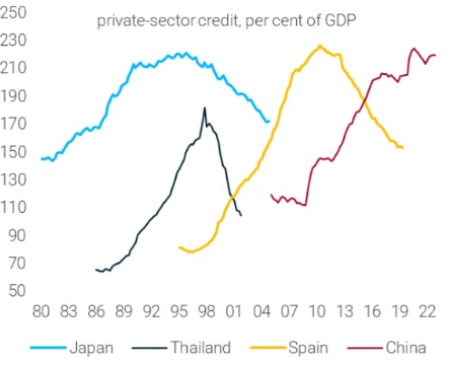

Comme le montre le graphique de Dario Perkins, les plus grandes crises financières se sont produites en raison d'un endettement élevé et croissant du secteur privé. L'éclatement de la bulle immobilière au Japon ou en Espagne, les Tigres asiatiques ou la Chine d'aujourd'hui en sont des exemples clairs.

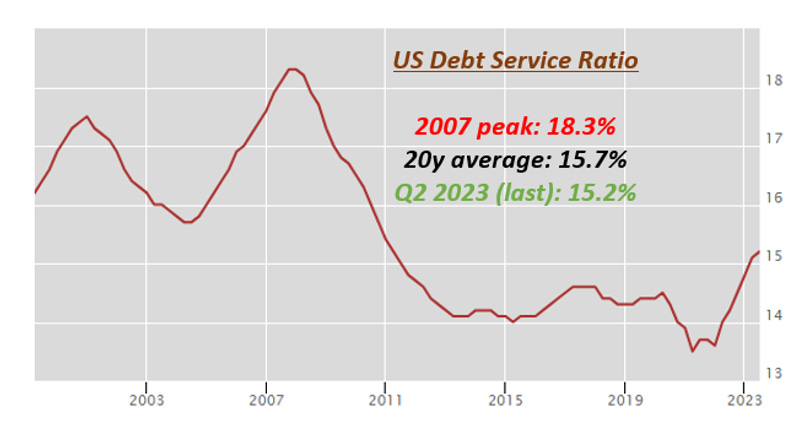

C'est pourquoi nous devons examiner les ratios du service de la dette.

Les ratios du service de la dette mesurent le montant du revenu disponible utilisé par les sociétés non financières et les ménages pour rembourser leurs dettes.

Il s'agit d'une mesure cruciale car elle permet de visualiser efficacement la répercussion du resserrement de la politique monétaire sur le secteur privé.

Le ratio du service de la dette des États-Unis augmente, mais lentement : il s'établit à 15 %, ce qui correspond à sa moyenne à long terme.

Il y a en réalité quatre façons pour les ratios du service de la dette d'augmenter rapidement :

L'économie repose sur une montagne d'effets de levier du secteur privé ;

Une grande partie de la dette du secteur privé (hypothèques et obligations/prêts d'entreprise) est basée sur des taux variables, donc lorsque la Banque centrale augmente les taux, les ménages et les entreprises sont immédiatement confrontés à des coûts de service de la dette plus élevés ;

Une grande partie de la dette du secteur privé fonctionne avec des réinitialisations de taux d'intérêt, de sorte que dans un court laps de temps, toutes ces dettes devront être réinitialisées à des taux plus élevés ;

Une grande partie de la dette du secteur privé doit être refinancée prochainement (par exemple, un grand mur d'échéance).

On peut dire sans risque de se tromper que les États-Unis ne sont pas confrontés à ces quatre problèmes : la dette du secteur privé en pourcentage du PIB est inférieure à celle de 2007, les prêts et les hypothèques sont pour la plupart à taux fixe, sans réinitialisation à court terme, et les murs d'échéance sont progressifs.

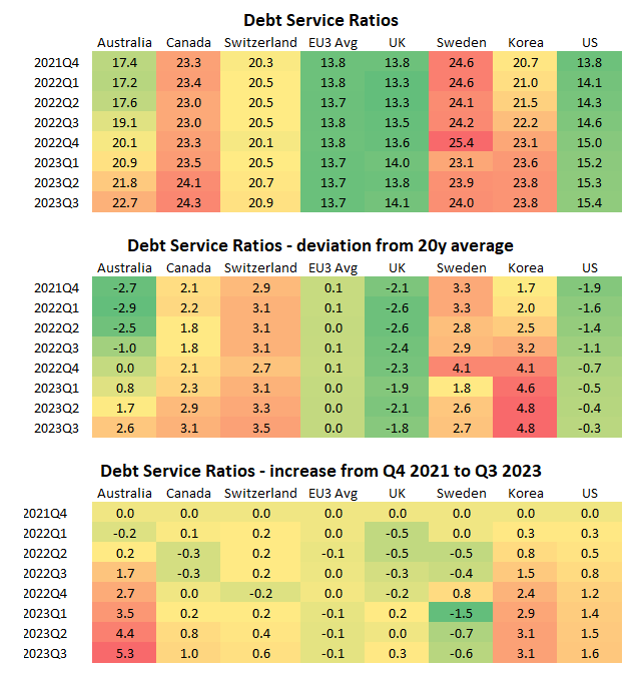

Mais qu'en est-il des autres pays ?

J'ai examiné quelques-unes des principales économies du monde et j'ai constaté que

- l'Australie

- le Canada

- la Corée

- la Suède

sont toutes sous pression : leurs ratios du service de la dette sont élevés en termes absolus et supérieurs à leur moyenne sur 20 ans, et la tendance est également négative puisqu'ils continuent d'augmenter au fil du temps.

Par exemple, la Suède vient de réduire ses taux d'intérêt sous la pression de ratios de service de la dette plus élevés.

Les États-Unis, quant à eux, se situent à un niveau plus raisonnable d'environ 150 % de la dette privée par rapport au PIB et le secteur privé mettra plus de temps à ressentir les effets de la hausse des taux d'intérêt.

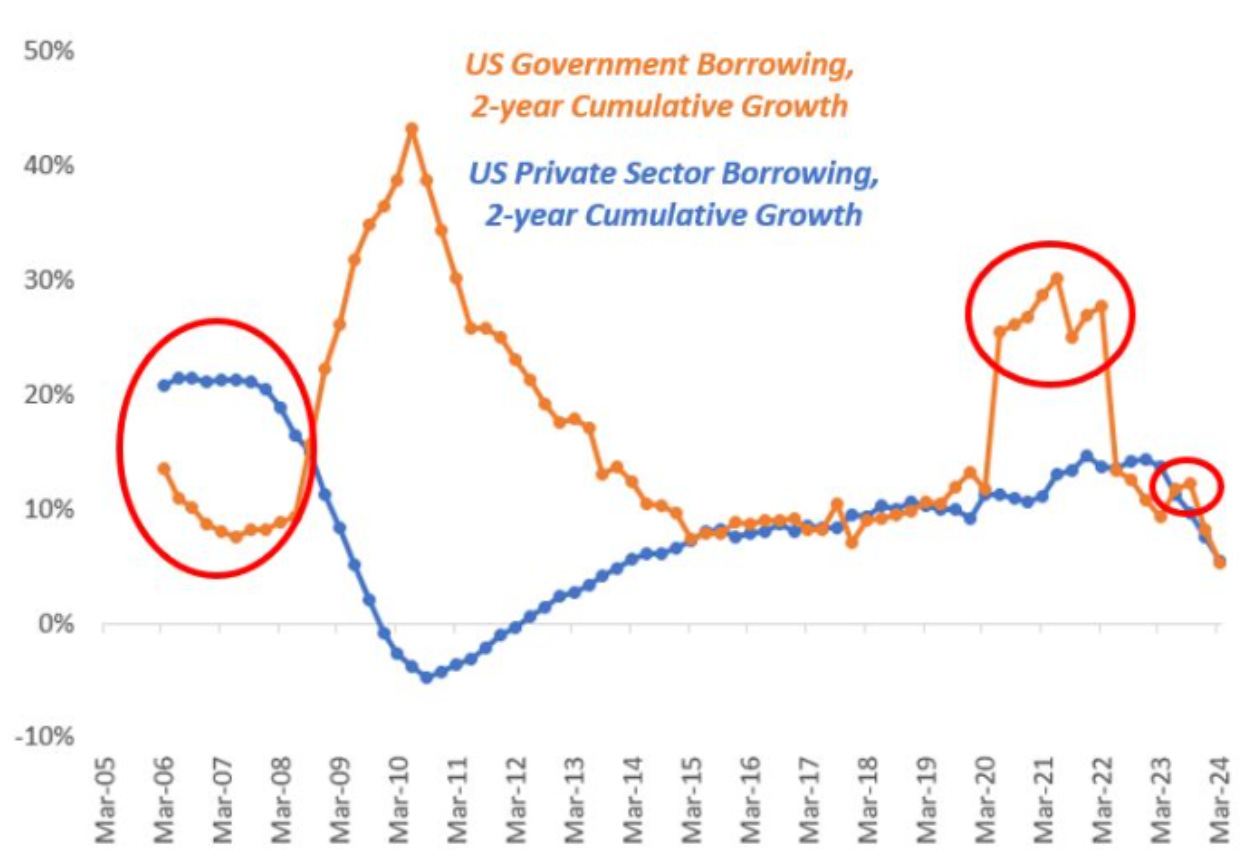

Pensez aux États-Unis en 2007 et à la différence de l'économie américaine aujourd'hui.

À l'époque, le marché de l'immobilier s'est effondré sous la pression d'un effet de levier excessif du secteur privé et la grande crise financière s'en est suivie.

Aujourd'hui, la situation est différente : l'ampleur des déficits publics (orange) est énorme, mais le crédit du secteur privé (bleu) n'est pas florissant.

Le crédit du secteur privé n'est pas la source de la création monétaire excessive et de l'instabilité - le secteur privé américain s'est en fait désendetté depuis 2008 !

Au lieu de cela, ce sont les déficits publics qui sont en cause aujourd'hui.

Voilà pourquoi les taux d'intérêt élevés et l'inversion de la courbe des rendements n'ont pas encore brisé l'économie américaine.

Pourtant, lentement mais sûrement, quelques fissures apparaissent sous le capot :

Si vous perdez votre emploi aujourd'hui, il est assez difficile de le retrouver dans un court laps de temps : vous risquez donc d'être classé parmi les perdants permanents de l'emploi.

La part des perdants permanents de l'emploi aux États-Unis par rapport à la population active totale augmente : les entreprises confrontées à des taux de refinancement de 7 à 8 % sur leurs prêts/obligations réduisent leurs dépenses et ralentissent leurs intentions d'embauche, ce qui refroidit le marché de l'emploi.

Jusqu'à présent, l'économie américaine ne s'est pas effondrée.

Mais si la Fed maintient les taux à un niveau élevé pendant une période suffisamment longue, elle finira par réussir.

* Cet article a été publié à l'origine sur The Macro Compass. Rejoignez cette communauté dynamique d'investisseurs macro, d'allocateurs d'actifs et de fonds spéculatifs - vérifiez quel niveau d'abonnement vous convient le mieux en utilisant ce lien.