Qu'est-ce que l'"effet de richesse" et pourquoi est-il important ? C'est une excellente question qui m'a fait penser à "Une drôle de chose est arrivée sur le chemin du Colisée". Cette pièce hystérique de Craig Sodaro met en scène un paysan suisse naïf qui se rend à Rome.

Son rêve est de devenir comédien. Il est loin de se douter des aventures qui l'attendent. Entrant par hasard dans la maison du général Spurius Sillius à la recherche de nourriture, il est pris pour le redoutable gladiateur Terribilus, qui doit se battre dans le Colisée le lendemain.

Simplcuss doit trouver un moyen de se sauver. Il entend la femme du général, Drusilla, et le sénateur Publius Piscious comploter pour tuer la fille de l'empereur et l'empereur lui-même !

Sans vous dévoiler la fin, il existe de nombreuses similitudes avec le marché actuel. Récemment, de nombreux "experts" ont parlé de "Recessionus Terribulus". Ce n'est pas surprenant, les indicateurs de récession restent nombreux.

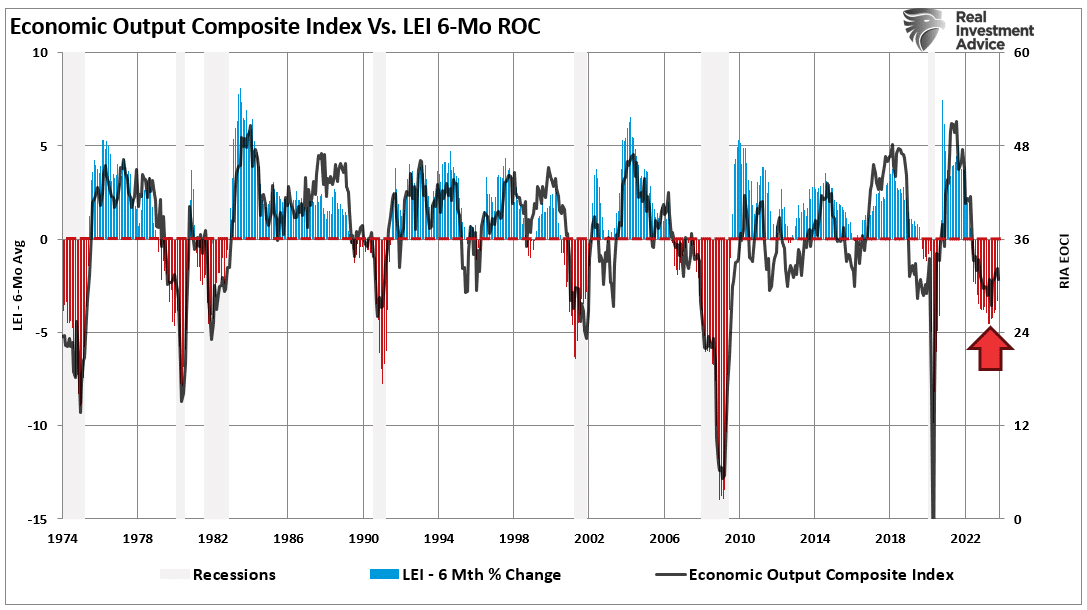

"Comme pour les cycles de marché, l'économie connaît également des cycles. Il est indéniable que les données économiques actuelles sont fragiles, qu'il s'agisse de l'indice économique avancé (LEI) ou des mesures de l'Institute of Supply Management (ISM).

L'indice composite économique, composé de 100 points de données économiques dures et molles, montre clairement les cycles économiques. J'ai superposé l'indice composite au taux de variation sur six mois de l'indice LEI, qui présente une très forte corrélation avec les expansions et les contractions économiques".

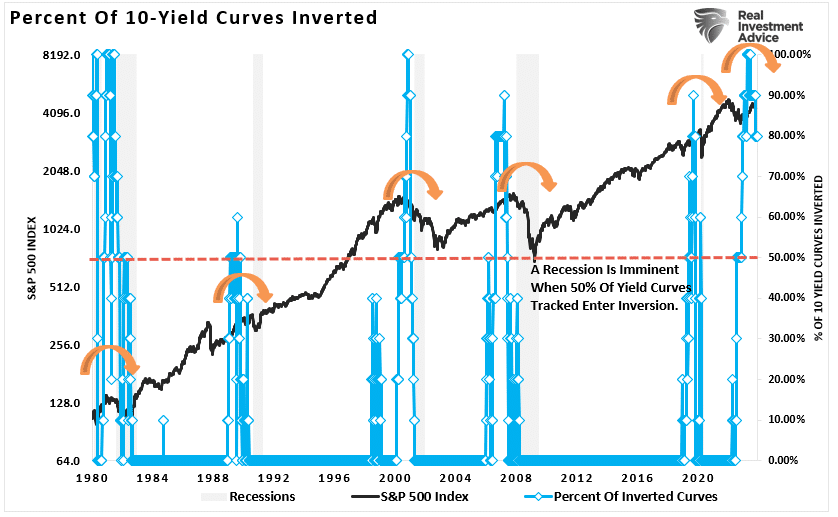

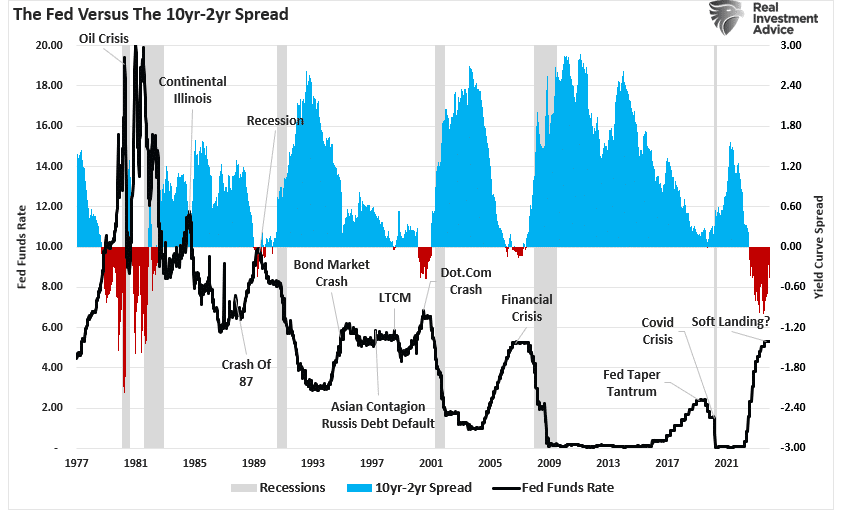

En outre, 80 % des écarts de rendement 10 ans que nous suivons sont négatifs. Ainsi, le marché obligataire tient compte d'une croissance économique plus faible, du risque lié aux bénéfices, des valorisations élevées et de l'absence de soutien monétaire. Historiquement, une récession a suivi lorsque 50 % ou plus des courbes de rendement suivies se sont inversées. À chaque fois.

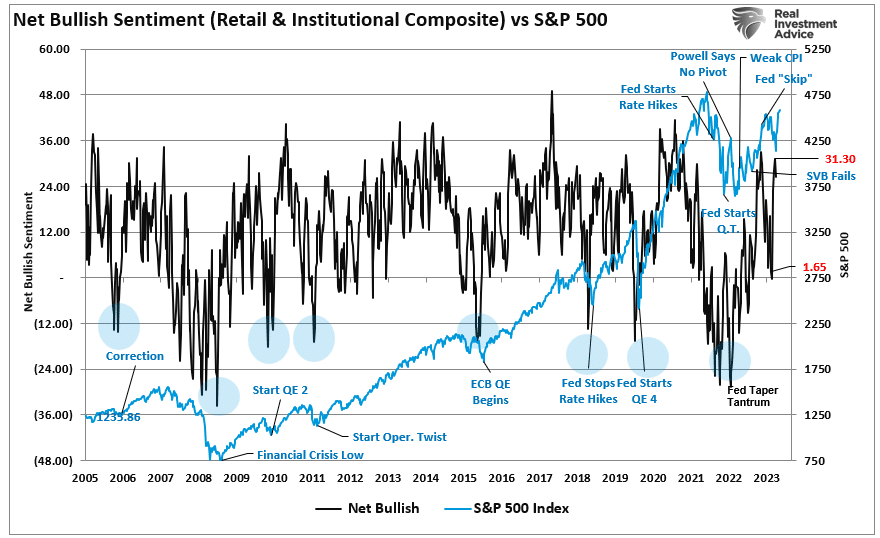

Cependant, malgré des indicateurs suggérant des risques de récession, les marchés financiers ont bondi d'environ 20 % à ce jour. Plus important encore, le sentiment des investisseurs, qui était très baissier l'année dernière, est devenu agressivement haussier.

En particulier, les investisseurs ne sont pas les seuls à devenir plus optimistes. L'indice de confiance des consommateurs est également en hausse.

Le sentiment des consommateurs suit le mouvement

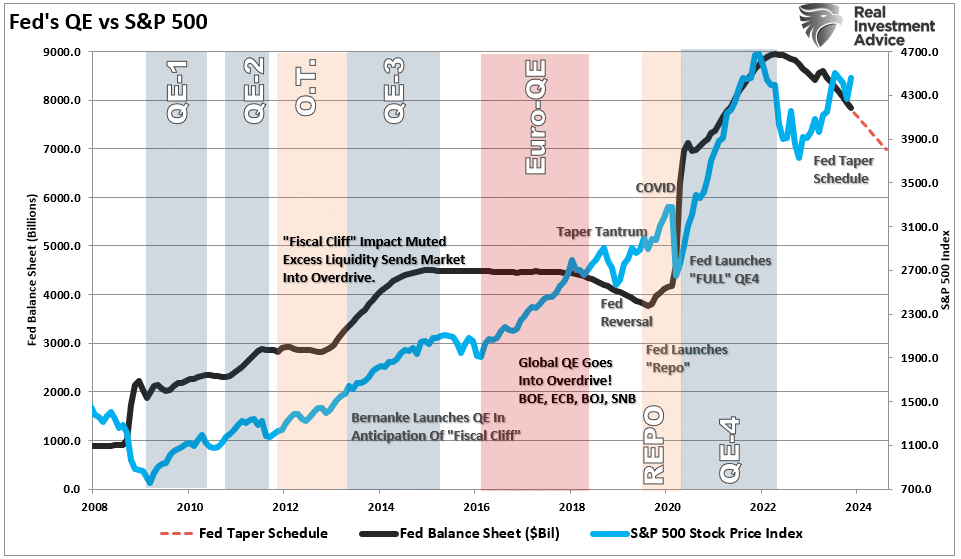

Comme indiqué précédemment, au cours de la dernière décennie, la Réserve fédérale a provoqué une "réponse pavlovienne" massive des investisseurs aux changements réels et attendus de la politique monétaire. En voici un exemple :

Il est important de noter que pour que le conditionnement fonctionne, le "stimulus neutre", lorsqu'il est introduit, doit être suivi par le "stimulus puissant" pour que le "couplage" soit complet. Pour les investisseurs, au fur et à mesure de l'introduction de chaque cycle d'"assouplissement quantitatif", le "stimulus neutre", le marché boursier a augmenté, le "stimulus puissant".

Même si la Fed restreint actuellement sa politique monétaire, les investisseurs anticipent le changement attendu vers une politique plus accommodante dans les mois à venir.

Comme indiqué dans cet article, il existe une corrélation entre l'évolution du sentiment des investisseurs, les prix des actifs financiers et le sentiment des consommateurs.

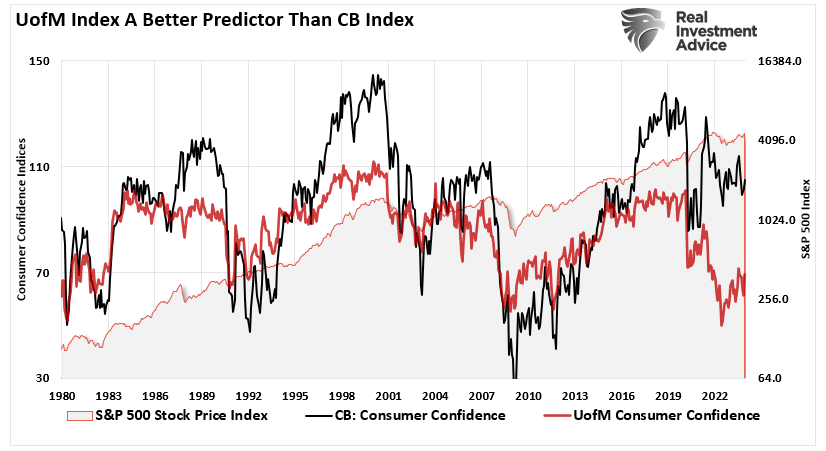

Les économistes et les analystes de marché utilisent deux indices primaires différents du sentiment des consommateurs. L'Université du Michigan fournit le premier indice du sentiment des consommateurs. Le deuxième indice est celui du Conference Board.

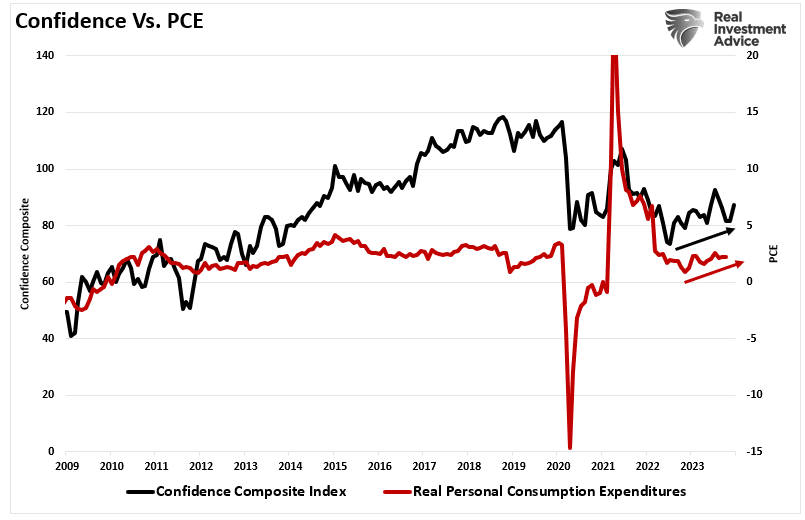

Comme vous pouvez le constater, bien que les deux indices se suivent dans le temps, des divergences significatives ont tendance à se produire. Pour éliminer ces divergences, nous avons créé un indice composite du sentiment qui combine les deux mesures, comme indiqué ci-dessous.

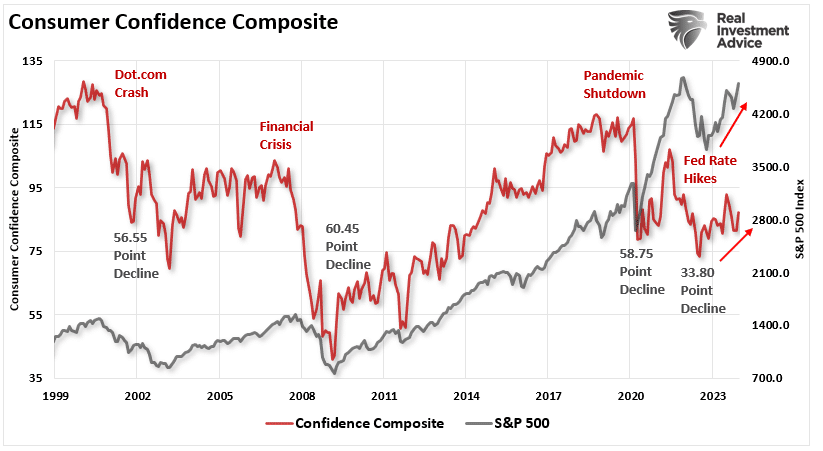

Si l'on considère l'indice composite, on constate que les baisses de l'indice composite du sentiment sont en corrélation avec les baisses des marchés financiers. L'inverse est également évident. C'est logique si l'on considère que les variations de la richesse financière affectent la psychologie des consommateurs.

Lorsque la richesse diminue, les dépenses de consommation se contractent, ce qui ralentit la croissance économique et les bénéfices. Les baisses des marchés financiers sont donc logiques. Lorsque la richesse financière augmente, les consommateurs "se sentent plus riches" et sont plus enclins à faire des dépenses.

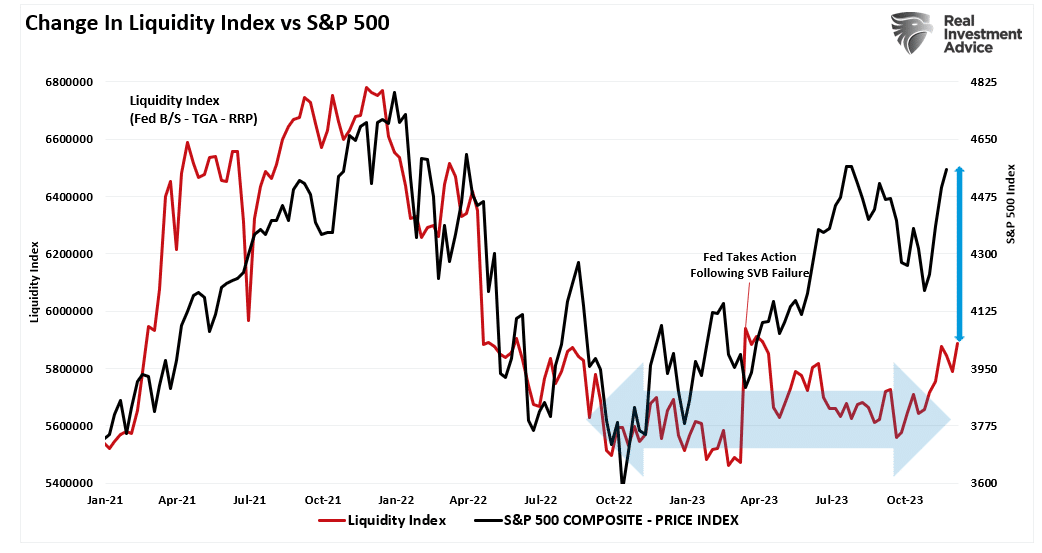

Sans surprise, depuis les creux d'octobre dernier, les prix des actifs ont fortement augmenté en raison de l'accroissement des liquidités. Comme indiqué dans l'article ci-dessus, le lien entre la Fed et les investisseurs est complet.

Le résultat de cette augmentation de "l'effet de richesse" a été une amélioration soutenue de la confiance des consommateurs, qui soutient la croissance économique.

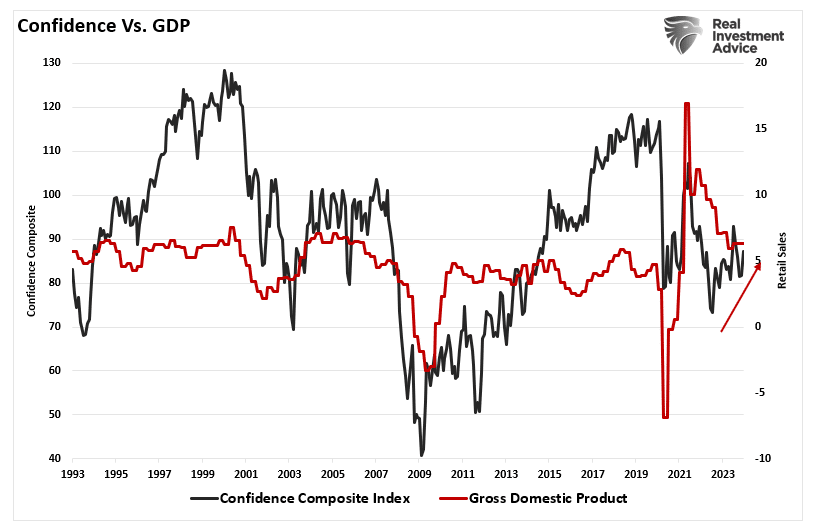

Notamment, étant donné que près de 70 % du calcul du PIB comprend les dépenses de consommation personnelle (PCE), l'augmentation de l'"effet de richesse" a déconcerté ceux qui s'attendaient à une récession à court terme, car les dépenses restent robustes.

La question est de savoir si l'augmentation de "l'effet de richesse", qui renforce la confiance des consommateurs, suffira à créer l'insaisissable "atterrissage en douceur" de l'économie.

L'insaisissable atterrissage en douceur

Le commentaire le plus répandu ces derniers temps est la certitude d'une récession en 2024. Cependant, une proportion croissante d'analystes et d'économistes de Wall Street estiment qu'il ne s'agira au pire que d'un ralentissement économique ou d'une légère récession.

L'espoir est celui d'une répétition de 1995. Il s'agit de l'insaisissable scénario de l'"atterrissage en douceur", dans lequel la Fed relève les taux d'intérêt et ralentit la croissance économique et l'inflation, tout en évitant une récession.

Notamment, si la Fed a relevé ses taux et que l'économie a évité la récession, cela n'a pas été sans conséquence. Ce processus a provoqué un effondrement du marché obligataire, une défaillance de la dette et la faillite de Long-Term Capital Management.

Toutefois, il convient de noter que pendant toute cette phase, la courbe des taux ne s'est PAS inversée jusqu'en 1998. À la suite de cette inversion, l'économie est entrée en récession en 2000 et le marché boursier a commencé à s'effondrer.

Aujourd'hui, la courbe de rendement n'a jamais été aussi inversée depuis 1980, et les espoirs sont grands de voir l'inflation se calmer et la récession évitée. Bien que cela semble impossible à bien des égards, nous devons rester conscients de deux facteurs cruciaux.

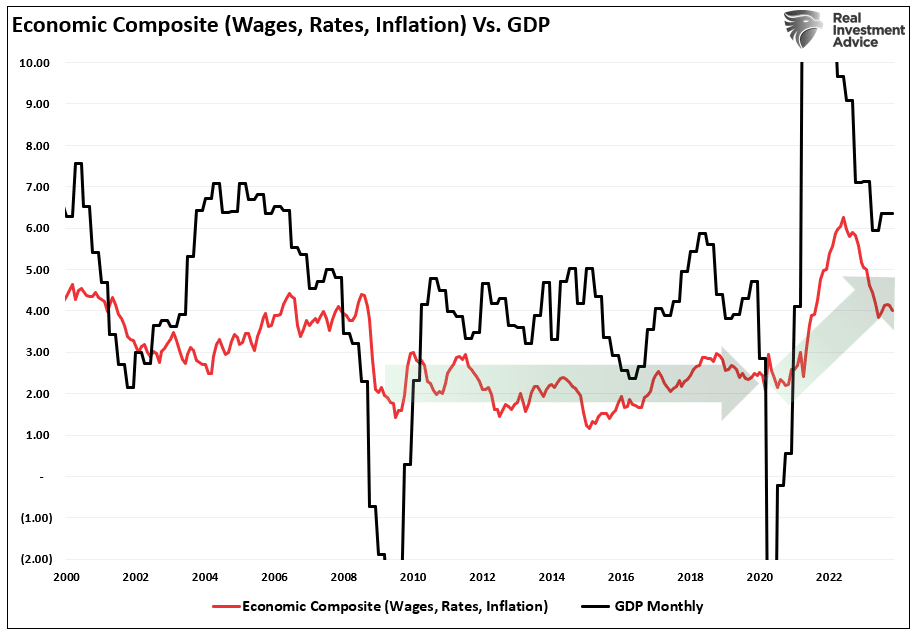

Premièrement, la baisse de l'inflation, des taux d'intérêt et de la croissance des salaires soutient l'économie. L'indice composite des salaires, de l'inflation et des taux d'intérêt reste nettement supérieur à la tendance observée après la crise financière.

Bien qu'il soit en train de s'inverser, ce qui correspond à des taux de croissance économique plus faibles, il n'est pas proche des niveaux suggérant une récession économique.

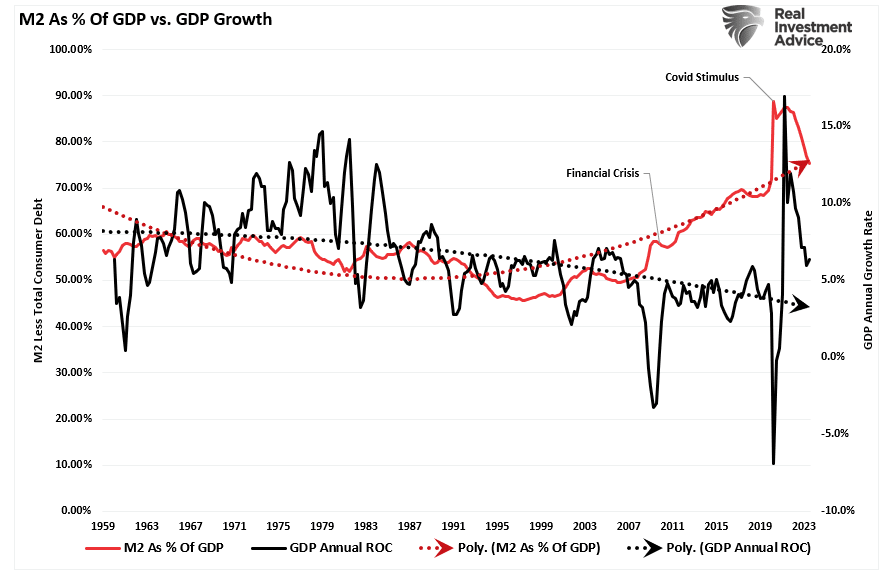

Deuxièmement, les impulsions monétaires et fiscales de 2020 et 2021 restent dans le système. À l'instar de l'ensemble de l'économie, M2 diminue en pourcentage du PIB, mais reste bien supérieur à tout ce qui a été observé depuis 1960.

Ce soutien monétaire et la baisse des taux d'intérêt et d'inflation devraient permettre au moteur de la croissance économique de continuer à tourner jusqu'en 2024.

Conclusion

Bien qu'il y ait sans aucun doute de nombreux arguments baissiers actuellement, en tant qu'investisseurs, nous devons nous rappeler que les marchés ont tendance à être tournés vers l'avenir. Les prévisions d'une récession plus profonde en raison des hausses de taux agressives de la Réserve fédérale, des normes de prêt strictes des banques et d'une inflation toujours élevée sont sans aucun doute valables.

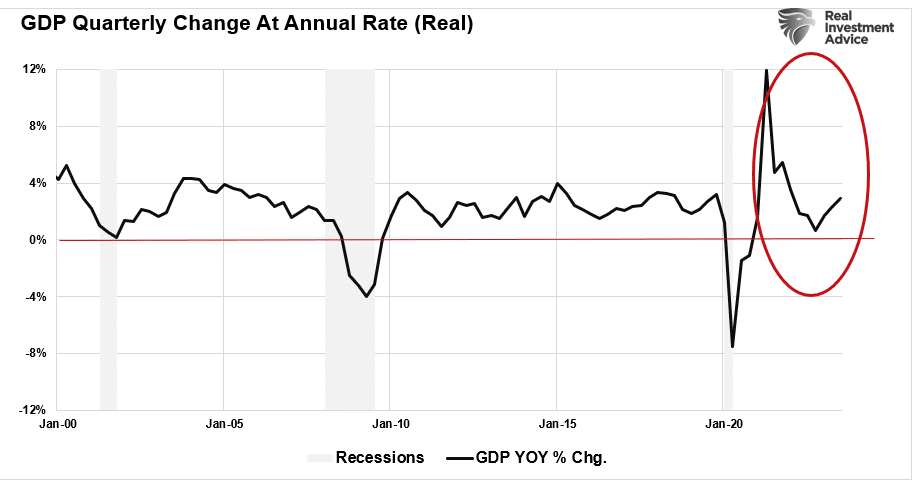

Toutefois, les niveaux élevés de liquidités monétaires et l'amélioration de la confiance des consommateurs due à un "effet de richesse" accru pourraient empêcher la croissance économique de se contracter et d'entrer en récession. Nous devons également tenir compte du fait que l'économie s'est fortement contractée au cours des 24 derniers mois.

Si l'économie avait fonctionné à 2 %, comme auparavant, une récession aurait été assurée. La différence est que la contraction s'est produite alors que l'économie tournait à un taux annualisé accéléré de près de 12 % grâce à 5 000 milliards de dollars de liquidités.

Comme le montre le graphique ci-dessous, la contraction a annulé la totalité de la croissance antérieure. Sur une base équivalente, le déclin pendant l'arrêt de la pandémie a été d'une ampleur à peu près égale.

La différence est que le déclin a commencé alors que l'économie tournait à peine au-dessus de 2 % en rythme annualisé. En d'autres termes, sur une base normalisée, la contraction a été tout aussi importante que la récession de 2020 et presque deux fois plus importante que la "crise financière".

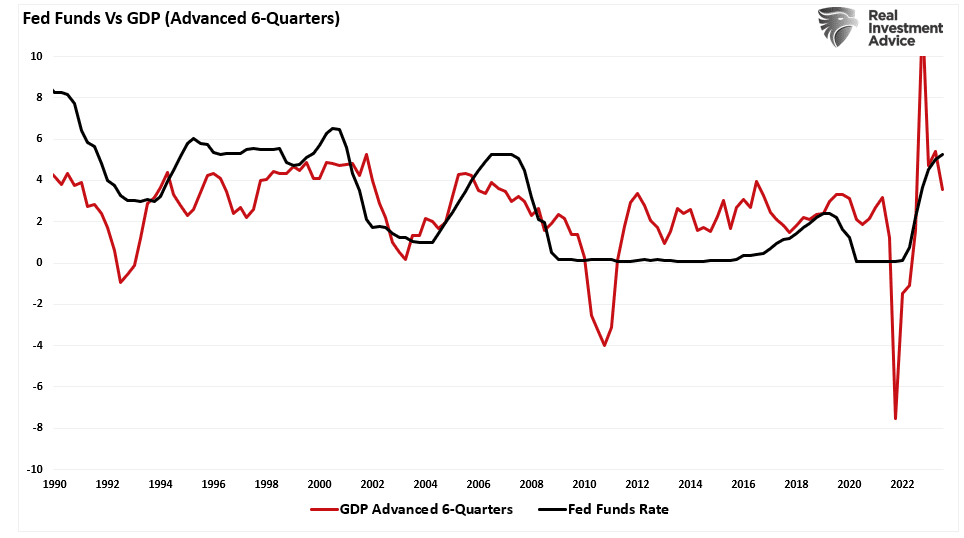

Nous savons que les actions de la Réserve fédérale en matière de relèvement des taux ont environ six trimestres d'avance sur les variations de la croissance économique. Étant donné que la dernière hausse des taux de la Fed a eu lieu au deuxième trimestre de cette année, cela laisse présager un nouveau ralentissement de l'activité économique l'année prochaine. Mais cela ne garantit PAS une "récession" en 2024.

Par conséquent, compte tenu de cette incertitude, nous devons continuer à évaluer la possibilité que les économistes de Wall Street aient raison dans leurs prévisions les plus optimistes.

Y aura-t-il un jour une récession ? Absolument. Mais parier sur une récession l'année prochaine pourrait conduire à des résultats décevants pour votre portefeuille d'investissement.