La spéculation selon laquelle la Réserve fédérale est proche de mettre en pause ses hausses de taux a pris un coup cette semaine après qu'un responsable de la Fed ait minimisé les chances dans une interview télévisée mercredi.

"La pause n'est pas sur la table en ce moment", déclare Mary Daly, présidente de la Fed de San Francisco, à CNBC hier (16 novembre). "Cela ne fait même pas partie de la discussion. À l'heure actuelle, la discussion porte à juste titre sur le ralentissement du rythme et... sur le fait de concentrer notre attention vraiment sur le niveau des taux d'intérêt qui finira par être suffisamment restrictif."

Le marché des actions prend de l'avance en voyant une pause dans les hausses de taux, et encore moins un renversement, dans un avenir immédiat, estime la directrice de la clientèle d'Aspiriant, Sandi Bragar, gestionnaire de patrimoine :

"Le marché essaie simplement de saisir les nouvelles et il a tendance à surcompenser les nouvelles, qu'elles soient bonnes ou mauvaises. Nous sommes juste à ce point du cycle où nous pensons qu'il y a encore la forte probabilité d'une trajectoire potentielle de baisse des actions à l'horizon 2023."

Ce matin, le marché des contrats à terme sur les fonds fédéraux prend en compte les attentes élevées d'un ralentissement du rythme des hausses de taux à l'avenir. Selon les données du CME, la probabilité d'une hausse de 50 points de base pour la prochaine réunion du FOMC, le 14 décembre, est d'environ 85 % . Si cette probabilité est correcte, il s'agira de la première hausse plus douce après une série de hausses de 75 points de base cette année. Pour le début de l'année 2023, une autre hausse des taux, peut-être de 25 points de base seulement, est également considérée comme possible lors de la réunion de février, selon les contrats à terme.

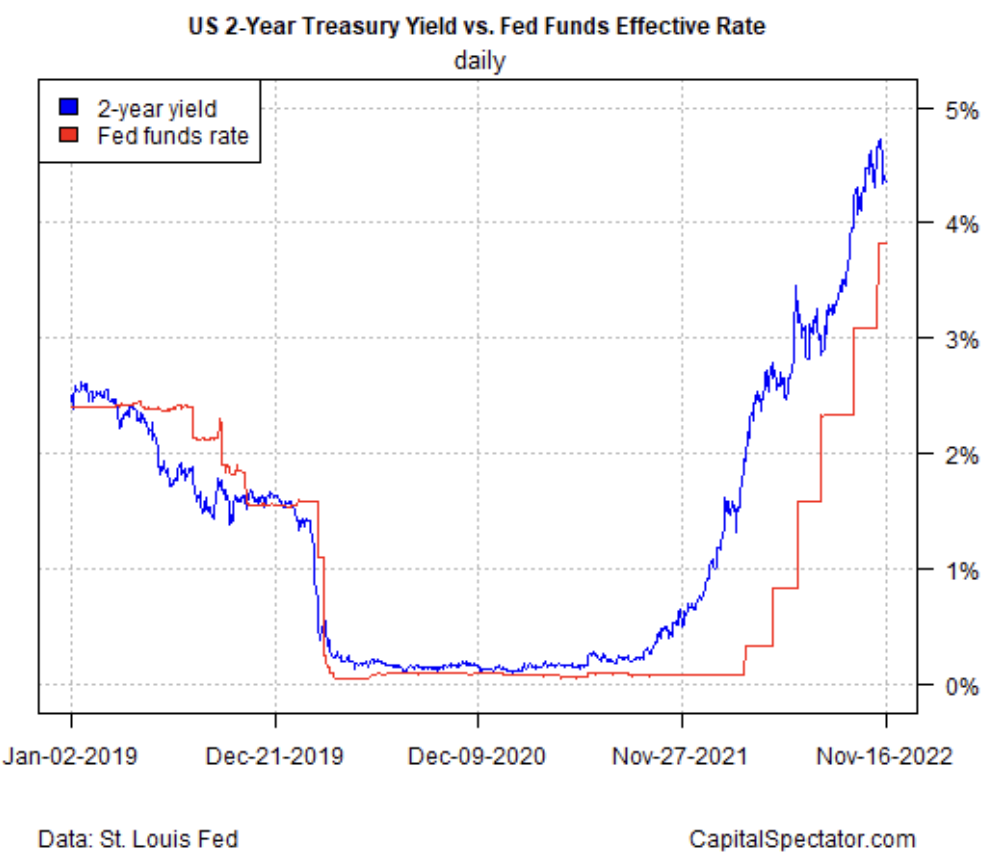

L'argument en faveur d'une pause ou d'un pivot semble également prématuré si l'on compare les taux effectifs des fonds fédéraux avec le taux du Trésor à 2 ans, qui est largement considéré comme l'échéance la plus sensible à la politique monétaire. L'histoire suggère que le taux à deux ans est un indicateur relativement fiable des attentes des fonds fédéraux. Cela a certainement été le cas dans le cycle actuel de hausse des taux. Notamment, le taux à 2 ans a commencé à augmenter bien avant la première hausse des taux en mars.

Un signal précoce du marché indiquant que les hausses de taux de la Fed sont proches d'une pause arrivera lorsque le taux à 2 ans sera à peu près équivalent au taux effectif des fonds de la Fed. Lorsque le taux à 2 ans tombera de manière décisive en dessous du taux des Fed funds, ce sera un signal fort indiquant que la banque centrale est sur le point de réduire les taux à un moment donné dans un avenir proche. Mais comme le suggère le graphique ci-dessus, une pause - et encore moins une baisse - n'est pas à l'horizon immédiat, si l'on en croit le taux à 2 ans qui se négocie bien au-dessus des Fed funds.

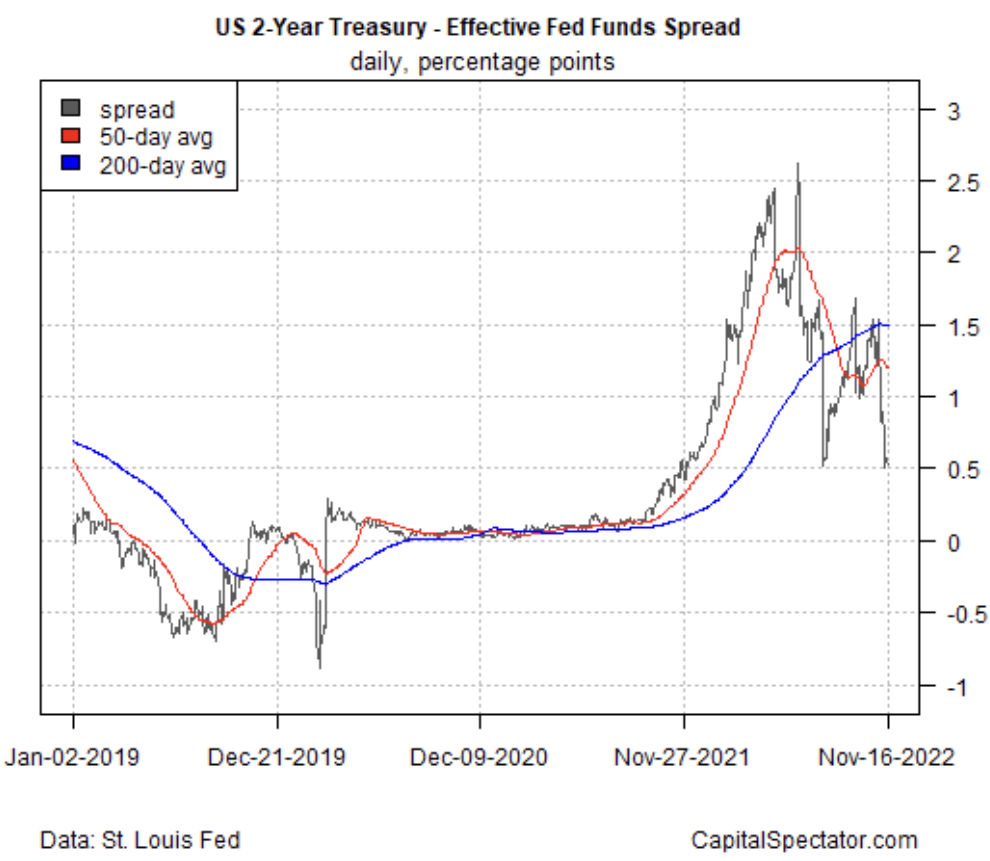

L'examen de l'écart entre le taux à 2 ans et les fonds de la Fed donne un profil plus détaillé de l'évolution de ces deux taux et, à cet égard, il est raisonnable de dire que le régime de hausse des taux a atteint son sommet. Cela ne signifie pas pour autant qu'une pause ou un pivot est imminent, mais cela fournit un cadre permettant de conclure que le vent a tourné.

Ces derniers mois, l'écart entre les taux à deux ans et les fonds fédéraux a nettement diminué. Bien que cette différence de taux ait été volatile, une tendance à la baisse est évidente. Si l'écart actuel - environ 50 points de base - tombe sous ce niveau, qui a servi de plancher ces derniers temps, cela pourrait indiquer qu'une pause est proche.