La psychologie de l'investisseur est l'une des principales raisons pour lesquelles les individus n'atteignent pas leurs objectifs d'investissement. Si l'un des truismes les plus courants est que "les investisseurs achètent à prix élevé et vendent à bas prix", la raison sous-jacente réside dans les comportements qui affectent notre prise de décision en matière d'investissement.

George Dvorsky a écrit un jour que :

"Le cerveau humain est capable d'effectuer 1016 processus par seconde, ce qui le rend bien plus puissant que n'importe quel ordinateur existant. Mais cela ne signifie pas que notre cerveau n'a pas de limites importantes. La modeste calculatrice peut faire des calculs des milliers de fois mieux que nous, et nos souvenirs sont souvent loin d'être utiles. De plus, nous sommes sujets à des biais cognitifs, ces ennuyeux défauts de notre pensée qui nous font prendre des décisions douteuses et tirer des conclusions erronées."

Les traits comportementaux et les biais cognitifs sont des anathèmes pour la gestion de portefeuille, car ils nuisent à notre capacité à rester émotionnellement déconnectés de notre argent. Comme l'histoire ne le montre que trop clairement, les investisseurs font toujours le "contraire" de ce qu'ils devraient faire lorsqu'il s'agit d'investir leur propre argent. Ils achètent au prix fort lorsque l'émotion de la "cupidité" l'emporte sur la logique et vendent au prix bas lorsque la "peur" entrave le processus de prise de décision.

En d'autres termes :

"L'élément le plus dangereux pour notre réussite en tant qu'investisseurs... c'est nous-mêmes.

Voici les cinq comportements les plus insidieux qui nous empêchent d'atteindre nos objectifs d'investissement à long terme.

Biais de confirmation

L'un des comportements les plus insidieux est probablement le "biais de confirmation". Le biais de confirmation est un terme de psychologie cognitive qui décrit la manière dont les gens privilégient naturellement les informations qui confirment leurs croyances antérieures.

"Les experts en finance comportementale constatent que ce principe fondamental s'applique de manière notable aux investisseurs. Comme les investisseurs recherchent des informations qui confirment leurs opinions et ignorent les faits ou les données qui les réfutent, ils peuvent fausser la valeur de leurs décisions en fonction de leurs préjugés cognitifs. Ce phénomène psychologique se produit lorsque les investisseurs filtrent les faits et les opinions potentiellement utiles qui contredisent leurs idées préconçues". - Investopedia

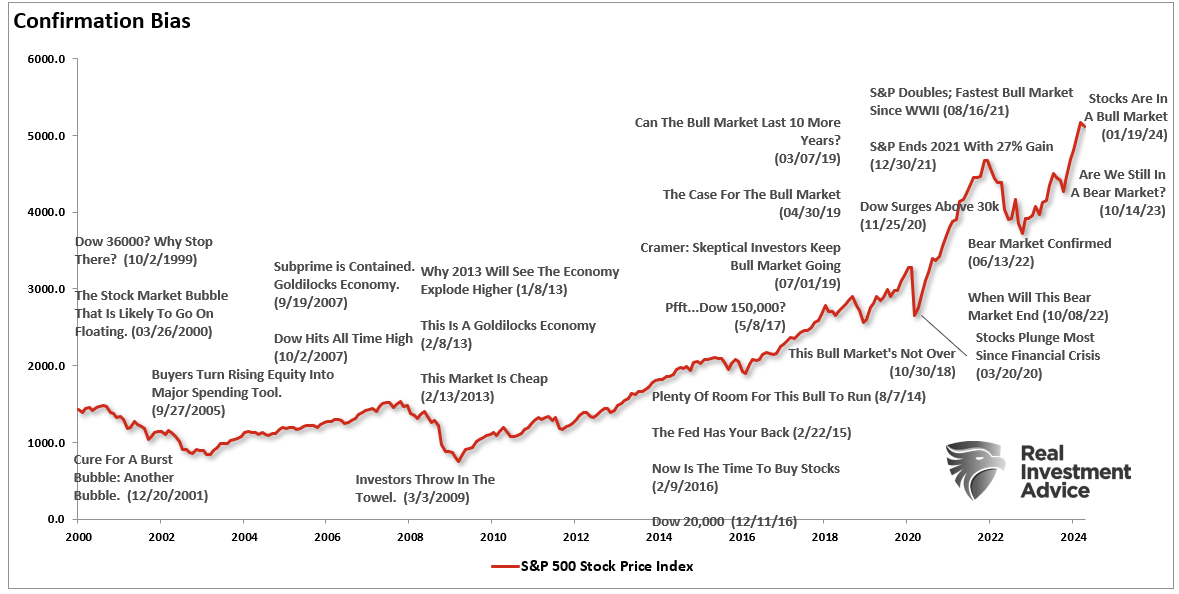

En d'autres termes, les investisseurs ont tendance à rechercher des informations qui confirment leurs convictions. S'ils pensent que le marché boursier va monter, ils ont tendance à ne lire que les nouvelles et les informations qui vont dans ce sens. Ce biais de confirmation est l'un des principaux moteurs des cycles d'investissement psychologiques des individus. Comme le montre le graphique ci-dessous, il y a toujours des "gros titres" des médias pour "confirmer" l'opinion d'un investisseur, qu'elle soit haussière ou baissière.

En tant qu'investisseurs, nous voulons avoir l'"affirmation" que notre processus de pensée actuel est correct. C'est pourquoi nous avons tendance à rejoindre des groupes sur les médias sociaux qui confirment nos pensées et nos idéaux. Par conséquent, comme nous détestons avoir tort, nous évitons inconsciemment les sources d'information contradictoires.

Pour les investisseurs, il est essentiel de peser les deux côtés de chaque débat de manière égale et d'analyser les données en conséquence.

Avoir raison et gagner de l'argent ne sont pas incompatibles.

L'erreur du joueur

L'"erreur du joueur" est un autre des traits de comportement les plus courants. En tant qu'êtres humains guidés par leurs émotions, nous avons tendance à accorder une grande importance aux événements antérieurs, en croyant que les résultats futurs seront les mêmes.

Au bas de chaque document financier, Wall Street aborde ce trait de comportement.

"Les performances passées ne garantissent pas les résultats futurs.

Cependant, bien que cette déclaration soit affichée partout dans l'univers financier, les individus rejettent systématiquement l'avertissement et se concentrent sur les performances passées, s'attendant à des résultats similaires à l'avenir.

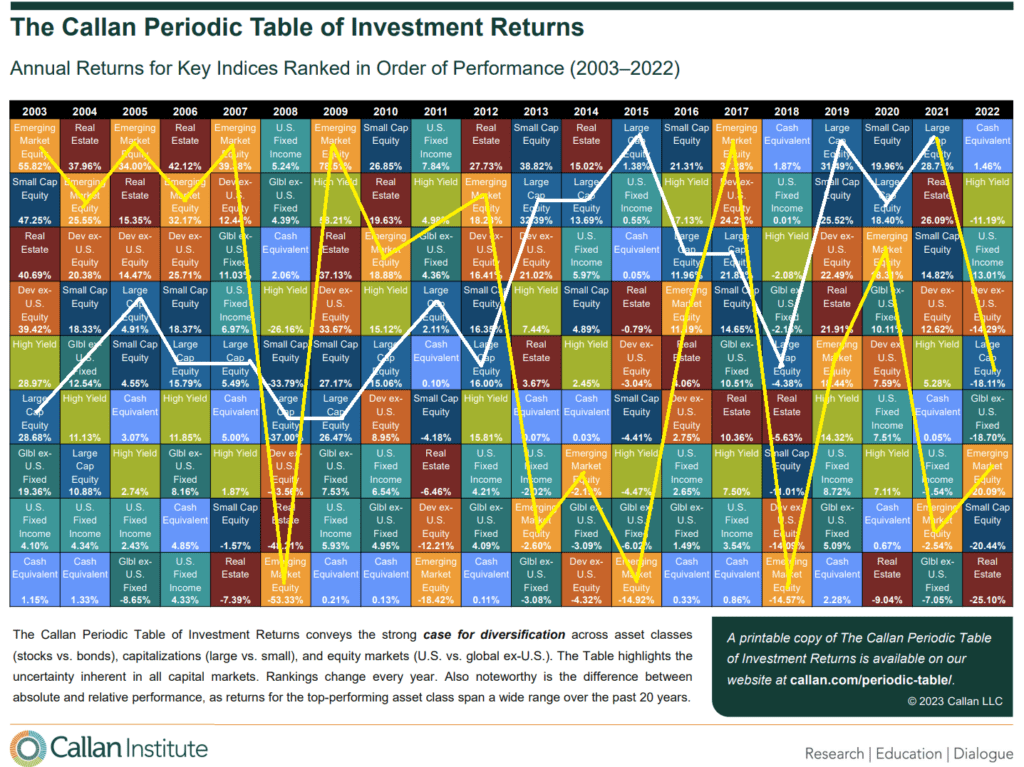

Ce comportement particulier est un problème crucial qui affecte les rendements à long terme des investisseurs. La recherche de performance a une forte propension à l'échec, poussant les individus à sauter d'une stratégie de fin de cycle à l'autre. Le tableau périodique des rendements ci-dessous en témoigne. Historiquement, les "mains chaudes" durent 2 à 3 ans avant de se refroidir.

J'ai mis en évidence les rendements annuels des marchés émergents et des marchés à grande capitalisation à des fins d'illustration. Il est important de noter que ce qui se trouve en haut de la liste certaines années a tendance à se retrouver en bas de la liste les années suivantes.

La "chasse aux performances" nuit considérablement aux rendements des investissements à long terme des investisseurs.

Négliger les probabilités

Troisièmement, en ce qui concerne la "prise de risque", il existe deux façons d'évaluer le résultat potentiel.

Il y a les "possibilités" et les "probabilités".

En ce qui concerne les êtres humains, nous avons tendance à privilégier ce qui est possible, comme jouer à la "loterie". Les probabilités statistiques de gagner à la loterie sont astronomiques. Vous avez plus de chances de mourir en achetant le billet que de le gagner. Cependant, c'est la "possibilité" de devenir fabuleusement riche qui fait le succès de la loterie en tant qu'"impôt sur les pauvres".

En tant qu'investisseurs, nous négligeons les "probabilités" de toute action donnée. Il s'agit en particulier de la mesure statistique du "risque" associé à un investissement donné. En tant qu'individus, notre comportement consiste à "chasser" les actions qui ont déjà enregistré la plus forte augmentation de prix, car il est "possible" qu'elles évoluent encore plus haut. Cependant, la "probabilité" est que le prix reflète l'exubérance des investisseurs et que la plupart des gains ont déjà eu lieu.

La négligence des probabilités est un autre facteur qui explique pourquoi les investisseurs "achètent beaucoup et vendent peu".

Biais de troupeau

Bien que nous soyons souvent inconscients de ce trait de comportement particulier, les êtres humains ont tendance à "suivre la foule". Ce comportement est en grande partie lié à la "confirmation" de nos décisions et au besoin d'acceptation. Le processus de pensée est ancré dans la croyance que si "tout le monde" fait quelque chose, je dois le faire aussi si je veux être accepté.

Dans la vie, "se conformer" à la norme est socialement accepté et, à bien des égards, attendu. Toutefois, le comportement "grégaire" est à l'origine des excès du marché lors des hausses et des baisses des marchés financiers.

Comme l'a déclaré Howard Marks :

"Résister - et donc réussir en tant que contrarien - n'est pas facile. Certains facteurs se conjuguent pour rendre la tâche difficile, notamment les tendances grégaires naturelles et la douleur imposée par le fait d'être en décalage, puisque l'élan donne invariablement l'impression que les actions procycliques sont correctes pendant un certain temps. (C'est pourquoi il est essentiel de se rappeler qu'"être trop en avance sur son temps est indiscernable d'avoir tort").

Compte tenu de la nature incertaine de l'avenir, et donc de la difficulté d'être certain que votre position est la bonne - en particulier lorsque les prix évoluent contre vous - il est difficile d'être un contrarien solitaire".

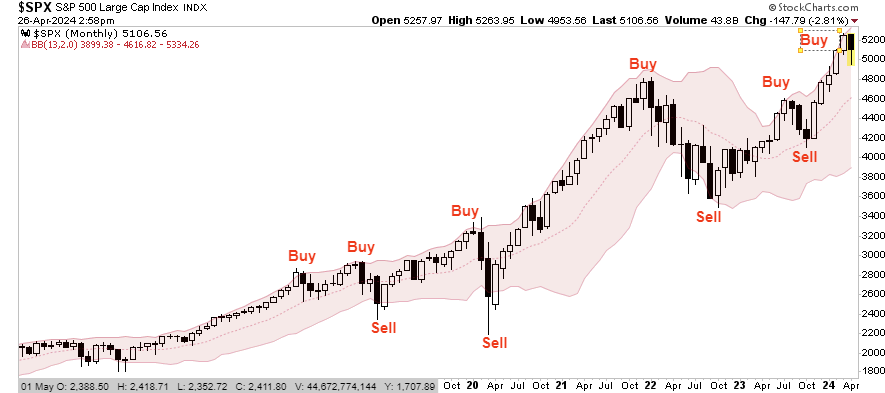

C'est en allant à l'encontre du "troupeau" que les investisseurs réalisent le plus de bénéfices à long terme. Malheureusement, la plupart des individus ont du mal à savoir quand il faut "parier" contre le troupeau.

L'effet d'ancrage

Enfin, l'"ancrage", également connu sous le nom de "piège de la relativité", est la tendance à comparer notre situation actuelle dans le cadre de nos expériences limitées. Par exemple, je suis prêt à parier que vous pouvez me dire exactement combien vous avez payé pour votre première maison et à quel prix vous l'avez vendue. En revanche, pouvez-vous me dire exactement ce que vous avez payé pour votre première savonnette, votre premier hamburger ou votre première paire de chaussures ? Probablement pas.

La raison en est que l'achat d'une maison a été un événement majeur de la "vie". Par conséquent, nous attachons une importance particulière à cet événement et nous nous en souvenons vivement. S'il y a eu un gain entre le prix d'achat et le prix de vente de la maison, il s'agit d'un événement positif, et nous supposons donc que le prochain achat de maison aura un résultat similaire. Nous sommes mentalement "ancrés" à cet événement et fondons nos décisions futures sur des données très limitées.

En matière d'investissement, nous faisons à peu près la même chose. Si nous achetons une action qui monte, nous nous souvenons de cet événement. Par conséquent, nous nous attachons à cette action plutôt qu'à celle qui a perdu de la valeur. Les particuliers ont tendance à "fuir" les actions qui ont perdu de la valeur, même si elles ont été achetées et vendues au mauvais moment en raison d'une erreur de l'investisseur.

Après tout, ce n'est pas "notre" faute si l'investissement a perdu de l'argent ; il s'agissait simplement d'une mauvaise action. C'était juste une mauvaise action.

Faire de meilleurs mauvais choix

Mon coach en nutrition avait un excellent dicton sur les régimes : "faites de meilleurs mauvais choix".

Nous allons tous faire de mauvais choix de temps en temps. L'objectif est d'essayer de faire des mauvais choix qui n'ont pas d'effets trop importants sur notre plan. En matière de régime, si vous mangez un hamburger, commandez-le sans fromage ni mayonnaise.

Si vous faites des paris spéculatifs dans votre portefeuille, faites-les en plus petites quantités. Ou, si vous avez tendance à tout vendre dans la panique, commencez par vendre certains de vos titres, mais pas tous.

Surtout, concentrez-vous sur les règles et votre discipline d'investissement.

- Faites plus de ce qui fonctionne et moins de ce qui ne fonctionne pas.

- N'oubliez pas que la "tendance est mon amie".

- Soyez soit haussier, soit baissier, mais pas "hoggish" (les porcs sont abattus). (Les porcs sont abattus)

- N'oubliez pas qu'il est normal de payer des impôts.

- Maximisez vos profits en organisant vos achats, en travaillant vos ordres et en obtenant le meilleur prix.

- Cherchez à acheter des opportunités endommagées, et non des investissements endommagés.

- Diversifier pour contrôler les risques.

- Contrôlez le risque en ayant toujours des niveaux de vente et des stop-loss prédéterminés.

- Faites vos devoirs.

- Ne pas laisser la panique influencer les décisions d'achat ou de vente.

- Ne pas oublier que les liquidités sont réservées aux gagnants.

- Attendez-vous à des corrections, mais ne les craignez pas.

- Attendez-vous à vous tromper et corrigez rapidement vos erreurs.

- Laissez l'espoir à la porte.

- Faites preuve de souplesse.

- Ayez la patience de laisser votre discipline et votre stratégie agir.

- Éteignez la télévision, posez le journal et concentrez-vous sur votre analyse.

Surtout, ne perdez pas de vue vos perspectives de marché et vos traits de comportement. Notre objectif est de veiller à ce que nos décisions soient influencées par des données fiables et des émotions psychologiques.

Plus important encore, si vous n'avez pas de stratégie et de discipline d'investissement que vous suivez rigoureusement, c'est l'endroit idéal pour commencer.