- Les performances du marché boursier depuis le début de l'année sont très positives

- Les géants de la technologie sont à l'origine des gains du S&P 500, tandis que les petites capitalisations sont à la traîne.

- Mais la véritable opportunité d'achat pourrait se trouver dans les actions de diffusion en continu, car elles sont sous-évaluées et en hausse.

Quelles sont les performances du marché boursier depuis le début de l'année ?

Tout dépend de l'indice considéré. Si nous parlons de l'indice Nasdaq, les choses semblent plutôt bien se passer, avec une hausse de 37 % depuis le début de l'année. Mais en creusant un peu, on découvre une toute autre histoire.

Une comparaison entre l'ETF S&P 500 Equal Weight (NYSE :RSP) et l'indice pondéré en fonction de la capitalisation boursière S&P 500 en dit long. Elle montre que le marché est en train de redescendre vers les niveaux les plus bas de 2020.

En fait, ce que l'on appelle les "Magnificent 7" - Apple (NASDAQ :AAPL), Microsoft (NASDAQ :MSFT), Nvidia (NASDAQ :NVDA), Alphabet (NASDAQ :GOOGL), Meta (NASDAQ :META), Amazon (NASDAQ :AMZN) et Tesla (NASDAQ :TSLA) - sont responsables de la majeure partie de la performance positive de l'indice S&P 500 cette année.

Le graphique suivant montre l'indice Russell 1000 Large-Cap par rapport à l'indice Russell 2000 Small-Cap.

Après avoir passé plus de vingt ans dans une phase de consolidation prolongée, la balance a commencé à pencher en faveur des actions à grande capitalisation au cours des deux dernières années. Si la tendance observée l'année dernière se poursuit, il est fort possible que nous assistions dans un avenir proche à des performances plus robustes de la part des suspects habituels tels que Google, Meta, Nvidia et d'autres entreprises susmentionnées.

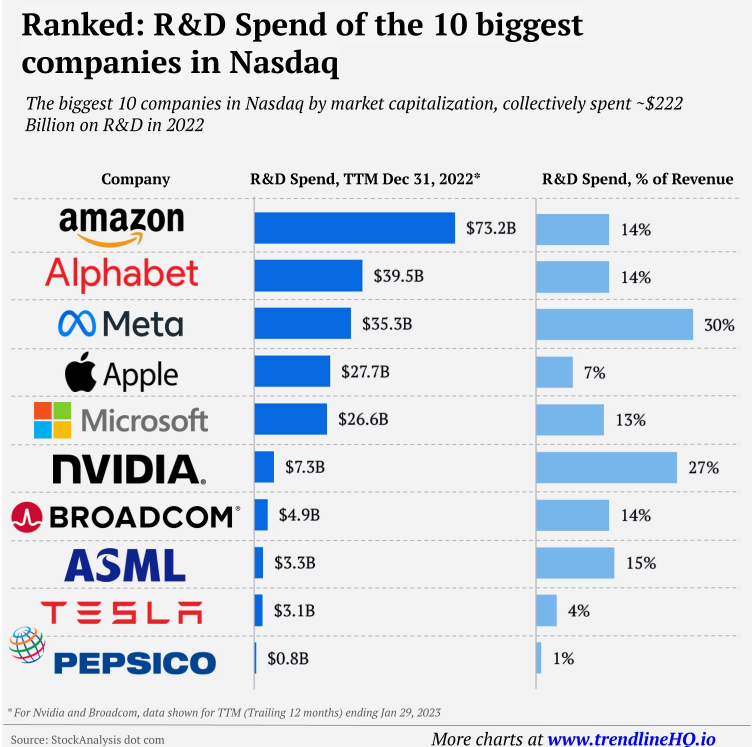

Au cours des dernières décennies, Apple et d'autres géants de la technologie ont investi massivement dans la recherche et le développement. Ces investissements sont d'autant plus importants que des technologies telles que l'intelligence artificielle sont de plus en plus intégrées dans notre vie quotidienne. Le graphique de Visual Capitalist illustre l'ampleur des dépenses des 10 plus grandes entreprises cotées au Nasdaq : elles ont déboursé plus de 200 milliards de dollars rien qu'en 2022.

Source : StockAnalysis

Outre les grands acteurs, de nombreuses entreprises augmentent leurs investissements dans la recherche et le développement pour rester compétitives dans le paysage technologique en constante évolution. Prenons par exemple BYD (OTC :BYDDY), le plus grand fabricant chinois de véhicules électriques. L'entreprise a augmenté ses investissements d'un pourcentage impressionnant de 133 % au cours de l'année écoulée.

Les actions du secteur de la diffusion en continu sont-elles actuellement sous-évaluées ?

Un autre secteur en plein essor à surveiller est celui de la diffusion en continu. Cela est dû en grande partie aux progrès technologiques qui font désormais partie intégrante de notre vie quotidienne. Il suffit de penser au chemin parcouru : nous sommes passés d'un nombre limité de chaînes de télévision par câble à l'abondance d'options disponibles aujourd'hui.

Regarder des films ou des émissions sur une chaîne de télévision classique donne souvent l'impression d'une perte de temps, en raison des publicités incessantes. N'oublions pas non plus l'époque de Blockbuster, où l'on espérait avoir une copie du film que l'on voulait louer. Aujourd'hui, nous disposons d'une multitude de plateformes de diffusion en continu offrant des centaines d'émissions et de films. Nous pouvons profiter de toutes les saisons de nos séries préférées sur notre smart TV, notre iPad, notre ordinateur de bureau ou notre iPhone, prêtes à être regardées et regardées à nouveau d'un simple clic.

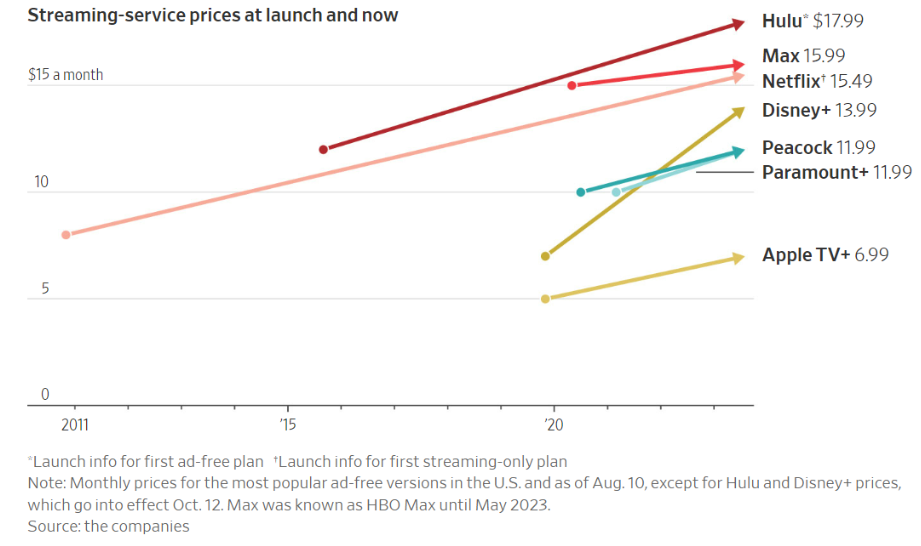

Source : Les entreprises

Les plateformes de streaming misent sur les abonnements sans publicité malgré une augmentation de près de 25 % des coûts moyens au cours de l'année à venir. Étonnamment, des sociétés comme Disney et Netflix (NASDAQ :NFLX) ont constaté que les versions avec publicité généraient en fait plus de revenus par utilisateur que les versions premium sans publicité. Cette hausse des prix est attribuée à l'augmentation de l'audience des services de diffusion en continu, les États-Unis ayant enregistré une hausse de 38,7 % au cours des derniers mois, tandis que la télévision traditionnelle est tombée sous la barre des 50 % pour la première fois.

En Italie, 72 % des téléspectateurs ont regardé des contenus en streaming au moins une fois en 2022, près de la moitié d'entre eux consacrant jusqu'à deux heures par jour à leurs émissions préférées sur ces plateformes. Netflix, le géant du streaming, a commencé à sévir contre le partage de mots de passe, ce qui a incité de nombreuses personnes à opter pour des abonnements mensuels plus importants plutôt que de partager leurs comptes.

David Zaslav, PDG de Warner Bros Discovery (NASDAQ :WBD), estime que la plupart des services de diffusion en continu sont sous-évalués compte tenu des investissements considérables dans le contenu. Reste à savoir si cela est vrai. En attendant, il faut s'attendre à ce que les plateformes proposent davantage d'offres financées par la publicité et à ce que les prix des versions sans publicité augmentent, tout cela dans le but d'accroître les recettes.

La chute des cours des actions Disney et Netflix est-elle une opportunité d'achat ?

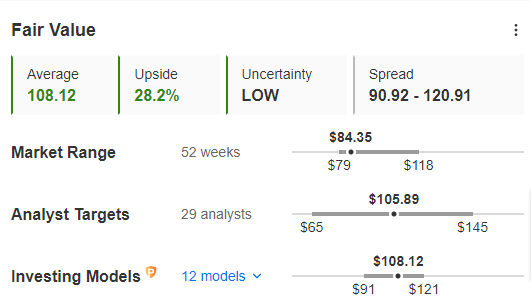

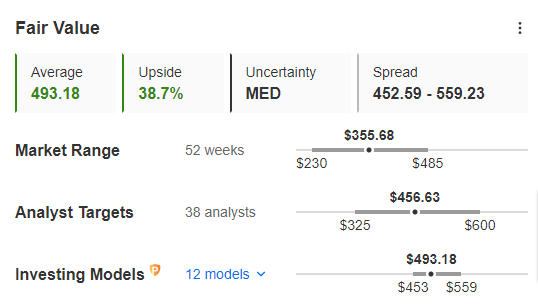

Il convient de noter que certains des meilleurs rendements suivent souvent des périodes de baisse. Des sociétés comme Netflix, qui a perdu 48 % par rapport à ses plus hauts historiques, et Disney, qui a chuté de plus de 55 % et se négocie autour du niveau clé de 84 dollars, pourraient présenter des opportunités d'investissement à long terme attrayantes dans ces zones de prix inférieurs.

Conclusion

L'objectif moyen, entre les deux titres, rapporté par les analystes indique une hausse de 30% par rapport aux prix actuels, ce qui suggère qu'ils sont actuellement sous-évalués. En ce qui concerne la juste valeur d'InvestingPro, le tableau est légèrement plus positif : Netflix a un potentiel de hausse de 38% avec un objectif de 493$ tandis que Disney reste aux niveaux précédents (30%), avec un degré moyen d'incertitude, avec un objectif de 109$.

***

Avertissement : Cet article est rédigé à des fins d'information uniquement ; il ne constitue pas une sollicitation, une offre, un conseil ou une recommandation d'investissement et n'a pas pour but d'inciter à l'achat d'actifs de quelque manière que ce soit. J'aimerais vous rappeler que tout type d'actif est évalué de plusieurs points de vue et présente un risque élevé. Par conséquent, toute décision d'investissement et le risque associé restent à la charge de l'investisseur.