Le EUR/USD a baissé ces derniers jours, le US dollar continuant à trouver un soutien grâce à la réduction des attentes concernant une baisse des taux en mars.

Malgré cette tendance baissière modérée, je ne m'attends pas à une baisse massive du taux de change EUR/USD à partir des niveaux actuels, étant donné que la réévaluation hawkish du dollar est, ou devrait être, largement intégrée dans les prix à l'heure actuelle.

En outre, la poursuite de la reprise du risque plaide contre une vente massive des paires de devises sensibles au risque, comme l'EUR/USD.

Je ne serais donc pas surpris si l'EUR/USD commençait à montrer à nouveau des caractéristiques haussières cette semaine, en dépit de toute la morosité qui entoure la zone euro et la situation au Moyen-Orient.

Pour obtenir une confirmation, nous devrons voir une configuration de renversement haussière se former sur le graphique journalier de l'EUR/USD, idéalement autour de la moyenne mobile à 200 jours, dans la zone des 1,0845/50.

C'est dans cette zone que la paire très prisée s'est réfugiée ces derniers jours.

L'EUR/USD rebondit après les propos dovish de la BCE

L'EUR/USD a été en mesure de se remettre d'une faiblesse précoce au milieu de la matinée de mardi en Europe.

La plupart des autres croisements de l'euro ont également rebondi avec le EUR/GBP, par exemple, se rétablissant à environ 0,8550 après avoir chuté à son point le plus faible lundi depuis le mois d'août.

La monnaie unique a été affectée par les commentaires pessimistes de quelques responsables de la BCE, qui ont plaidé en faveur d'une baisse des taux d'intérêt plus rapide.

Mais mardi matin, l'euro a trouvé un soutien après que les données des deuxième, troisième et quatrième plus grandes économies de la zone euro ont été meilleures que prévu.

Cela atténue les inquiétudes concernant le bloc monétaire unique après la publication de données toujours médiocres en provenance d'Allemagne, la locomotive économique de la zone euro.

L'EUR/USD restera au centre de l'attention cette semaine avec les données américaines clés à l'ordre du jour, tandis que la Réserve fédérale américaine décidera de sa politique monétaire.

La faiblesse de l'Allemagne est compensée par des données plus solides en Espagne, en Italie et en France

Nous avons découvert ce que tout le monde attendait : Les données du PIB de l'Allemagne ont montré que la puissance économique restait en panne sèche au dernier trimestre 2023.

La plus grande économie de la zone euro s'est contractée de 0,3 % par rapport au trimestre précédent, comme prévu. Toutefois, grâce aux révisions des données du PIB du trimestre précédent, une récession technique a été évitée (c'est-à-dire deux trimestres consécutifs de croissance négative).

Néanmoins, l'année 2023 dans son ensemble a été médiocre, avec une baisse de la production de 0,3 % en glissement annuel. C'est d'ailleurs la première fois depuis l'apogée de la pandémie en 2020 que l'économie allemande se contracte sur une base annuelle.

La faiblesse de la croissance allemande ayant été pleinement intégrée, l'euro a refusé de baisser davantage. Les données des deuxième, troisième et quatrième économies de la zone euro ont été meilleures que prévu : France, Italie et Espagne.

Ces données ont quelque peu apaisé les inquiétudes concernant la monnaie unique et, ce faisant, ont contribué à ramener l'EUR/USD à proximité de la moyenne sur 200 jours et de la résistance dans la zone 1,0845/1,0850.

Parmi les données positives de la zone euro, l'économie espagnole a progressé de 0,6 % par rapport au trimestre précédent, contre 0,2 % attendu et une croissance révisée à la hausse de 0,4 % au 3ème trimestre.

L'Italie a également vu sa production dépasser les attentes, à +0,2% t/t contre zéro attendu et une croissance révisée à la hausse de +0,1% au trimestre précédent.

En conséquence, la zone euro dans son ensemble a évité une récession : bien qu'elle n'ait pas connu d'expansion, la performance stable est toujours meilleure que la légère contraction attendue.

De plus, l'inflation espagnole a été plus forte, à 3,4 % contre 3,0 % attendu et 3,1 % en dernier lieu, ce qui donne aux faucons de la BCE encore plus de raisons d'être prudents lorsqu'il s'agit d'abaisser les taux d'intérêt.

En outre, les dépenses de consommation de la France se sont améliorées à 0,3 % m/m contre zéro attendu et 0,6 % dernier.

Les discussions de la BCE ont une influence limitée sur les perspectives de l'EUR/USD

Les données légèrement plus solides de la zone euro de mardi, en dehors de l'Allemagne, suggèrent que la BCE ne sera pas pressée de commencer à réduire ses taux, malgré les remarques dovish faites hier par certains responsables de la BCE.

Lundi, l'EUR/USD a chuté sous la barre des 1,08 pour la première fois depuis décembre, avant de rebondir pour clôturer au-dessus de ce niveau.

Cette faiblesse a été provoquée par les propos pessimistes de la BCE, Peter Kažimír, François Villeroy de Galhau et Mario Centeno ayant tous suggéré que la banque centrale devrait abaisser ses taux plus tôt que plus tard.

Toutefois, Christine Lagarde, présidente de la BCE, s'est montrée un peu plus optimiste lors de la conférence de presse de la BCE la semaine dernière, même si elle ne s'est pas opposée aussi vigoureusement que prévu aux paris du marché sur une baisse des taux au printemps.

Néanmoins, la BCE a refusé de fournir des orientations formelles.

La plupart des autres décideurs politiques de l'institution ont adopté une position plus prudente, comme par exemple Martins Kazaks, membre du conseil des gouverneurs de Lettonie, qui a déclaré hier que la pire erreur serait de commencer à réduire les coûts d'emprunt trop tôt et de laisser l'inflation revenir.

Étant donné que la plupart des responsables de la fixation des taux à la BCE semblent favorables à l'idée d'attendre les données salariales du mois de mai avant de décider d'une éventuelle baisse des taux, je doute que la monnaie unique continue de chuter fortement sur la base des commentaires pessimistes de quelques membres seulement.

Toutefois, ces remarques dovish de quelques responsables n'ont pas empêché les investisseurs de parier sur une baisse des taux dès le mois d'avril.

Le repricing dovish a commencé après que Peter Kažimír, l'une des voix les plus hawkish de la BCE, a déclaré qu'une baisse des taux d'intérêt était "à notre portée".

Alors que Mário Centeno a plaidé en faveur d'une baisse des taux plus tôt que tard et que François Villeroy de Galhau, membre du Conseil des gouverneurs, a indiqué que la BCE pourrait réduire les taux d'intérêt à tout moment de l'année

Toutes les options sont ouvertes lors des prochaines réunions : "En ce qui concerne la date exacte, personne n'est exclu et toutes les options seront ouvertes lors de nos prochaines réunions.

Les traders se concentrent sur les données américaines et le FOMC

Le dollar, les obligations et les marchés d'actions ont trouvé un soutien en fin de journée lundi après que les prévisions du Trésor américain ont montré que son besoin d'emprunt net au premier trimestre serait supérieur de 55 milliards de dollars à ce qu'il avait prévu précédemment.

C'est pourquoi les rendements obligataires ont chuté et les valeurs technologiques ont trouvé un nouveau soutien à leurs plus hauts niveaux historiques.

Cela s'est produit avant les bénéfices de Microsoft (NASDAQ:MSFT), d'Alphabet (NASDAQ:GOOGL) et d'AMD (NASDAQ:AMD), mardi après la cloche.

Toute l'attention sera portée sur les données américaines à venir et sur le FOMC cette semaine. Je pense que la prochaine réunion du FOMC pourrait ne pas s'aligner sur le sentiment dovish qui prévaut dans les prix actuels du marché.

Étant donné que la Fed a dévoilé son graphique en pointillés et les prévisions de son personnel en décembre, la déclaration ou la conférence de presse constitueront probablement nos principales sources d'informations sur la politique monétaire.

À en juger par les récentes remarques de la Fed, il semble improbable qu'elle adopte une position dovish, ce qui pourrait entraîner une trajectoire ascendante pour le dollar américain et les rendements obligataires.

Toutefois, les marchés s'y attendent déjà.

Par conséquent, si la Fed se montre encore plus optimiste que prévu, le dollar pourrait bénéficier d'un soutien plus durable, tandis qu'une position conforme aux attentes ou légèrement pessimiste devrait entraîner un revirement baissier pour le dollar.

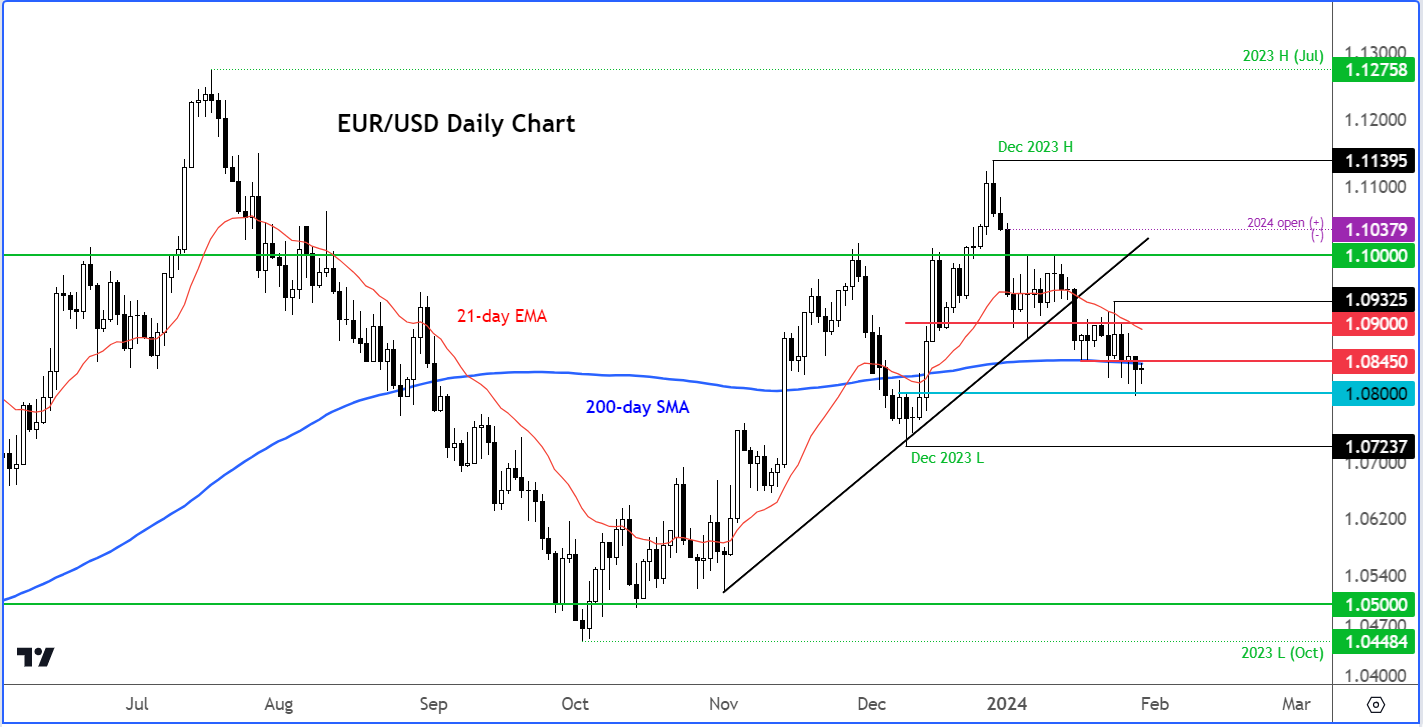

Analyse technique de l'EUR/USD

L'EUR/USD reste dans une fourchette étroite avant les événements clés de la semaine.

Source : TradingView.com

La résistance à court terme se situe autour de 1,0845/50, où la moyenne mobile à 200 jours entre également en jeu. Au-dessus de cette zone, 1,0900 est la prochaine zone de résistance clé.

Les haussiers espèrent une cassure nette au-dessus de 1,0900 pour faire pencher la balance en leur faveur. Les baissiers, quant à eux, viseront le plus bas de décembre à 1,0723, si le support à 1,0800 cède d'ici un jour ou deux.

Comme je l'ai mentionné précédemment et pour résumer, je prévois qu'il n'y aura pas de changement substantiel à la baisse de l'EUR/USD à partir des niveaux actuels.

La réévaluation hawkish du dollar est largement prise en compte à ce stade, et le rallye persistant du risque suggère qu'une baisse significative des paires de devises sensibles au risque comme l'EUR/USD est peu probable.

Par conséquent, il ne serait pas surprenant que nous assistions à une action haussière de l'EUR/USD cette semaine, malgré les inquiétudes entourant la zone euro et la situation au Moyen-Orient.