Le marché obligataire américain a été malmené pendant la majeure partie des deux dernières années, mais le puissant rebond des deux derniers mois semble indiquer que le pire est passé.

L'analyse des récentes perspectives 2024, qui sont des normes saisonnières à cette époque de l'année, permet de penser que la nouvelle année pourrait inverser plus (tous ?) les dommages infligés aux revenus fixes depuis que la Réserve fédérale a commencé à relever les taux d'intérêt en mars 2022.

Un ETF représentatif du marché obligataire américain, Vanguard Total (EPA:TTEF) Bond Market (NASDAQ:BND), s'est fortement redressé, mais il reste bien en deçà des niveaux de 2021. L'interprétation haussière : il y a encore une grande marge de manœuvre, à condition que les conditions macroéconomiques soient favorables.

Le facteur déterminant pour les prix des obligations au cours de l'année à venir est, bien entendu, l'évolution de l'inflation. L'histoire récente permet de penser que la pression sur les prix continuera à s'atténuer et à se rapprocher de l'objectif de 2 % de la Réserve fédérale.

Le Wall Street Journal rapporte :

"La Réserve fédérale est en train de gagner son combat contre l'inflation, ce qui remonte le moral des Américains et les rassure sur le fait que l'économie américaine peut éviter une récession tout en maîtrisant les prix.

La mesure de l'inflation préférée de la Fed, l'indice des prix des dépenses de consommation personnelle, a baissé de 0,1 % en novembre par rapport au mois précédent, la première baisse depuis avril 2020, a déclaré le département du commerce vendredi. Les prix ont augmenté de 2,6 % sur l'année, ce qui n'est pas loin de l'objectif de 2 % de la Fed."

Andrew Hunter, chef économiste adjoint pour les États-Unis chez Capital Economics, conseille :

"Si l'on ajoute le nouveau ralentissement marqué de l'inflation des loyers qui se profile, il est difficile de voir une raison crédible pour laquelle le taux d'inflation annuel ne reviendra pas lui aussi à l'objectif de 2 % au cours des prochains mois."

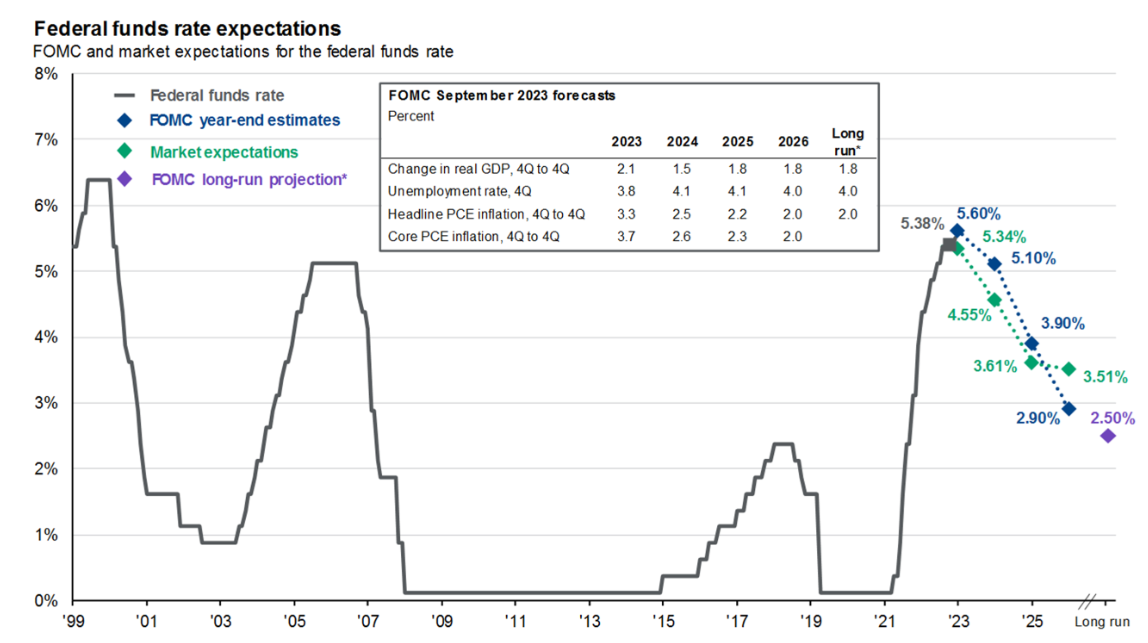

La Réserve fédérale semble se rallier à ces perspectives optimistes. D'après un graphique de JP Morgan, les perspectives actuelles de la Fed prévoient une baisse de l'inflation et du taux cible dans les mois à venir.

MG Investments voit une opportunité dans la tendance attendue.

" La raison pour laquelle nous ajoutons de la duration maintenant est étayée par notre conviction que le moment et les valorisations sont favorables à l'investissement sur les marchés des obligations d'État ", explique la société dans ses perspectives pour 2024.

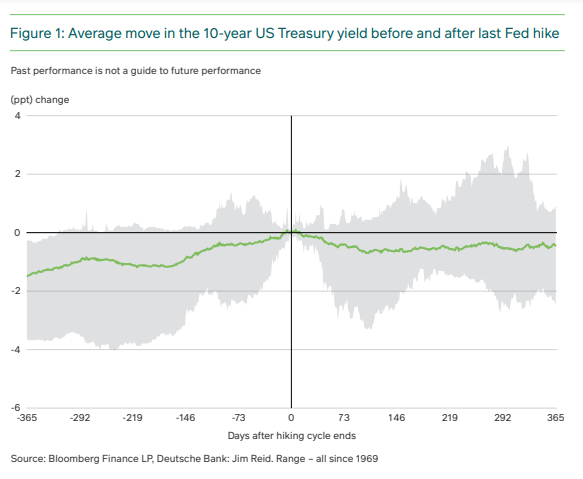

"Historiquement, le rendement 10 ans des obligations du Trésor américain a eu tendance à se redresser après que la Réserve fédérale (la Fed) a mis fin à ses cycles de hausse.

Les recherches de la Deutsche Bank (ETR:DBKGn) montrent que la baisse la plus importante est généralement observée dans les trois mois suivant la dernière hausse - elle a même atteint 3 points de pourcentage, ce qui équivaut à une plus-value d'environ 7 % (figure 1)."

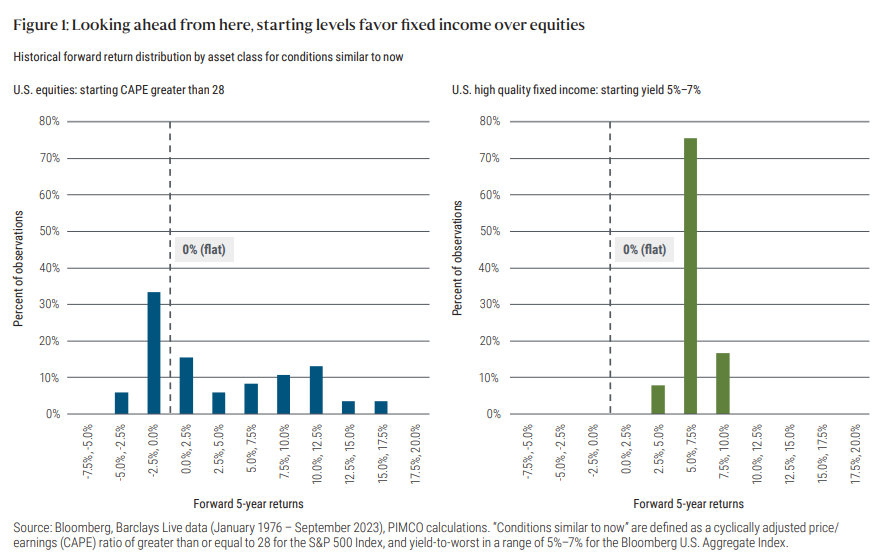

Pimco estime que c'est le moment idéal pour les obligations. Dans son rapport de novembre sur l'allocation d'actifs, les analystes ont écrit : "Nous privilégions fortement les titres à revenu fixe dans les portefeuilles multi-actifs.

Compte tenu des valorisations actuelles et des perspectives de croissance économique difficile et de diminution de l'inflation, nous pensons que les obligations ont rarement semblé plus intéressantes que les actions. Nous cherchons également à maintenir la flexibilité des portefeuilles à la lumière des risques macroéconomiques et des risques de marché.

Un élément clé du raisonnement de Pimco pour favoriser les obligations par rapport aux actions est la valorisation.

"Bien qu'il ne s'agisse pas toujours d'un indicateur parfait, les niveaux de départ des rendements obligataires ou des multiples d'actions ont historiquement eu tendance à signaler les rendements futurs."

Les deux facteurs que sont la baisse de l'inflation attendue et les projections de réduction des taux de la Fed sont au cœur des prévisions de hausse des prix des obligations par les haussiers. Les contrats à terme sur les fonds fédéraux tablent sur une probabilité de 77 % que la première réduction des taux interviendra lors de la réunion du FOMC du 20 mars.

S'il y a un joker dans le jeu, il se révélera sous la forme de surprises à la hausse dans les données d'inflation à venir. Pour l'instant, cependant, certaines projections et enquêtes sur l'inflation suggèrent que la fixation est faite pour 2024 et que la pression sur les prix va continuer à s'atténuer.

"Bien qu'une certaine volatilité puisse persister, nous pensons que les taux d'intérêt ont atteint leur maximum", prédit Kathy Jones, stratège en chef pour les titres à revenu fixe au Schwab Center for Financial Research. "Nous prévoyons une baisse des rendements des bons du Trésor et des rendements positifs pour les investisseurs en 2024.