Après une solide reprise au début de l'année, les principales banques américaines commencent à publier leurs résultats du quatrième trimestre vendredi. Les investisseurs restent optimistes quant à la possibilité que la hausse des taux d'intérêt et l'amélioration de la demande de crédit alimentent une nouvelle croissance des bénéfices.

L'indice de référence KBW Bank Index, qui suit 24 des plus grands prêteurs américains, connaît son meilleur départ annuel depuis plus de dix ans, avec une hausse de plus de 11 %. Cette performance enviable s'ajoute aux gains de 35 % réalisés par l'indice l'année dernière.

Alors que l'inflation atteint son plus haut niveau depuis environ quatre décennies, nous pensons que l'attitude de plus en plus belliqueuse de la Fed continuera de profiter aux actions bancaires.

La hausse des taux d'intérêt est de bon augure pour le secteur, car les banques peuvent appliquer des marges plus importantes sur leurs produits de prêt, qui comprennent les cartes de crédit, les lignes de crédit et les cartes de crédit.

Comme le soulignait une note aux clients de Raymond James la semaine dernière :

"La hausse des taux et l'accélération de la croissance des prêts sont les deux plus grands catalyseurs pour que les investisseurs deviennent plus haussiers sur les actions bancaires."

Potentiel de hausse supplémentaire pour le secteur

Parmi les plus grandes banques américaines, Wells Fargo (NYSE:WFC), JPMorgan Chase (NYSE:JPM) et Citigroup (NYSE:C) publieront leurs résultats du quatrième trimestre demain, vendredi 14 janvier, avant l'ouverture de la session américaine. On s'attend à ce que la dynamique de croissance ait encore de la marge.

L'une de nos valeurs favorites de ce groupe, JPMorgan, devrait annoncer un chiffre d'affaires de 29,87 milliards de dollars et un bénéfice par action de trois cents. Au troisième trimestre, JPM a enregistré un record trimestriel pour ses conseils en matière de transactions et l'un des meilleurs résultats jamais obtenus pour le total des frais de banque d'investissement.

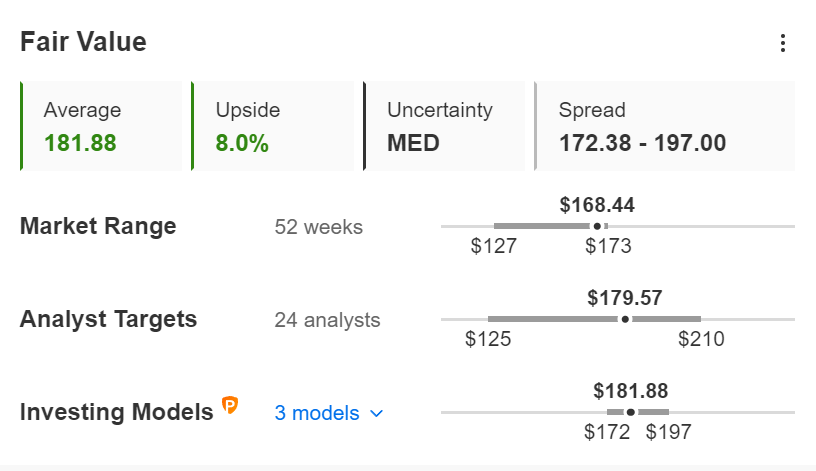

Ses actions ont clôturé mercredi à 168,44 dollars après avoir gagné environ 6 % cette année. Selon le modèle de négociation d'InvestingPro, la juste valeur moyenne de l'action est de 181,88 $.

Source : InvestingPro

Cela implique un autre potentiel de hausse de 9%.

Poussée des dépenses de consommation

Combinées aux dépenses d'infrastructure massives du gouvernement et à la réduction progressive des mesures de relance monétaire, les banques pourraient voir la demande de crédit augmenter considérablement cette année, les entreprises et les particuliers utilisant les liquidités accumulées pendant la pandémie.

Cette tendance a été visible au cours du troisième trimestre, lorsque les dépenses des clients ont éclipsé les niveaux antérieurs à la pandémie, une tendance que de nombreux dirigeants de banques voient se poursuivre pendant les vacances. Par exemple, les dépenses sur les cartes de crédit de Citigroup ont bondi de 20 % par rapport à un an plus tôt pour atteindre un record.

Si la plupart des analystes s'accordent à dire que les banques répondront aux attentes en matière d'accélération de la croissance des prêts, la propagation de la variante Omicron pourrait freiner l'activité de prêt à court terme.

Selon une note récente de Wedbush dans un rapport de Bloomberg :

"La croissance des prêts au premier trimestre pourrait connaître un ralentissement en raison de l'impact de la variante Omicron, mais nous nous attendons à ce que la croissance reprenne une trajectoire ascendante pendant le reste de l'année 2022."

Conclusion : Faut-il acheter des actions de banques ? Lesquelles ?

Après leur début impressionnant en 2022, les actions bancaires continuent d'être attrayantes, de nombreuses tendances macroéconomiques restant favorables à leurs activités.

JPM reste notre choix préféré dans le secteur financier en raison de ses portefeuilles diversifiés et de ses bilans plus solides. Selon nous, toute faiblesse post-bénéfice doit être considérée comme une opportunité d'achat pour les investisseurs à long terme.