À en juger par l'analyse de certains cercles, une récession est inévitable. Les plus prudents affirment que l'expansion se poursuit, mais de justesse, et qu'une récession formelle commencera probablement à un moment ou à un autre au cours des prochains mois. Comme d'habitude, il est impossible d'écarter totalement une prévision donnée. Mais l'examen d'un large éventail de données économiques et financières laisse encore place au débat. Certes, le risque macroéconomique augmente pour les États-Unis, mais l'économie n'a pas encore atteint le point de basculement.

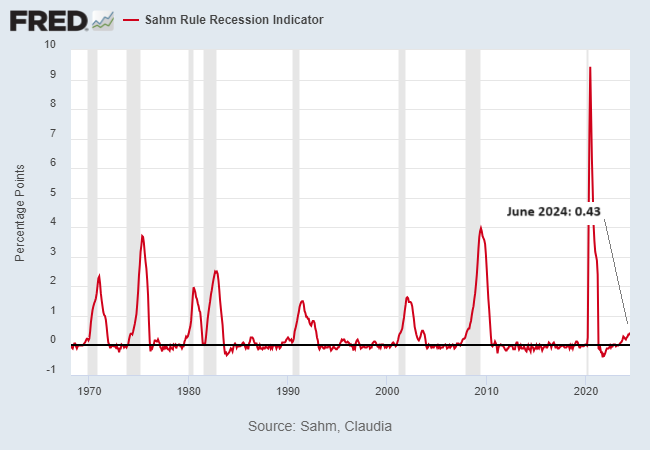

Commençons par un indicateur qui a animé les discussions sur la récession ces derniers jours : la règle dite de Sahm. Du nom de l'économiste Claudia Sahm, qui a développé ce concept, le point de basculement vers la récession est atteint lorsque l'indicateur augmente de 0,50 point de pourcentage ou plus, sur la base d'une moyenne de trois mois, par rapport au minimum des moyennes de trois mois sur les douze derniers mois. L'indicateur actuel est de 0,43 pour le mois de juin, ce qui suggère qu'un avertissement formel de récession pourrait être lancé dès la prochaine mise à jour de juillet.

L'indicateur de la règle de Sahm a de solides antécédents et son avertissement ne doit donc pas être négligé. Néanmoins, il est risqué de se fier à un seul indicateur (fondé uniquement sur les données du chômage dans ce cas) pour la simple raison qu'aucune mesure ou aucun modèle n'est sans faille dans l'analyse du cycle conjoncturel. En effet, il n'y a pas si longtemps, les analystes vantaient les performances quasi parfaites de la courbe des rendements du Trésor en tant qu'indicateur fiable de la récession. Mais plus d'un an et demi après l'inversion de la courbe, l'économie américaine a continué à se développer.

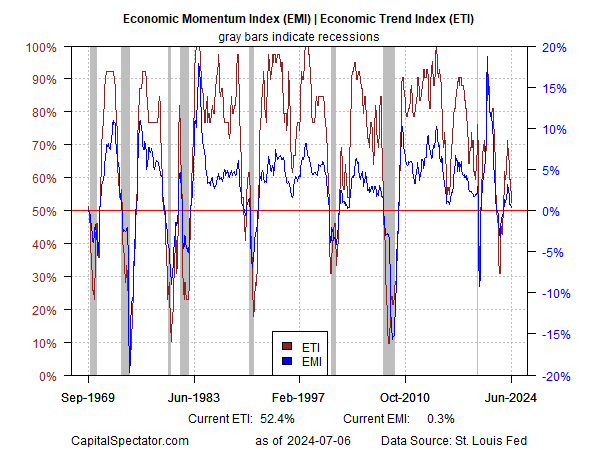

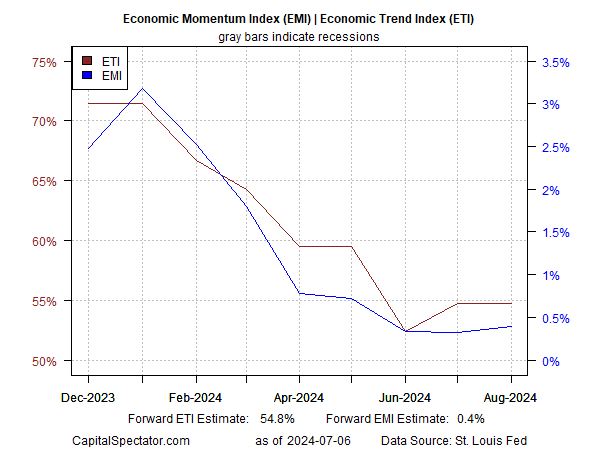

Comme toujours lorsqu'il s'agit d'identifier les récessions, le choix fondamental est celui de la rapidité ou de la fiabilité. Mettre l'accent sur l'un nécessite presque toujours de dégrader l'autre. Le défi consiste à décider comment équilibrer les deux. L'objectif du US Business Cycle Risk Report, une publication sœur de CapitalSpectator.com, est de se concentrer sur cet équilibre et de rechercher le point idéal en temps réel. À cet égard, la modélisation de la lettre d'information continue de mettre en évidence l'augmentation du risque de récession. Comme indiqué dans le présent numéro, deux indicateurs exclusifs et multifactoriels du cycle économique signalent un ralentissement de la croissance qui se rapproche des points de basculement annonçant une récession définie par le NBER.

Néanmoins, les estimations à court terme des deux indicateurs ci-dessus suggèrent que l'activité économique américaine se stabilise, bien qu'à un rythme lent ou léthargique jusqu'en août.

Le calcul pourrait changer, en fonction des données à venir, mais pour l'instant, les probabilités semblent légèrement favorables à la persistance d'une croissance lente/atone dans l'avenir immédiat.

Entre-temps, l'examen d'autres indicateurs du cycle économique montre que la production est relativement forte. L'indice ADS de la Fed de Philadelphie et l'indice économique hebdomadaire de la Fed de Dallas, par exemple, reflètent tous deux une nette tendance à la croissance jusqu'à la fin du mois de juin.

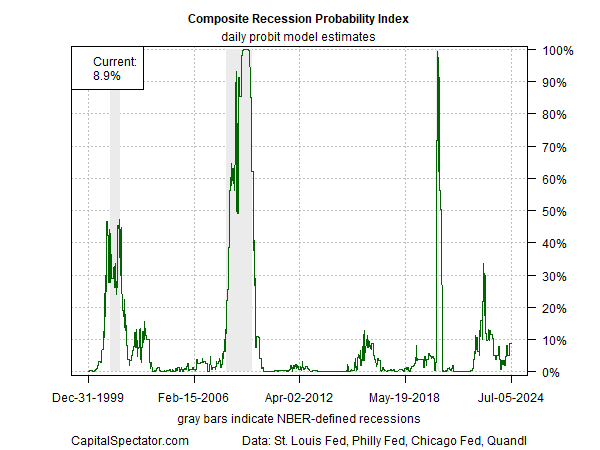

L'agrégation de plusieurs indicateurs de référence du cycle économique et l'estimation de la probabilité implicite de risque de récession reflètent également une probabilité légèrement plus élevée, mais toujours faible, qu'une contraction économique ait commencé ou soit imminente. L'indicateur composite de probabilité de récession - le principal point de référence du rapport sur le risque conjoncturel aux États-Unis - estime actuellement à environ 9 % la probabilité que l'économie américaine se contracte ou se contractera dans un avenir très proche.

En résumé, le risque de récession a augmenté, mais il est encore prématuré de déclarer avec confiance qu'un ralentissement s'est amorcé. Les conditions pourraient se détériorer dans les semaines à venir, mais pour l'instant, une croissance lente ou atone semble être la meilleure hypothèse pour les perspectives à court terme.

Quelle action envisager lors de votre prochain investissement ?

La puissance de calcul de l'IA est en train de changer le marché boursier Français. Les ProPicks IA d'Investing.com sont des portefeuilles d'actions gagnants choisis par notre IA avancée pour la France, les États-Unis et d'autres marchés passionnants dans le monde entier. Notre meilleure stratégie, Titans de la Tech, a presque doublé le S&P 500 en 2024 - l'une des années les plus haussières de l'histoire. Et Top Actions Françaises, conçue pour une large exposition au marché, affiche des gains de +314% avec une performance testée sur 10 ans. Quelle action Française sera la prochaine à monter en flèche ?

Débloquez l’IA ProPicks