Parfois, un récit domine les médias financiers/sociaux et provoque une manie chez les investisseurs. Aujourd'hui, les "Magnificent Seven" en sont un excellent exemple. Sept actions, dont Apple (NASDAQ :AAPL), Microsoft (NASDAQ :MSFT), Google (NASDAQ :GOOGL), Tesla (NASDAQ :TSLA), Nvidia (NASDAQ :NVDA), Amazon (NASDAQ :AMZN) et Meta (NASDAQ :META), sont des chouchous des médias que de nombreux investisseurs privilégient.

Il y a plus de cinquante ans, les Nifty Fifty étaient les actions à posséder. Dans l'esprit des investisseurs, elles occupaient une place similaire à celle des "Magnificent Seven".

Aucune des entreprises des Magnificent Seven n'existait à l'époque de l'apogée des Nifty Fifty, mais une évaluation unique et un fil narratif les rapprochent.

L'expérience de la "bulle" Nifty Fifty et sa résolution à long terme jettent un éclairage sur les valorisations élevées, la croissance des bénéfices et les rendements futurs. Dans l'ensemble, les valorisations élevées du Nifty Fifty étaient appropriées. Pourrons-nous en dire autant des "Magnificent Seven" ?

Les Nifty Fifty

Les Nifty Fifty étaient le surnom d'un groupe d'actions de croissance très recherchées à la fin des années 1960 et au début des années 1970. Nombre de ces sociétés étaient des noms connus de tous, caractérisés par une solide croissance des bénéfices, des modèles d'entreprise innovants et une apparente invincibilité. Parmi les principales valeurs du Nifty Fifty figuraient Coca-Cola (NYSE :KO), Kodak, McDonald's (NYSE:MCD), Philip Morris (NYSE :PM) et Walt Disney (NYSE :DIS).

À l'époque, l'expansion économique mondiale de l'après-guerre et les promesses du capitalisme américain suscitaient un grand optimisme. Les investisseurs étaient séduits par le potentiel de croissance des grandes entreprises dominantes et prêts à payer des primes d'évaluation considérables pour leurs actions. D'aucuns affirment que les mesures d'évaluation traditionnelles ont été ignorées pendant la période du Nifty Fifty. Les investisseurs se sont plutôt intéressés au potentiel de croissance.

Les investisseurs ont fait valoir que les cinquante sociétés étaient si exceptionnelles que leurs trajectoires de croissance pouvaient se poursuivre indéfiniment, ce qui justifiait leurs valorisations élevées. Comme on le voit souvent, les valorisations se détachent de la réalité et un sentiment haussier extrême conduit à des bulles spéculatives.

Le Nifty Fifty est tombé en disgrâce lors de la chute du marché en 1973. Face à la faiblesse de l'économie et à l'augmentation de l'inflation et des taux d'intérêt, les investisseurs ont commencé à réévaluer leurs perspectives de croissance et à remettre en question les valorisations élevées. De nombreuses actions des Nifty Fifty, autrefois très prisées, ont subi des pertes considérables.

Le graphique ci-dessous, avec l'aimable autorisation de YCharts et du Palm Beach Daily, montre la chute de plus de 40 % du Nifty Fifty entre 1973 et la fin de 1974.

Le Nifty Fifty n'est pas la bulle que l'on croyait

Dans l'ensemble, les valorisations des actions des Nifty Fifty étaient deux fois supérieures à celles de l'ensemble du marché. Bien que les actions aient fortement chuté et que les valorisations se soient corrigées, de nombreuses actions des Nifty Fifty n'étaient pas dans une bulle comme on le supposait. Il s'est avéré que les perspectives de croissance impliquées par les valorisations étaient proches de la réalité.

Le commentaire et les graphiques qui suivent sont extraits de Valuing Growth Stocks : Revisiting The Nifty Fifty de Jeremy Siegel. Il commence l'article par ce qui suit :

Mais l'idée reçue est-elle justifiée, à savoir que le marché haussier du début des années 1970 a nettement surévalué ces actions ? Ou est-il possible que les investisseurs aient eu raison de prédire que la croissance de ces entreprises finirait par justifier leurs prix élevés ? En d'autres termes, quelle prime un investisseur doit-il payer pour les grandes entreprises ? Quelle prime un investisseur devrait-il payer pour les grandes actions de croissance bien établies ?

Sa conclusion :

Si l'on examine les débris du Nifty Fifty lors du marché baissier de 1974, on peut trouver deux explications possibles à ce qui s'est passé. La première est qu'une manie s'est emparée de ces actions, les propulsant à des niveaux totalement injustifiés sur la base des bénéfices futurs. La seconde explication est que, dans l'ensemble, les Nifty Fifty étaient en fait correctement évaluées au moment du pic, mais qu'une perte de confiance de la part des investisseurs les a amenées à des niveaux dramatiquement sous-évalués.

En 1975, il n'y avait aucun moyen de savoir quelle explication était la bonne. Mais 25 ans plus tard, nous pouvons déterminer si les actions des Nifty Fifty étaient surévaluées en 1972. L'examen de leurs rendements ultérieurs montre que la seconde explication, rejetée par Wall Street pendant des années, est beaucoup plus proche de la vérité.

Il affirme que les valorisations élevées du début des années 1970 et de la fin des années 1960 étaient justes. Au lieu de cela, les investisseurs ont souffert d'une perte de confiance.

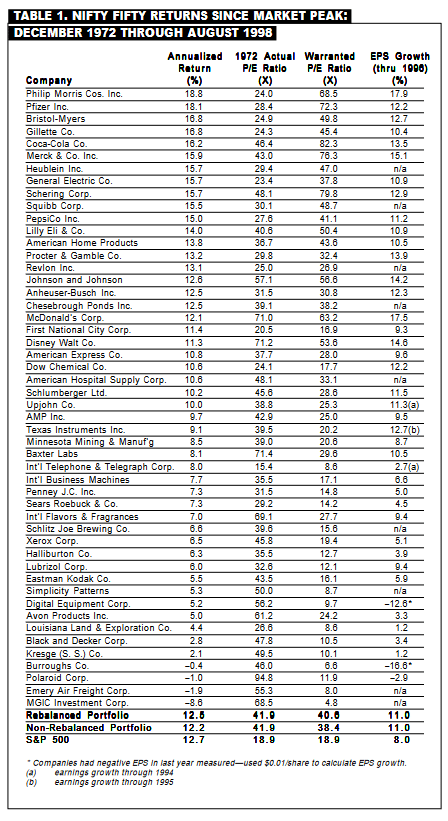

Ceux qui n'ont pas perdu confiance lorsque le marché s'est effondré et qui se sont accrochés au Nifty Fifty ont suivi le rythme du marché sur le long terme. Le tableau ci-dessous évalue les Nifty Fifty depuis le sommet du marché en décembre 1972 jusqu'en août 1998, date à laquelle Siegel a écrit l'article.

Sur la période de 26 ans couverte par Siegel, les Nifty Fifty ont généré des rendements équivalents à ceux du S&P 500. En outre, la croissance des bénéfices a été supérieure de 3 % par an, ce qui correspond presque parfaitement aux valorisations élevées du début des années 1970.

La colonne "ratio C/B justifié" calcule ce qui aurait dû être un C/B approprié en 1972 si l'on avait connu la prime de croissance des bénéfices futurs entre le Nifty Fifty et le marché. Les ratios C/B justifiés et réels sont globalement similaires, mais certaines actions étaient chères et d'autres bon marché.

Par exemple, en 1973, Philip Morris avait un ratio cours/bénéfice de 24,0, soit une prime de 33 % par rapport au ratio cours/bénéfice du marché. Philip Morris augmentait ses bénéfices de 17,9 %, contre 8 % pour le marché. Compte tenu de cette différence importante dans la croissance des bénéfices, Philip Morris était une bonne affaire avec un ratio cours/bénéfice de 24. À l'époque, le ratio cours/bénéfice de Phillip Morris était de 68,5. Rétrospectivement, toute valeur inférieure à ce chiffre était bon marché.

Les Sept Magnifiques sont-elles dans une bulle ou leur prix est-il approprié ?

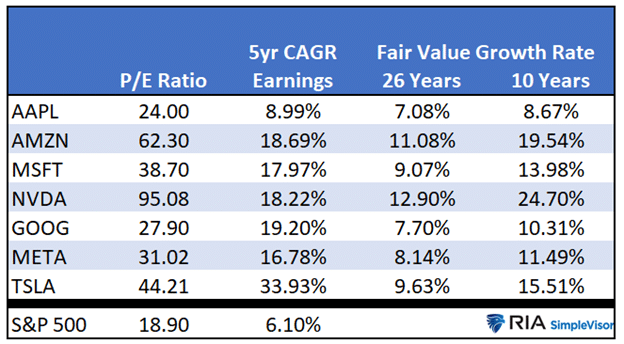

Contrairement à Siegel, nous ne disposons pas de données futures pour savoir si les Sept Magnifiques sont dans une bulle ou si leur prix est adapté à la croissance future des bénéfices. Toutefois, nous pouvons utiliser sa logique et apprécier les taux de croissance des bénéfices qu'impliquent les valorisations actuelles.

Nous utilisons deux périodes, 10 et 26 ans, pour calculer la croissance des bénéfices nécessaire pour aligner les ratios cours/bénéfice de chaque action sur le marché tout en obtenant le même rendement.

Par exemple, comme le montre le tableau ci-dessous, Amazon (AMZN) a un ratio C/B de 62,30, soit plus de trois fois celui du S&P 500 (18,90). Avant de se forger une opinion, il faut tenir compte du fait qu'AMZN a augmenté ses bénéfices trois fois plus vite que le S&P 500 au cours des cinq dernières années. Pour qu'AMZN se comporte comme le marché, en supposant que son ratio cours/bénéfice tombe au niveau du marché, ses bénéfices doivent croître annuellement de 19,54 % au cours des dix prochaines années ou de 11,08 % au cours des 26 prochaines années.

Amazon peut-il continuer à faire croître ses bénéfices beaucoup plus rapidement que l'économie et le marché ? Compte tenu de sa saturation sur de nombreux marchés, il lui sera de plus en plus difficile de maintenir une croissance à deux chiffres d'année en année.

Même si NVDA devient le principal concepteur de puces semi-conductrices pour l'IA et maintient ou augmente sa part de marché actuelle dans d'autres produits, le futur marché des puces sera-t-il suffisamment important pour permettre à NVDA de croître de 830 % (24,70 % par an) d'ici à 2034 ?

Nous devrions poser des questions similaires à toutes les actions des Sept Magnifiques.

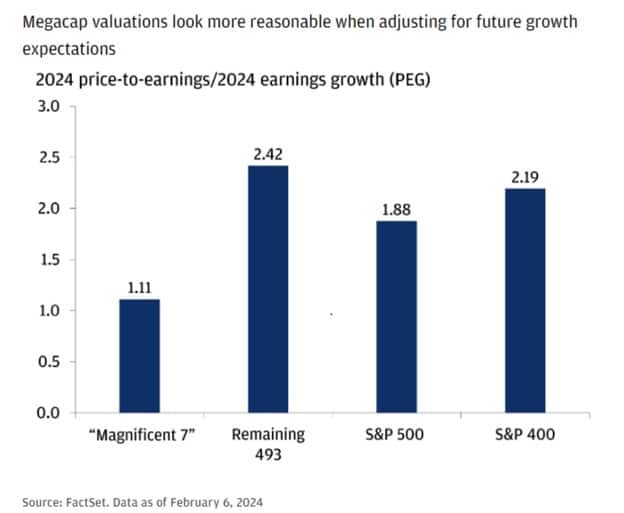

Le graphique ci-dessous, avec l'aimable autorisation de FactSet, montre que les ratios C/B élevés des Sept Magnifiques dans leur ensemble ne sont peut-être pas en contradiction avec le marché si l'on tient compte de leurs projections de croissance des bénéfices.

Résumé

Siegel s'appuie sur 26 ans pour justifier sa position. Les exigences en matière de croissance des bénéfices varient selon les périodes. Si l'on peut contester son analyse, il n'en reste pas moins que les valorisations élevées ne constituent pas nécessairement un avertissement. En fait, comme nous l'avons vu avec Philip Morris, une valorisation élevée d'une action peut ne pas être suffisante. La question importante est de savoir si un titre peut atteindre la croissance des bénéfices qu'implique sa valorisation.

Il se peut que le marché sous-estime le potentiel de croissance de certaines des Sept Magnifiques et qu'il le surestime pour d'autres. Toutefois, selon M. Siegel, le risque le plus important à court terme n'est peut-être pas le potentiel de croissance, mais la confiance. La confiance peut s'évanouir aussi rapidement qu'elle est née.

Nous vous laissons sur une citation de Benjamin Graham :

"À court terme, le marché est une machine à voter, mais à long terme, c'est une machine à peser.

- ProPicks : Des portefeuilles d'actions gérés par une fusion d'IA et d'expertise humaine, et à la performance éprouvée

- ProTips : Des informations digestes pour simplifier en quelques mots des masses de données financières complexes

- Juste Valeur et score de santé : 2 indicateurs de synthèse basés sur les données financières qui permettent de connaitre le potentiel et le risque de chaque d'action instantanément.

- Screener avancé d'actions : Pour rechercher les meilleures actions selon vos attentes en prenant en compte des centaines de métriques financières et indicateurs.

- Historique de données financières pour des milliers d'actions : Pour permettre aux pros de l'analyse fondamentale de creuser eux-mêmes tous les détails.

- Et bien d'autres services, sans compter ceux que nous prévoyons d'ajouter prochainement !