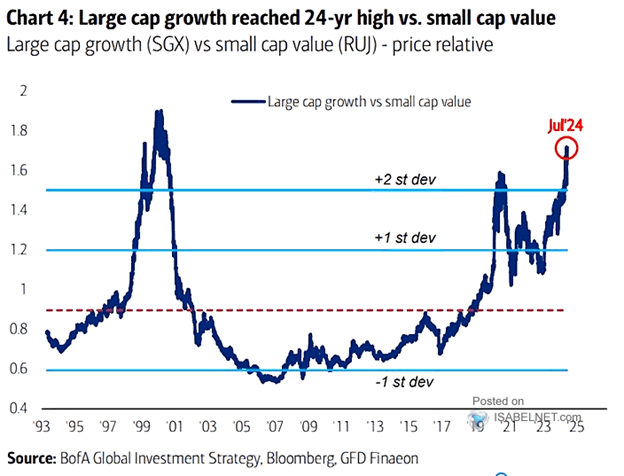

Le graphique ci-dessous, qui fait le tour des médias sociaux, est la preuve, pour de nombreux experts du marché, que la surperformance significative des actions de croissance à grande capitalisation par rapport aux actions de valeur à petite capitalisation est sur le point de s'inverser. Bien que leurs prédictions puissent s'avérer exactes, cet argument est tout à fait erroné s'il est basé sur le graphique.

Le graphique représente le prix d'un portefeuille d'actions de croissance à grande capitalisation divisé par le prix d'un portefeuille d'actions de valeur à petite capitalisation. Le rapport, ou ratio de prix, est actuellement supérieur de plus de deux écarts-types à sa moyenne sur 30 ans. Le graphique laisse entendre que le ratio de prix moyen est également une juste valeur. Une telle hypothèse est ridicule.

Jus d'orange et café

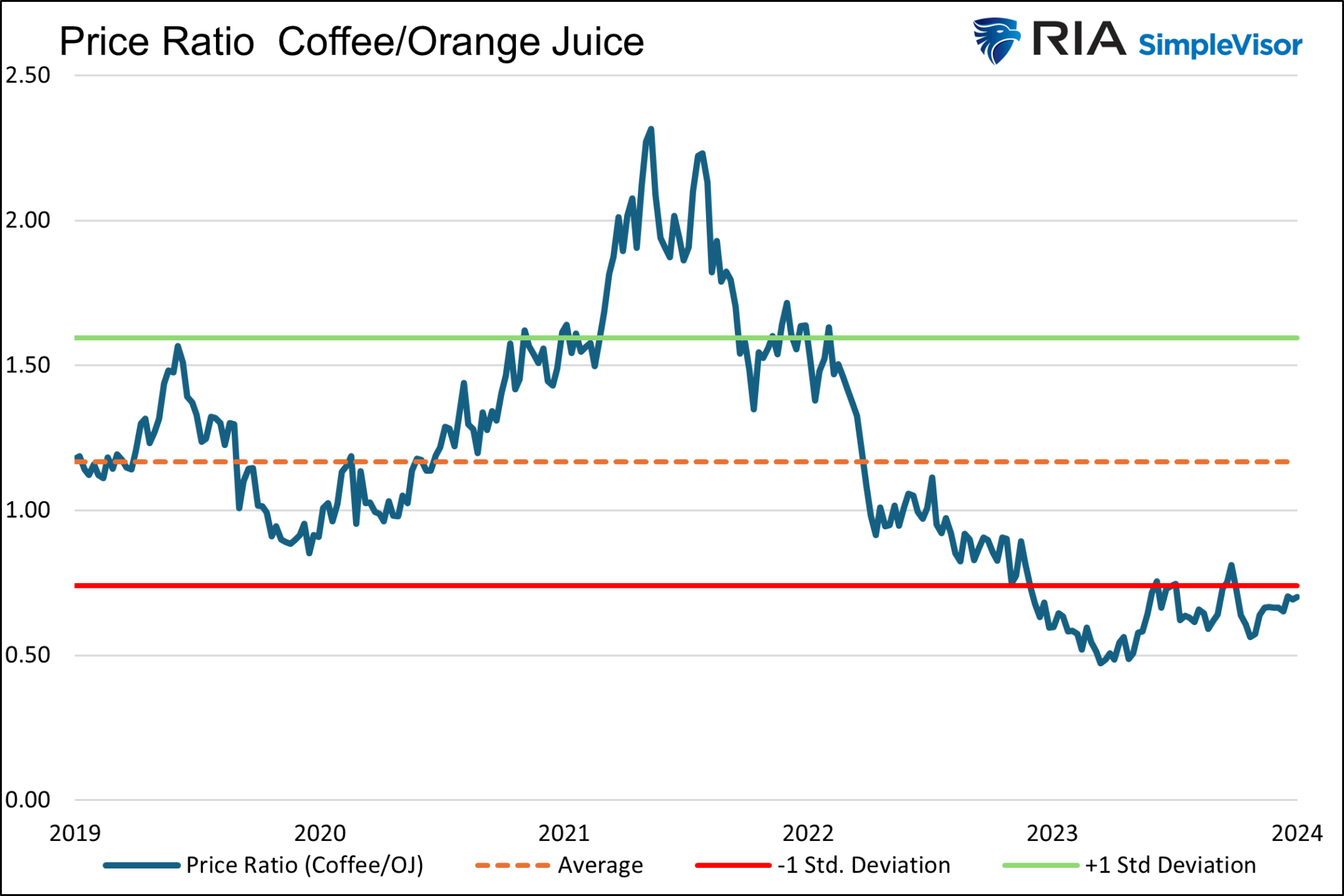

Tout comme les actions de croissance à grande capitalisation et les actions de valeur à petite capitalisation sont des actions, le jus d'orange et le café sont des types de boissons. Le prix du café par rapport à celui du jus d'orange doit-il être constant ? Probablement pas.

Ils peuvent évoluer de manière similaire à la hausse et à la baisse en fonction des prix des matières premières alimentaires ou d'autres facteurs macroéconomiques généraux. Toutefois, leur relation de prix à long terme dépend de leurs courbes d'offre et de demande respectives. Il est erroné de supposer que les prix du café sont bon marché par rapport à ceux du jus d'orange en se basant uniquement sur le graphique ci-dessous.

Définir la croissance des grandes capitalisations et la valeur des petites capitalisations

Tout comme le café et le jus d’orange, les actions de valeur à petite capitalisation diffèrent considérablement des actions de croissance à grande capitalisation.

L'un des facteurs les plus importants expliquant les différences de performance entre les actions de valeur à petite capitalisation et les actions de croissance à grande capitalisation est le secteur dans lequel les sociétés opèrent et la croissance des bénéfices associée à chaque secteur.

Pour mieux comprendre les différences entre les deux facteurs, nous utilisons deux ETF populaires.

- IVW est l'ETF iShares S&P 500 Large Cap Growth (NYSE :IVW). Ses cinq principaux titres, qui représentent environ 45 % de l'ETF, sont Microsoft (NASDAQ :MSFT) (12,30 %), Apple (NASDAQ :AAPL) (12,10 %), Nvidia (NASDAQ :NVDA) (11,40 %), Amazon (NASDAQ :AMZN) (4,20 %) et Meta (NASDAQ :META) (4,20 %). La capitalisation boursière combinée de ces cinq titres s'élève à 13 000 milliards de dollars. C'est assez impressionnant, étant donné que cela représente plus de 10 % de la taille totale des marchés boursiers mondiaux et un quart des marchés boursiers américains.

- IJS est l'ETF iShares S&P 600 Small Cap 600 Value (NYSE :IJS). Ses cinq principaux titres, qui représentent moins de 5 % de l'ETF, sont Robert Half (NYSE :RHI) (1,05 %), Comerica (NYSE :CMA) (1,04 %), Mr. Cooper Group (NASDAQ :COOP) (0,88 %), Organon (NYSE :OGN) (0,86 %) et Lincoln National (NYSE :LNC) (0,86 %). Leur capitalisation boursière combinée s'élève à 31 milliards de dollars, soit la taille d'Archer Daniels Midland (NYSE :ADM), la 273e action la plus importante du site S&P 500.

Répartition sectorielle

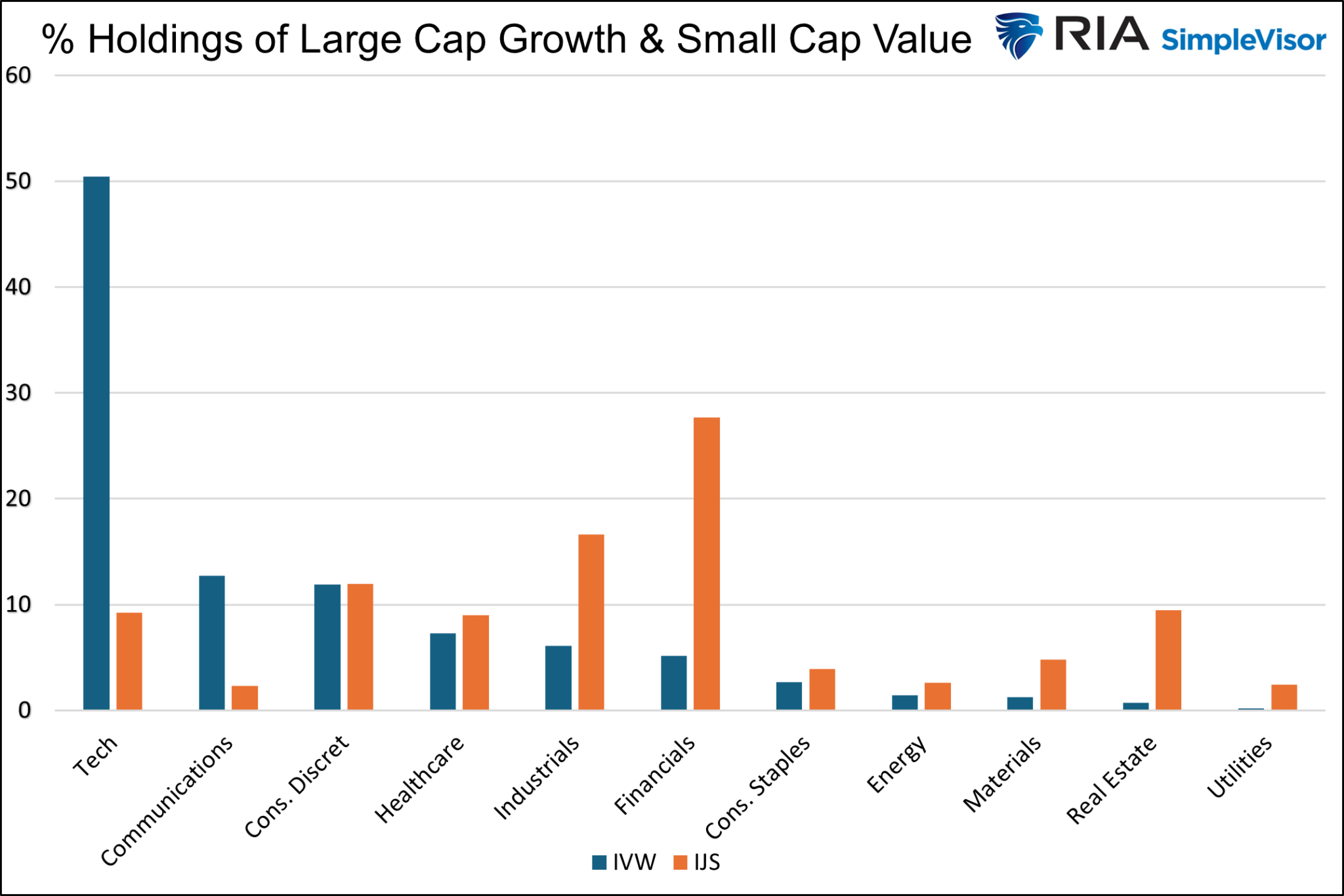

Le graphique suivant montre les différences marquées entre les contributions sectorielles à l'IVW et à l'IJS.

Les valeurs technologiques représentent 50 % de l'IVW, mais moins de 10 % de l'IJS. À l'inverse, les valeurs financières représentent 28 % de l'IJS, mais seulement 5 % de l'IVW. Les services publics et l'immobilier représentent moins de 1 % de l'IVW au total, mais plus de 10 % de l'IJS.

Chaque secteur et ses entreprises sous-jacentes présentent des profils de croissance des bénéfices différents. Le secteur technologique a tendance à afficher la plus forte croissance des bénéfices. Les secteurs de la finance, des services publics et de l'immobilier affichent souvent des taux de croissance plus fiables mais plus lents.

L'importance des bénéfices

Posez-vous la question suivante :

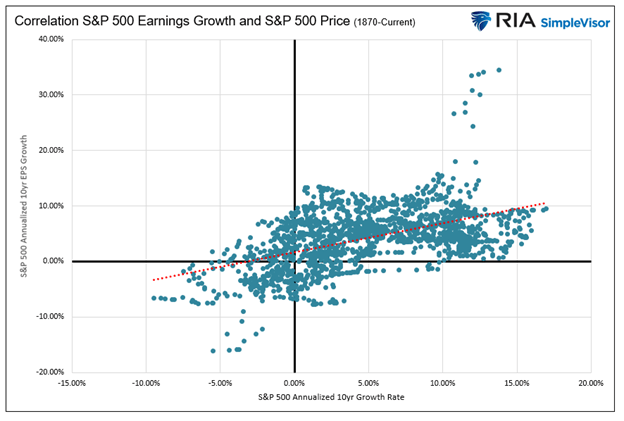

Un ETF composé de sociétés dont les bénéfices augmentent à un rythme à deux chiffres devrait-il maintenir une relation de prix stable avec un ETF composé de sociétés dont les bénéfices augmentent à un taux de croissance beaucoup plus faible ?

Pour répondre à cette question, examinez le diagramme de dispersion ci-dessous. Il représente les rendements annualisés sur dix ans du S&P 500 et les taux de croissance annualisés sur dix ans des bénéfices par action. Notez que la ligne de tendance est ascendante, ce qui signifie qu'une plus forte croissance des bénéfices engendre une hausse des cours et vice versa.

Microsoft et Robert Half

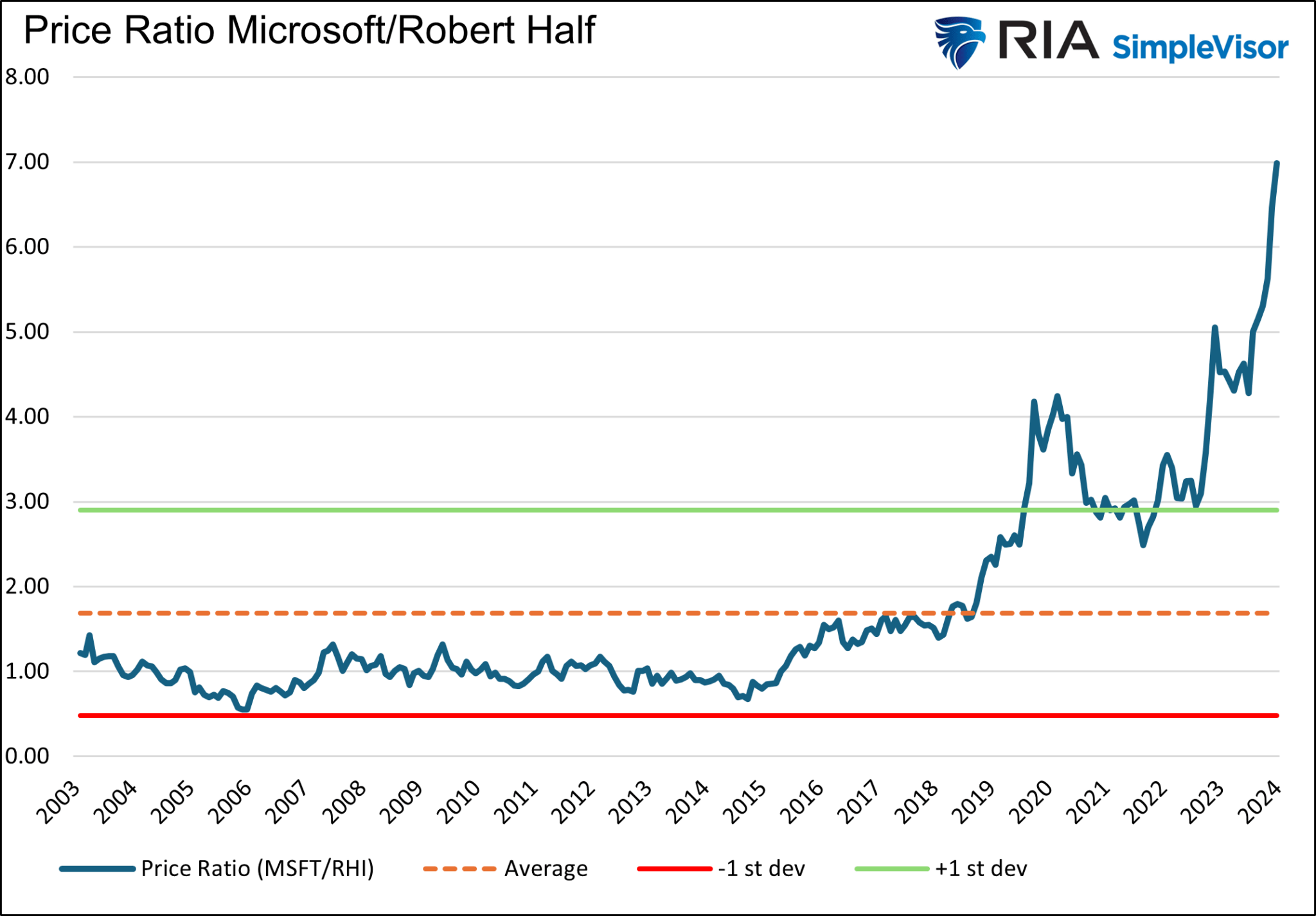

Pour mieux estimer la juste valeur d'une paire d'actions, nous effectuons une analyse similaire à celle du graphique d'ouverture, mais nous utilisons les plus grandes positions d'IVW et d'IJS, à savoir Microsoft et Robert Half. Le graphique ci-dessous montre qu'en supposant que la logique du premier graphique soit correcte, Microsoft est nettement surévaluée par rapport à Robert Half.

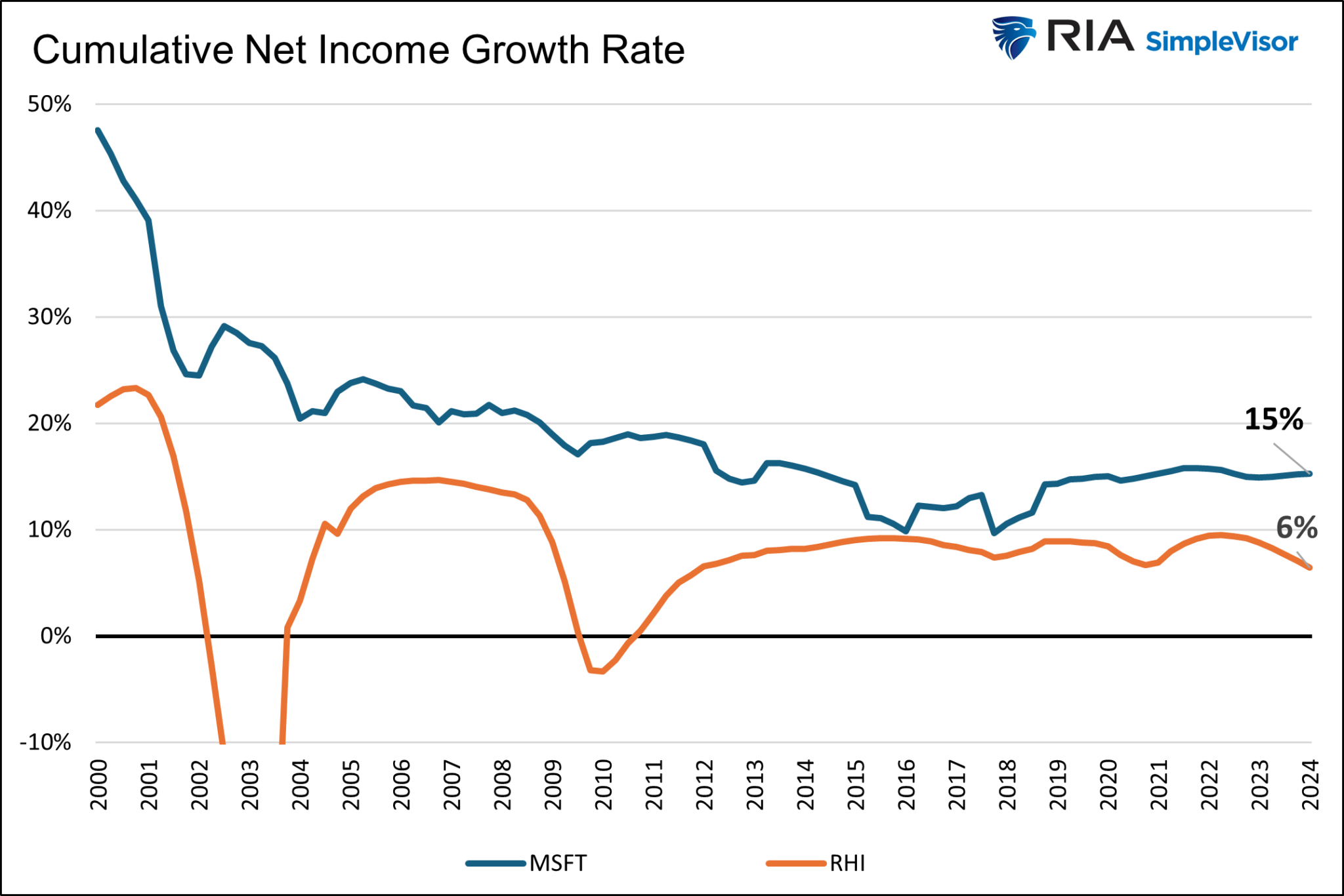

Le graphique suivant présente le taux de croissance cumulé du revenu net de Microsoft et de Robert Half. Depuis 2000, Microsoft a augmenté son revenu net à un taux annualisé de 15 %. Le revenu net de Robert Half a augmenté à un taux annualisé de 6 %.

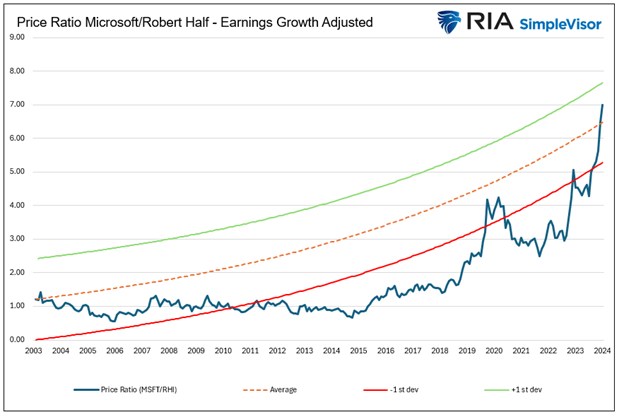

Le dernier graphique, qui utilise la croissance cumulative des revenus, place le ratio de prix dans une perspective plus réaliste.

Au lieu d'utiliser le ratio de prix moyen, le graphique prend le ratio de prix initial et l'ajuste, ainsi que les écarts types pour la différence de croissance du revenu cumulé. Comme on peut s'y attendre, lorsqu'il est ajusté en fonction des bénéfices, le ratio de prix moyen, ou ce que certains considèrent comme la juste valeur, augmente avec le temps. Au cours des 20 dernières années, Microsoft a été surévaluée de moins d'un écart-type par rapport à Robert Half, et non de sept, comme le suggère le ratio de prix moyen.

Nous pouvons débattre du point de départ de la ligne de tendance et des périodes à utiliser. Ces hypothèses feront varier les lignes de la "moyenne" et de l'écart-type vers le haut ou vers le bas. Ce qui est indiscutable, c'est qu'une analyse pertinente du rapport de prix entre deux actions ne doit pas se fonder uniquement sur les prix.

Les ETF par rapport aux actions

L'analyse ci-dessus porte sur deux entreprises. Avec le temps, les bénéfices de Microsoft vont ralentir et l'entreprise ne sera plus considérée comme une valeur de croissance. À un moment donné, la croissance des bénéfices de Microsoft et de Robert Half pourrait converger, et la juste valeur des deux sociétés pourrait être beaucoup plus proche d'une ligne plate.

Cependant, nous contestons le graphique d'ouverture qui compare les actions de croissance à grande capitalisation aux actions de valeur à petite capitalisation. Au fil du temps, des actions seront supprimées et ajoutées aux deux indices pour s'assurer qu'ils continuent à refléter leurs objectifs. Contrairement à Microsoft et Robert Half, qui pourraient voir leur différentiel de croissance des bénéfices se réduire, le différentiel de croissance des bénéfices des ETF devrait rester beaucoup plus constant, même si les actions sous-jacentes changent dans les deux indices.

Rachats

Les rachats d'actions entrent également en ligne de compte. Les plus grandes entreprises rachètent leurs actions à un rythme beaucoup plus élevé que les plus petites. Par conséquent, leur BPA augmentera plus rapidement, ce qui justifie encore davantage l'utilisation des bénéfices pour déterminer la juste valeur.

Synthèse

Nous terminons cet article comme nous l'avons commencé avec le graphique qui en est à l'origine. Cependant, nous n'avons pas accès aux données sur les bénéfices à long terme d'un indice de grande capitalisation de croissance ou de petite capitalisation de valeur. Par conséquent, nous ne pouvons pas fournir d'analyse comme nous l'avons fait pour Microsoft et Robert Half.

Toutefois, le graphique ci-dessous donne une bien meilleure approximation de l'opportunité que représentent les actions de valeur à petite capitalisation par rapport aux actions de croissance à grande capitalisation.

En fin de compte, la situation est loin d'être aussi attrayante que le promet le graphique de tête.