- Les marchés sont confrontés à des vents contraires alors que l'inflation s'accélère pour le cinquième mois consécutif.

- Malgré la hausse de l'inflation, les actions sont historiquement florissantes durant cette phase, et la correction actuelle n'a rien d'inquiétant.

- En comparaison avec les bulles boursières passées, les indicateurs laissent entrevoir une poursuite de la hausse malgré les risques à court terme.

- Investissez comme les grands fonds pour moins de 9 € par mois grâce à notre outil de sélection de titres ProPicks, alimenté par l'IA. Pour en savoir plus, cliquez ici>>

Cette semaine débute avec plusieurs questions qui pèsent sur le sentiment des investisseurs :

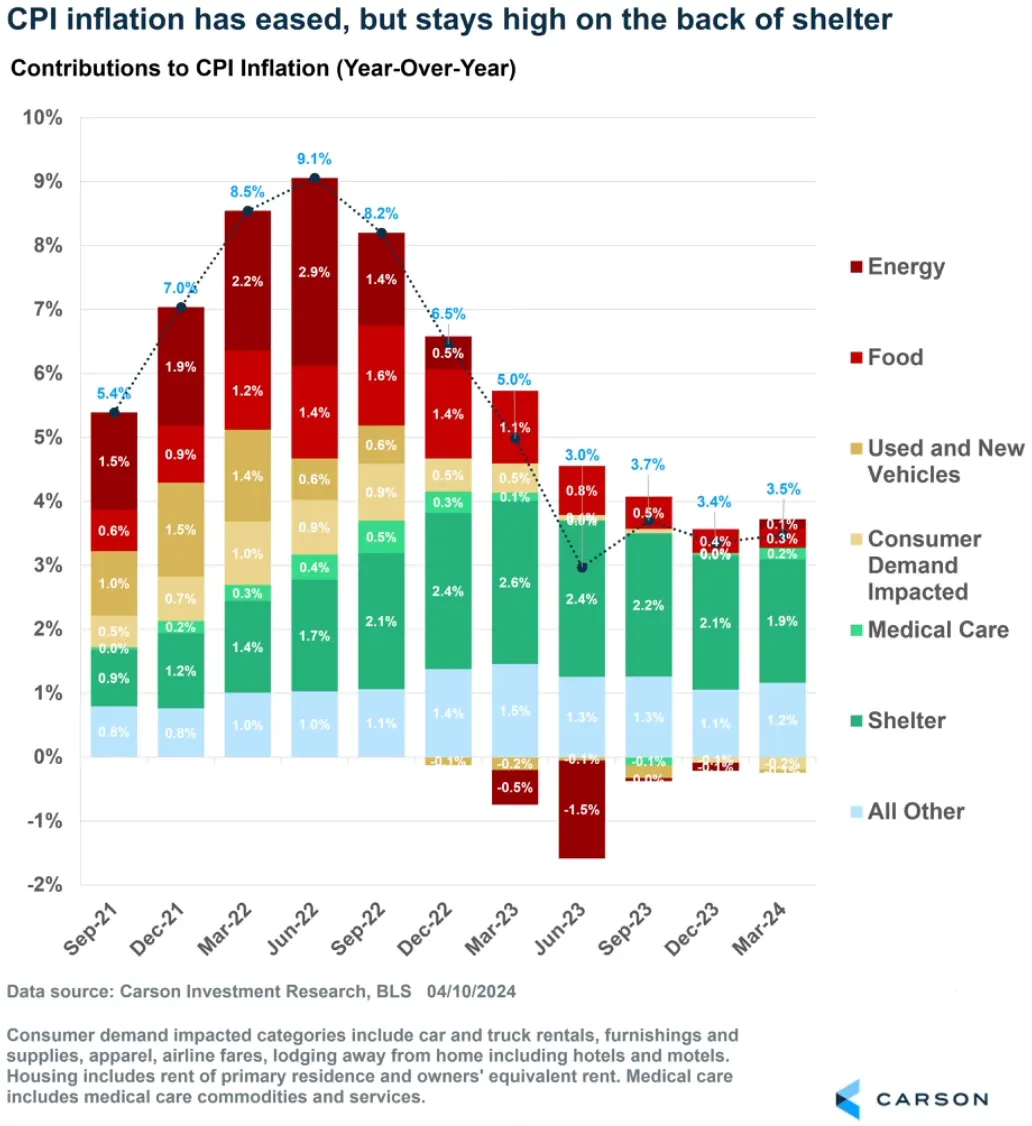

- Le rapport sur l'inflation a été plus élevé que prévu, montrant une fluctuation en mars.

- En excluant les services de logement, l'inflation a augmenté à +4,77% d'une année sur l'autre en mars, contre +3,94% en février. Il s'agit du cinquième mois sur les six derniers où elle s'est accélérée en glissement annuel, atteignant désormais son rythme le plus rapide depuis avril 2023.

- Bien que l'augmentation en glissement annuel de l'IPC hors énergie semble modeste pour l'instant, elle a atteint +3,57 % en glissement annuel en mars, contre +3,54 % le mois précédent.

- Le S&P 500 a connu la semaine dernière sa plus forte clôture hebdomadaire négative en six mois.

- La volatilité a augmenté pour la première fois en 2024, l'indice de volatilité du CBOE ayant clôturé au-dessus des niveaux d'octobre 2023.

Actuellement, les données indiquent que l'inflation se maintient à un niveau stable et que le taux de désinflation diminue. Les prix de l'énergie et des matières premières sont à l'origine de cette tendance, les prix du pétrole ayant augmenté de 26 % depuis décembre.

La hausse de l'inflation est-elle bénéfique pour les actions ?

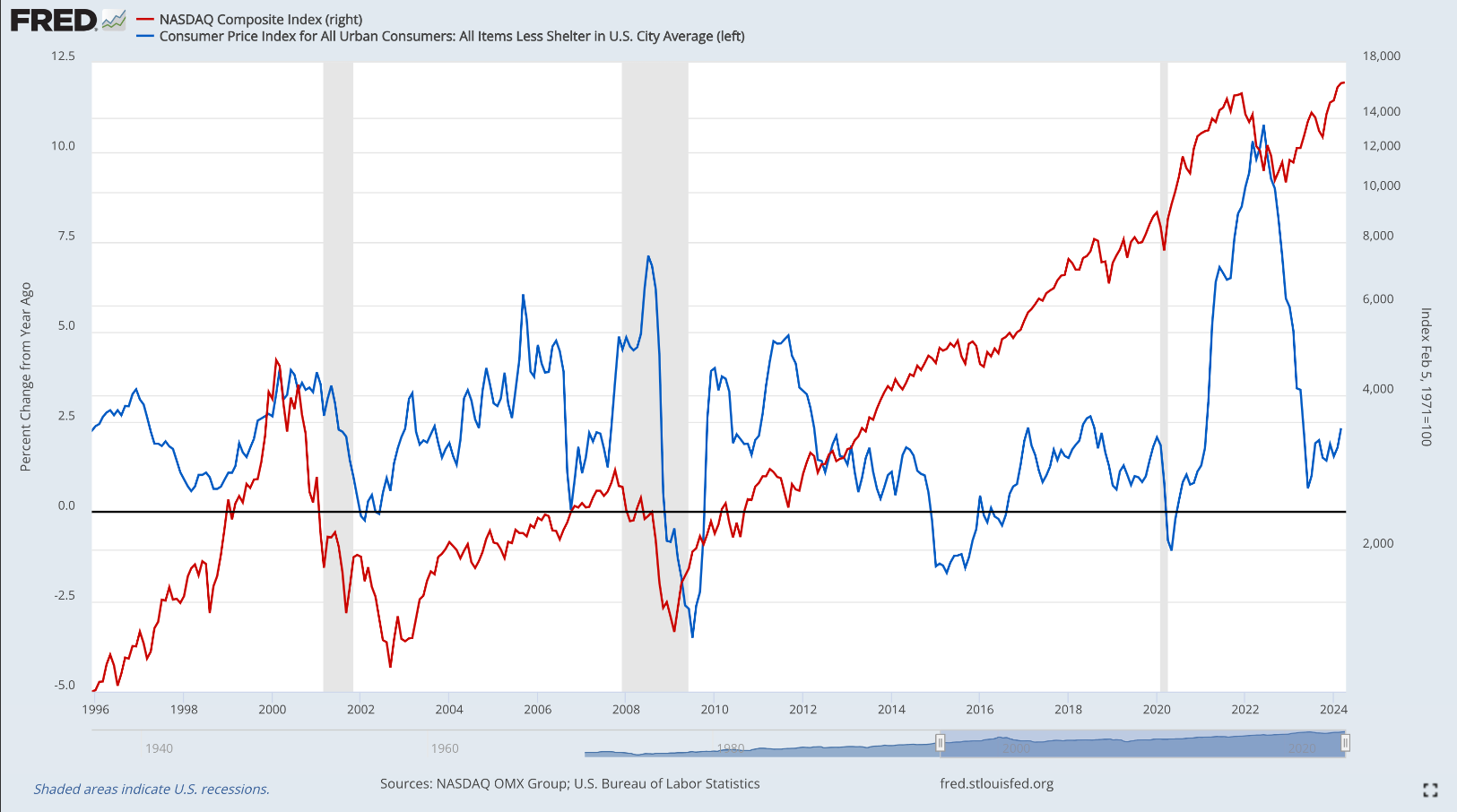

Cependant, l'augmentation de l'inflation n'est pas toujours synonyme de mauvaises nouvelles pour les actions. Si l'on considère l'inflation en dehors des coûts du logement et qu'on la compare à l'indice Nasdaq Composite, on constate qu'en période d'accélération de l'inflation, le marché boursier a tendance à bien se comporter.

Le rapport montre que lorsque l'inflation augmente modérément parallèlement à la croissance économique, les actions s'en trouvent favorisées. Il est donc possible que l'inflation et le Nasdaq augmentent ensemble, sans que l'inflation ne devienne trop élevée. Si l'on examine les données de 1995 à 2024, on constate que lorsque l'inflation est restée inférieure à 5 % par an, les actions ont généralement continué à progresser.

La baisse de la semaine dernière : Recul ou début d'un marché baissier ?

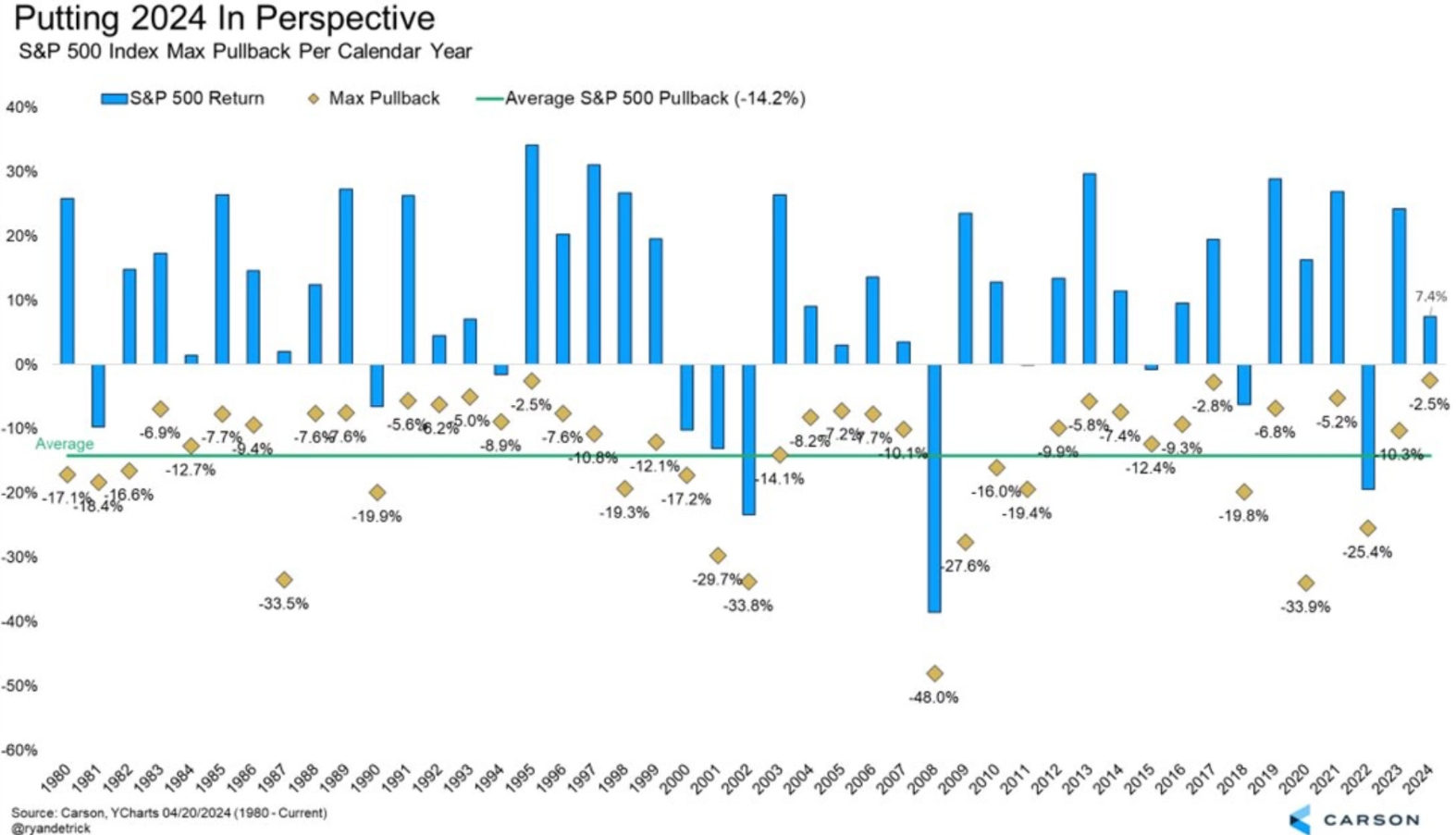

Compte tenu de la récente volatilité, il est important de se rappeler que les replis sont un élément normal du marché.

Le graphique présente la plus forte baisse annuelle du S&P 500 et sa baisse moyenne, qui s'élève à 14,2 %. Cette année, en 2024, elle n'est que de 2,5 %, ce qui constitue l'une des baisses les plus faibles jamais enregistrées, proche de celle observée en 1995. À titre de comparaison, l'année dernière, malgré une reprise vigoureuse, les actions ont subi une correction de 10,2 %.

Les discussions tournent souvent autour de notre position dans ce cycle haussier, certains suggérant qu'il est trop tard et anticipant un éclatement imminent de la bulle. Le rallye du marché boursier axé sur la technologie est comparable au catastrophique krach des dotcoms de 2000, qui reste le seul éclatement de bulle substantiel sur le marché boursier américain après la Seconde Guerre mondiale.

Ce krach a été attribué à des valorisations élevées qui se sont finalement effondrées en raison d'une croissance lamentable des revenus ou des bénéfices. Toutefois, le secteur technologique actuel est loin d'être aussi surévalué et connaît une véritable croissance des bénéfices sous-jacents.

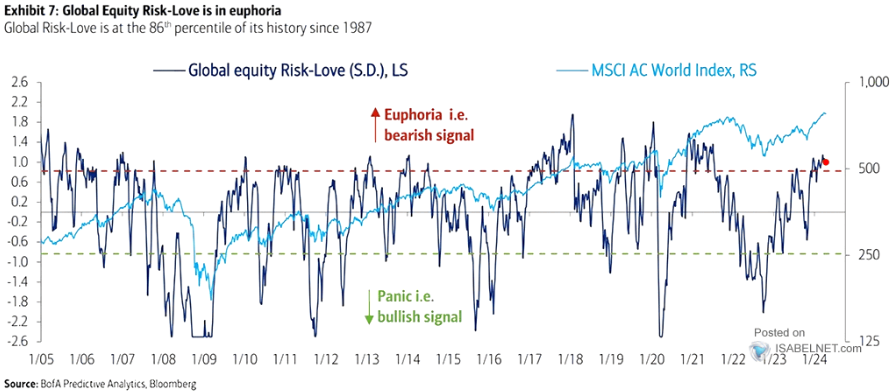

Parallèlement, l'indice Global Equity Risk-Love, qui se situe actuellement au 86e centile, suggère qu'une pause à court terme sur les marchés des actions ne serait pas surprenante.

Le graphique affiche le recul annuel maximum du S&P 500 et son recul moyen. L'indicateur surveille différents facteurs tels que le positionnement des gestionnaires, les ratios put-call, les enquêtes auprès des investisseurs, les prix, la volatilité, les écarts et les corrélations.

Lorsque la valeur atteint environ 0,8 ou plus, elle indique un état d'"euphorie" sur le marché boursier mondial. À l'inverse, si elle fluctue autour de -0,8 ou en dessous, elle indique que le sentiment dominant est la "panique".

Si l'on considère les multiples indicateurs, les valorisations, les fondamentaux et le sentiment, il y a lieu de s'attendre à un repli à court terme. Actuellement, les niveaux du ratio se situent à des sommets d'optimisme, ce qui suggère un risque accru à court terme.

Toutefois, cela n'exclut pas un potentiel de hausse à l'avenir, compte tenu de la tendance historique selon laquelle des niveaux moyennement élevés persistants conduisent à des tendances positives continues au cours des mois suivants.

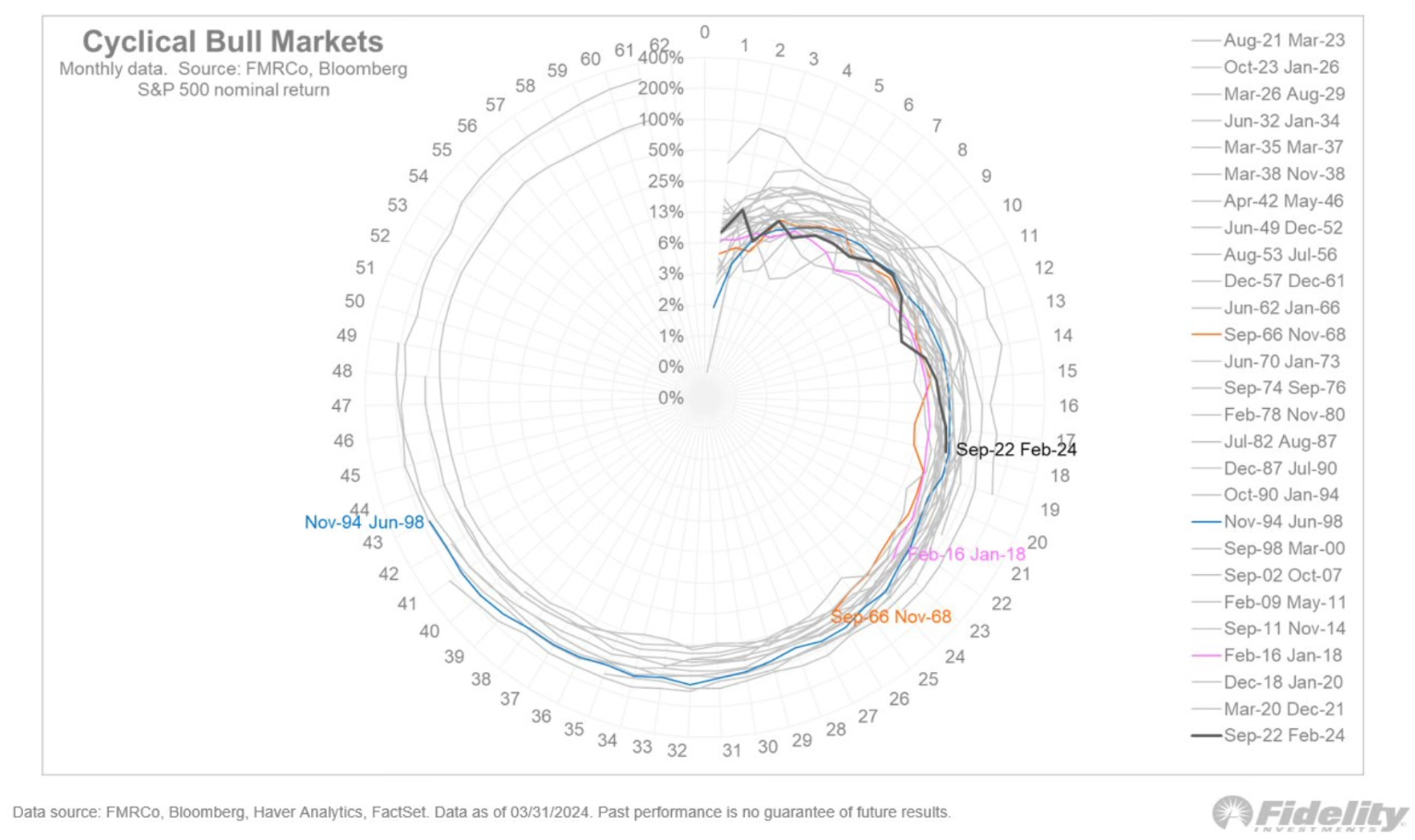

Le graphique suivant indique que nous nous trouvons actuellement dans la phase intermédiaire du cycle de marché haussier.

Le graphique de Fidelity présente une autre perspective : le cycle est représenté sous la forme d'une horloge. Actuellement, l'horloge indique 15 heures par rapport aux cycles les plus longs de l'histoire. Pour le cycle moyen, elle est à 18h00. Dans les deux cas, le temps joue en faveur des haussiers.

***

Vous voulez connaître la juste valeur d'autres actions ? Essayez InvestingPro+ et découvrez-le ! Abonnez-vous ICI et obtenez plus de 40% de réduction sur votre plan annuel pour une durée limitée !

Avertissement : Cet article est rédigé à des fins d'information uniquement ; il ne constitue pas une sollicitation, une offre, un conseil ou une recommandation d'investissement et n'a pas pour but d'inciter à l'achat d'actifs de quelque manière que ce soit. J'aimerais vous rappeler que tout type d'actif est évalué de plusieurs points de vue et présente un risque élevé. Par conséquent, toute décision d'investissement et le risque associé restent à la charge de l'investisseur.