Le rapport d'avril sur l'IPP a été désinflationniste et, accessoirement, les demandes d'allocations chômage ont atteint leur niveau le plus élevé depuis 2021. Les chercheurs d'or centrés sur l'inflation se sont donc dispersés hors de l'inflation, une étiquette que la majorité d'entre eux attribue à tort à l'or et, pire encore, aux actions aurifères. J'aimerais pouvoir régler ma montre en fonction de ces troupeaux, car je vendrais alors tout et j'attendrais l'inévitable opportunité qu'ils produisent.

Cependant, au cours de ce cycle, j'ai été beaucoup plus léger sur les actions aurifères que je ne le serai lorsque la prochaine opportunité d'achat se présentera, lorsque les adeptes de l'inflation se disperseront dans un contexte d'accélération des fondamentaux réels et probablement dans un contexte de peur de la déflation si notre thème actuel, auquel j'ai fortement envisagé une alternative en fin de semaine dernière, se manifeste. Mais pour l'instant, pas de dédollarisation car le USD reste soutenu après la faiblesse des données sur l'inflation cette semaine.

L'affaiblissement des données sur l'inflation implique un affaiblissement de la Fed. Mais notre thèse est que la Fed aura provoqué une nouvelle phase de baisse du marché boursier avant de commencer à inverser sa politique. Une Fed faible implique un dollar faible, mais une baisse impulsive des prix des actifs pourrait impliquer une crise de liquidité. Où les troupeaux se réfugient-ils en cas de crise de liquidité ? Je pense que vous le savez.

Ils ont tendance à préférer l'or à l'argent. Voici l'état du ratio or/argent (GSR) lors d'un rebond important :

Et ils ont tendance à se ruer sur la monnaie contre laquelle ils ont passé le plus clair de leur temps à s'insurger. Le dollar américain peut être soumis à tous les facteurs négatifs mentionnés dans mon article sur la dédollarisation, mais un troupeau en quête de liquidités l'emporte sur tous les autres en temps de crise.

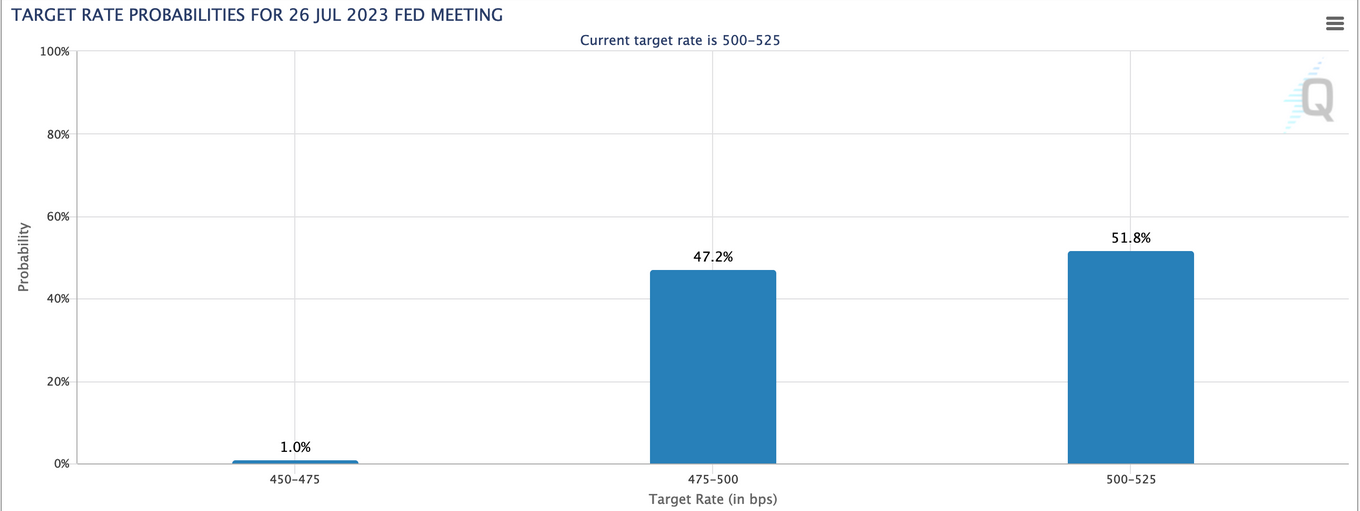

Bien entendu, l'USD ne fait que s'accrocher au support alors que les données économiques continuent d'éroder la détermination de la Fed à lutter contre l'inflation et, par extension, à soutenir le dollar. Le CME ne prévoit pas de hausse en juin, un pari presque égal sur une baisse des taux en juillet et une majorité écrasante dans le camp de la baisse des taux de 0,25 à 0,50 % d'ici septembre. Le régime de hausse des taux de la Fed est terminé, comme je l'ai indiqué dernièrement.

Bien que l'USD vacille, il est toujours au-dessus du support. Le GSR est-il en train de l'entraîner vers le haut ? Il est important de répondre à cette question, car si les deux se retournent et s'enflamment, cela impliquera un assèchement des liquidités macroéconomiques, ce qui est exactement la toile de fond fondamentale du secteur minier aurifère, car dans ce cas, l'or n'ira peut-être pas très loin, mais ses ratios avec la plupart des marchés cycliques le feront certainement. Ces marchés cycliques comprennent les coûts des intrants miniers tels que l'énergie et les matériaux.

En ce qui concerne les marchés cycliques et anticycliques, vous pouvez constater qu'au sein du complexe des métaux, le principal métal anticyclique poursuit sa progression par rapport au métal cyclique, sensible à l'inflation. C'est une mauvaise nouvelle pour les inflationnistes, les haussiers des matières premières et les joueurs cycliques du monde entier, à moins que le jeu de la dédollarisation ne se manifeste d'une manière ou d'une autre, comme le montrent les liens ci-dessus.

Pendant ce temps, les dégâts causés par et à l'égard des mordus d'or inflationnistes restent inconnus. C'est un rituel périodique. Vous achetez auprès d'eux lorsqu'ils régurgitent des positions parce que "OMG... PAS D'INFLATION !!!".

Au fur et à mesure que l'inflation continue de décélérer, des opportunités se présentent. Une opportunité de se faire piétiner si vous êtes dans le troupeau inflationniste et une opportunité de capitaliser si vous avez gardé une perspective sur la meilleure macro pour le secteur minier de l'or. Aujourd'hui, nous sommes toujours dans la phase désinflationniste de Boucles d'Or, avec la Tech toujours en tête, comme elle l'a été toute l'année.

La prochaine phase sera probablement soit une peur de la déflation conformément à nos plans initiaux et continus, soit, si le dollar perd son soutien et s'effondre dans son marché haussier à long terme, un trade inflationniste similaire au cycle 2003-2008, mais sur un horizon temporel plus compact.

Ironiquement, cette deuxième option ne constitue pas une toile de fond positive pour l'exploitation aurifère, mais cela n'a pas empêché l'HUI de se redresser de plus de 300 % sur le cycle 2003-2008 (avant le krach bien mérité du quatrième trimestre). Tout aussi ironiquement, les ventes se produisent souvent dans le secteur minier de l'or alors même que ses fondamentaux sont à la hausse dans un contexte de pressions déflationnistes (cf. T4 2008).

Si le dollar américain n'est pas sacrifié lors d'une fête mondiale des actifs - comme le suppose l'article sur la dédollarisation dont le lien figure ci-dessus - nous parlons ici d'une situation post-bulle et de ce qui pourrait être une longue phase de performance positive pour les exploitations minières aurifères de qualité après l'éclatement de la bulle.