L'économie n'est pas toujours décisive dans les élections présidentielles américaines, sauf lorsqu'elle l'est. Pensez à Herbert Hoover en 1932 et à George H.W. Bush en 1992. Chacun d'entre eux a perdu la présidence face à un adversaire principalement en raison de l'économie. Les conditions actuelles sont bien moins extrêmes, bien sûr. En fait, selon un certain nombre de critères, l'économie semble relativement solide. Toutefois, de nombreux défis se profilent à l'horizon, de sorte que l'on peut se demander dans quelle mesure l'économie influencera les résultats du 5 novembre et quel candidat en tirera le plus grand profit.

On peut dire sans se tromper que l’économie sera un facteur dans une certaine mesure, ce qui souligne le fait que deux autres séries de publications de données attendent les électeurs avant de choisir un nouveau président. Des dizaines de rapports sont prévus d’ici le 5 novembre, mais d’un point de vue politique, l’électeur moyen se concentrera probablement sur deux d’entre eux seulement : l’inflation et les données sur le marché du travail. Concentrons-nous sur les indicateurs de chacun qui recevront probablement le plus d’attention dans les cercles politiques : l’indice des prix à la consommation (IPC) et le taux de chômage :

- 6 septembre : rapport sur le chômage et la masse salariale pour le mois d'août

11 septembre : IPC pour le mois d'août - 4 octobre : rapport sur le chômage et la masse salariale pour le mois de septembre

10 octobre : IPC de septembre

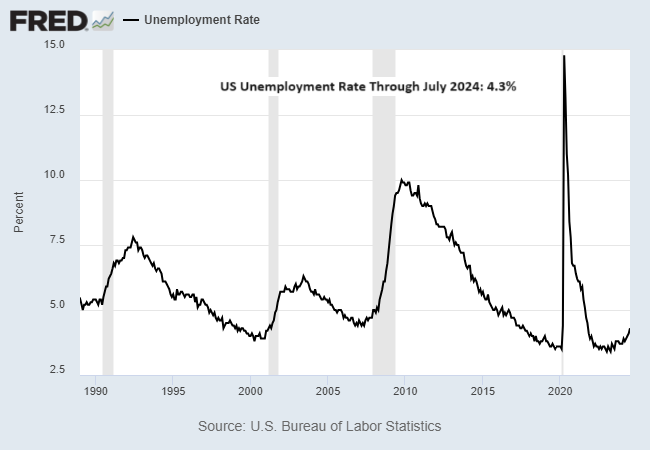

Un examen rapide du taux de chômage montre que la forte baisse post-pandémique a récemment cédé la place à une hausse persistante, mais jusqu'à présent modérée, pour la majeure partie de l'année à ce jour.

Le taux de chômage actuel de 4,3 % en juillet est faible par rapport aux normes historiques, mais la tendance n'est plus favorable. Cela signifie que les deux prochaines mises à jour pourraient faire apparaître une nouvelle hausse du taux de chômage à l'approche des élections.

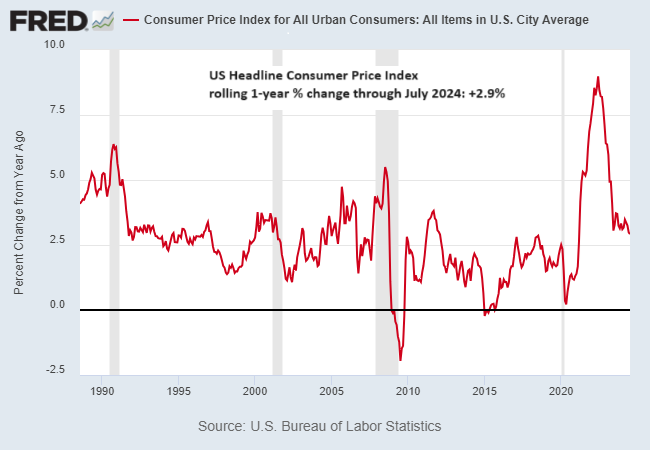

La tendance de l'inflation américaine, en revanche, présente un profil plus encourageant en affichant une baisse continue après le pic de 2021-2022. L'IPC global est tombé à 2,9 % d'une année sur l'autre en juillet, son niveau le plus bas depuis plus de trois ans. Mais si le taux d'inflation a fortement baissé, les niveaux de prix dans l'ensemble restent comparativement élevés après la récente poussée inflationniste.

Par conséquent, la question qui se pose est celle de l'analyse politique : La récente vague de désinflation dominera-t-elle la perception des électeurs le jour de l'élection ? Ou bien la précédente poussée d'inflation continuera-t-elle à éclipser l'opinion collective le 5 novembre ?

Le biais de récurrence est un facteur clé de l'économie comportementale et les deux prochaines séries de publications économiques pourraient donc avoir une influence cruciale sur l'élection.

Les électeurs, pourrait-on dire, dépendent encore des données, tout comme les candidats.