À une semaine de l'élection présidentielle américaine, l'incertitude grandit. Les investisseurs se demandent comment positionner leur argent, se préparant à l'éventualité d'une volatilité importante et de changements sur les marchés.

Alors que certains fonds spéculatifs prennent des mesures audacieuses sur ce qu'on appelle les "Trump trades", U.S. Global Investors voit les choses différemment.

En fait, je partage le point de vue récent du gestionnaire de fonds spéculatifs milliardaire Paul Tudor Jones sur l'or et le Bitcoin (qui confirme ce que j'écris depuis de nombreuses années). Comme lui, nous privilégions actuellement les actifs alternatifs, que nous considérons comme la solution la plus intelligente pour l'avenir.

Ce n'est pas que nous parions contre les actions ou l'économie, dont nous pensons qu'elles se porteront bien au fil du temps, quel que soit le vainqueur de la Maison Blanche le mois prochain. Néanmoins, les choses sont clairement écrites sur le mur : L'explosion de la dette américaine et les tensions géopolitiques soulignent la nécessité d'une couverture solide.

L'explosion de la dette américaine

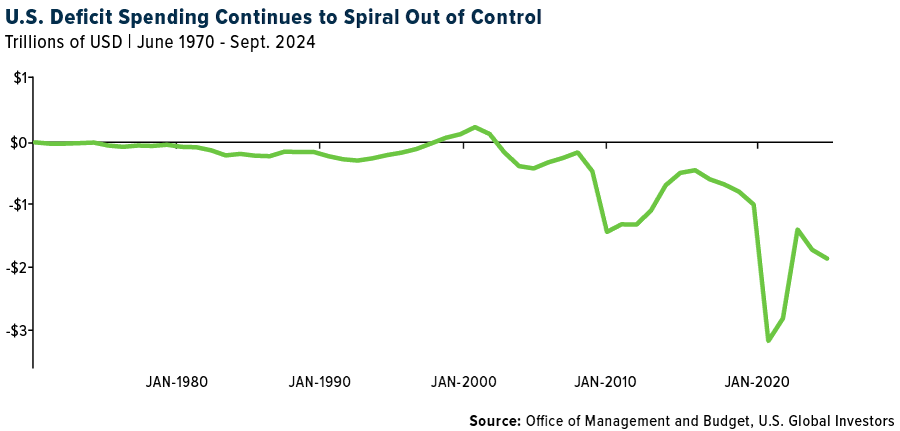

Vous ne serez pas surpris de lire que la situation de la dette américaine est devenue incontrôlable. Il y a 25 ans, la dette nationale représentait un peu moins de 60 % du PIB. Aujourd'hui, ce taux a doublé pour atteindre 120 %.

Selon Paul Tudor Jones, fondateur et PDG de Tudor Investment Corp, cette situation place les États-Unis dans une position précaire, insoutenable à long terme, à moins que des mesures sérieuses ne soient prises pour freiner les dépenses publiques.

Nous savons tous que les hommes politiques ont le don de promettre davantage de dépenses (dans le cas des démocrates) ou des réductions d'impôts (dans le cas des républicains) pour satisfaire les électeurs. Il est facile de comprendre pourquoi M. Jones craint que l'une ou l'autre de ces approches ne fasse qu'exacerber le problème de la dette. Comme il l'a fait remarquer, les États-Unis vont "se retrouver très vite à sec si nous ne nous attaquons pas sérieusement à nos problèmes de dépenses".

Il ne s'agit pas seulement d'un discours dramatique, mais aussi d'un rappel à la réalité. Le déficit fédéral pour 2024 a dépassé les 1 800 milliards de dollars, soit une augmentation de 8 % par rapport à l'année précédente. Pendant ce temps, le fardeau de la dette, qui approche rapidement les 36 000 milliards de dollars, ne montre aucun signe d'apaisement.

Tous les chemins mènent à l'inflation

Lorsque le gouvernement continue d'imprimer de l'argent pour financer ses dépenses, le résultat inévitable est l'inflation. Et en période d'inflation, le pouvoir d'achat des actifs traditionnels tels que les obligations s'érode. C'est pourquoi M. Jones privilégie les actifs qui se comportent bien dans des environnements inflationnistes, tels que l'or, l'argent, les matières premières et le bitcoin. Je suis tout à fait d'accord avec cette évaluation.

Pensez-y : Pourquoi voudriez-vous détenir des actifs à revenu fixe lorsque les taux d'intérêt sont ajustés et qu'ils sont susceptibles d'être inférieurs au taux d'inflation ? Les obligations à long terme sont particulièrement vulnérables. Les banques américaines, rappelons-le, doivent encore faire face à des milliards de dollars de pertes non réalisées sur leurs positions à revenu fixe. Selon le screener bancaire de la Florida Atlantic University, les pertes non réalisées de Bank of America (NYSE:BAC) sur les investissements détenus jusqu'à l'échéance au cours du premier trimestre s'élevaient à un montant stupéfiant de 110 milliards de dollars, soit plus que n'importe quelle autre institution américaine, et de loin.

La Fed essaiera probablement de "gonfler" pour se sortir de ce mauvais pas, ce qui signifie qu'elle maintiendra les taux d'intérêt nominaux à un niveau inférieur à celui de l'inflation pour soutenir la croissance économique. Pour les investisseurs, cela signifie que la préservation du patrimoine nécessitera un positionnement intelligent dans les actifs alternatifs.

M. Jones parie déjà contre le marché obligataire - "Je ne vais clairement pas détenir de titres à revenu fixe", a-t-il déclaré à CNBC la semaine dernière - et je pense que de nombreux investisseurs seraient bien avisés d'adopter une approche similaire.

Les arguments en faveur de l'or et de l'argent

Commençons par l'or et l'argent. Depuis des siècles, l'or et l'argent sont des valeurs refuges, et ce pour de bonnes raisons. Lorsque les tensions géopolitiques se sont aggravées, que l'inflation a fait son apparition ou que l'incertitude régnait sur les marchés, les investisseurs se sont rués sur l'or et l'argent.

Cette année ne fait pas exception. L'or a battu des records à plusieurs reprises en 2024, les prix augmentant de plus de 32 % depuis le début de l'année, ce qui représente la meilleure croissance annuelle du métal depuis 1979.

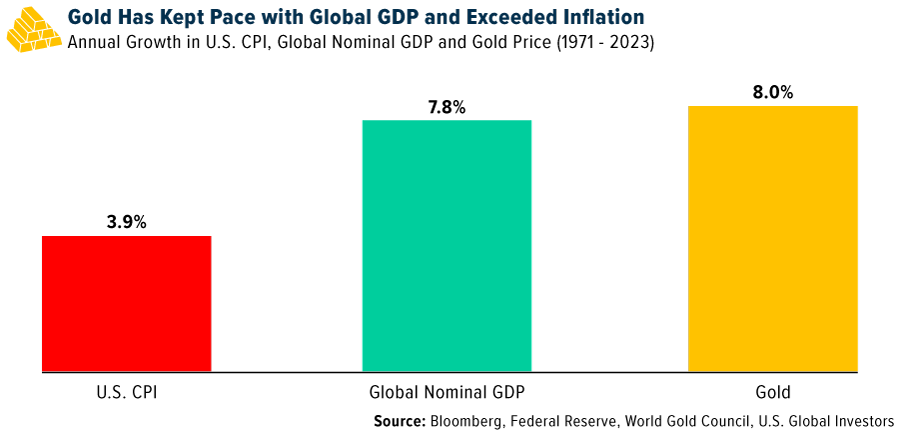

D'après les données du World Gold Council, l'or a toujours surpassé l'inflation et le taux de croissance de l'économie mondiale. De 1971 à 2023, le taux de croissance annuel composé (TCAC) de l'or a été de 8 %, contre 4 % pour l'indice des prix à la consommation (IPC) américain et 7,8 % pour la croissance du PIB mondial.

L'argent, souvent surnommé "l'or du pauvre", est un autre actif qui mérite l'attention. Grâce à ses applications industrielles, notamment dans le secteur des énergies vertes, l'argent présente un fort potentiel de croissance. Selon une projection, la transition vers l'énergie propre pourrait accroître considérablement la demande d'argent dans la technologie photovoltaïque (PV), consommant potentiellement entre 85 % et 98 % des réserves mondiales actuelles d'argent d'ici à 2050, ce qui est stupéfiant.

Bitcoin : l'or numérique

Parlons maintenant du bitcoin. Le plus grand actif numérique au monde est rapidement devenu une réserve de valeur privilégiée pour de nombreux investisseurs, en particulier ceux qui cherchent à se prémunir contre la dépréciation des monnaies fiduciaires. Près de la moitié des fonds spéculatifs traditionnels sont actuellement exposés aux cryptomonnaies, dont le bitcoin.

Les institutions soutiennent également le bitcoin avec le même enthousiasme. Il suffit de regarder l'indice iShares Bitcoin de BlackRockiShares Bitcoin Trust (NASDAQ :IBIT). Il s'agit de l'un des ETF à la croissance la plus rapide de l'histoire financière, avec des actifs sous gestion dépassant aujourd'hui les 26 milliards de dollars. Ce n'est pas un mince exploit.

La nature décentralisée du bitcoin, son offre plafonnée et son acceptation institutionnelle croissante en font un actif attrayant en période d'incertitude. À l'instar de l'or, il constitue une protection contre l'inflation, mais il offre également un potentiel de hausse considérable à mesure que de plus en plus d'investisseurs et d'institutions reconnaissent sa valeur.

Ne vous laissez pas distraire par le bruit des élections

Je sais que beaucoup d'entre vous se posent des questions : "Qu'en est-il des élections ? Et si Trump gagne ? Et si Harris gagne ?"

Voici un flash info pour vous : À long terme, cela n'a peut-être pas autant d'importance que vous le pensez. Larry Fink, PDG de BlackRocka récemment fait valoir un point important en déclarant qu'il était "fatigué d'entendre qu'il s'agit de l'élection la plus importante de votre vie". La réalité, c'est qu'avec le temps, cela n'a pas d'importance".

Alors que les fonds spéculatifs prennent des positions sur les "métiers de Trump", comme les prisons privées et les combustibles fossiles, nous pensons qu'il est risqué d'essayer d'anticiper le marché en fonction des résultats de l'élection. Certes, l'élection entraînera une volatilité à court terme, mais si vous investissez dans les bons actifs, comme l'or, l'argent et le bitcoin, je pense que vous serez bien placé pour résister à la tempête.