- La réduction massive de Micron au quatrième trimestre reflète la forte baisse de la demande de smartphones et de PC.

- Les actions ont atteint un nouveau plus bas sur 52 semaines vendredi.

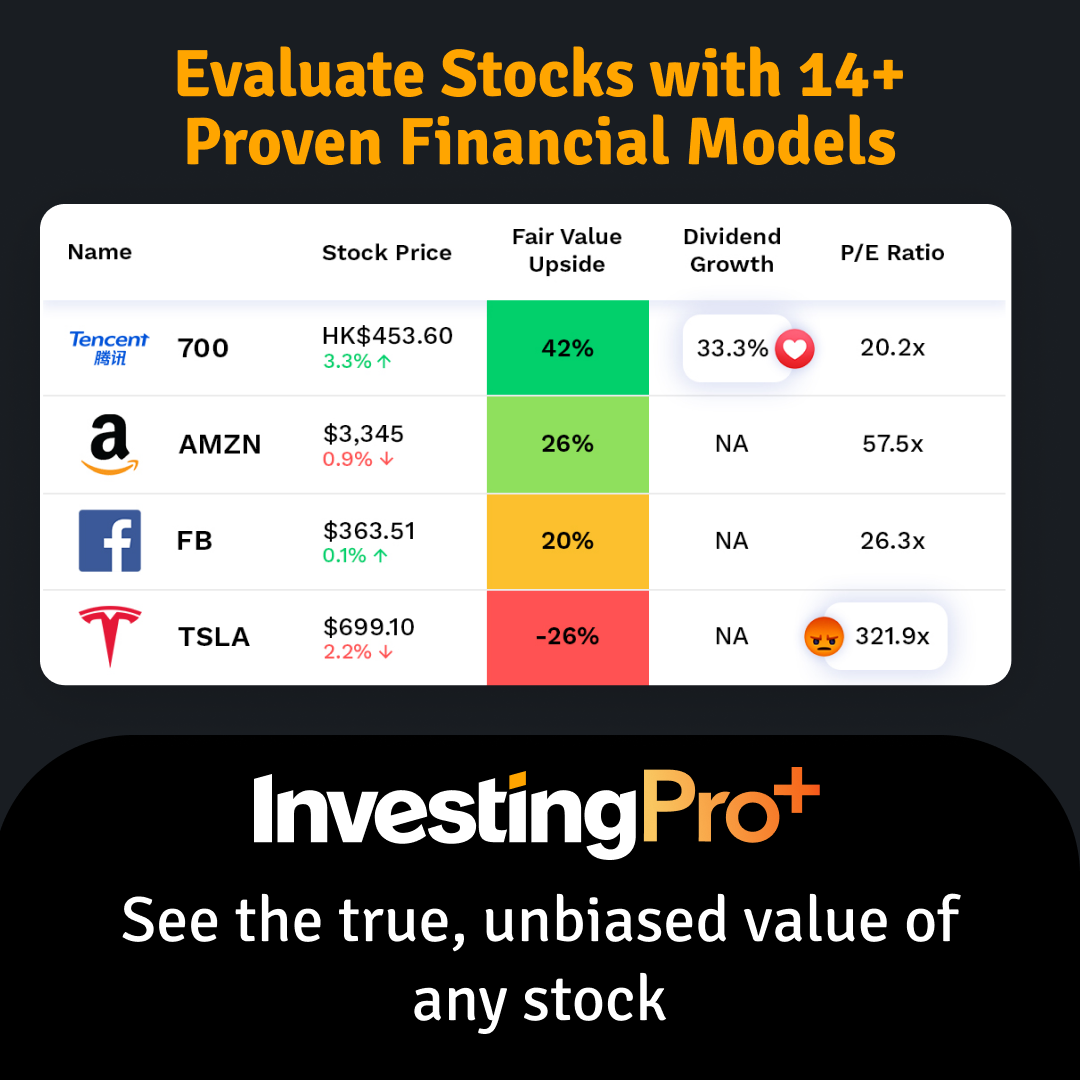

- Est-ce le bon moment pour acheter l'action selon les modèles d'InvestingPro+ ?

- Fourchette de 52 semaines : 51,40 $ - 98,45 $.

- Capitalisation boursière : 59,18 milliards de dollars

- Ratio C/B prévisionnel : 6,12x

- Croissance annuelle composée des revenus au cours des 5 dernières années : 17.4%

Le boom des fabricants de semi-conducteurs semble être terminé, la demande des consommateurs s'affaiblissant fortement et les vents contraires liés aux stocks faisant sentir leurs effets.

Vendredi, le cours de l'action de Micron Technology (NASDAQ:MU) a chuté à son plus bas niveau en 52 semaines après la publication de ses {{erl-8092||} résultats du troisième trimestre. Bien que les résultats aient battu les prévisions de Wall Street, les prévisions pour le quatrième trimestre ont été sensiblement revues à la baisse en raison de la faiblesse de la demande finale sur les marchés de consommation, notamment les PC et les smartphones.

L'effondrement post-bénéfice était-il une réaction excessive ou un signe des choses à venir ?

La valeur fondamentale de Micron

Micron est une société de semi-conducteurs qui conçoit, fabrique et vend des solutions de mémoire et de stockage. Elle opère à travers quatre segments : Compute and Networking Business Unit, Mobile Business Unit, Storage Business Unit, et Embedded Business Unit. Elle est un leader de l'industrie dans les technologies DRAM et NAND.

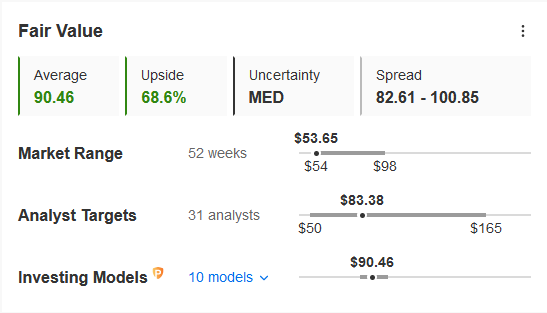

InvestingPro+ montre que l'objectif de cours moyen des 31 analystes qui suivent le titre est de 83,38 $ (plus de 55 % de hausse), tandis que la juste valeur basée est de 90,46 $ (plus de 68 % de hausse).

Source : InvestingPro+

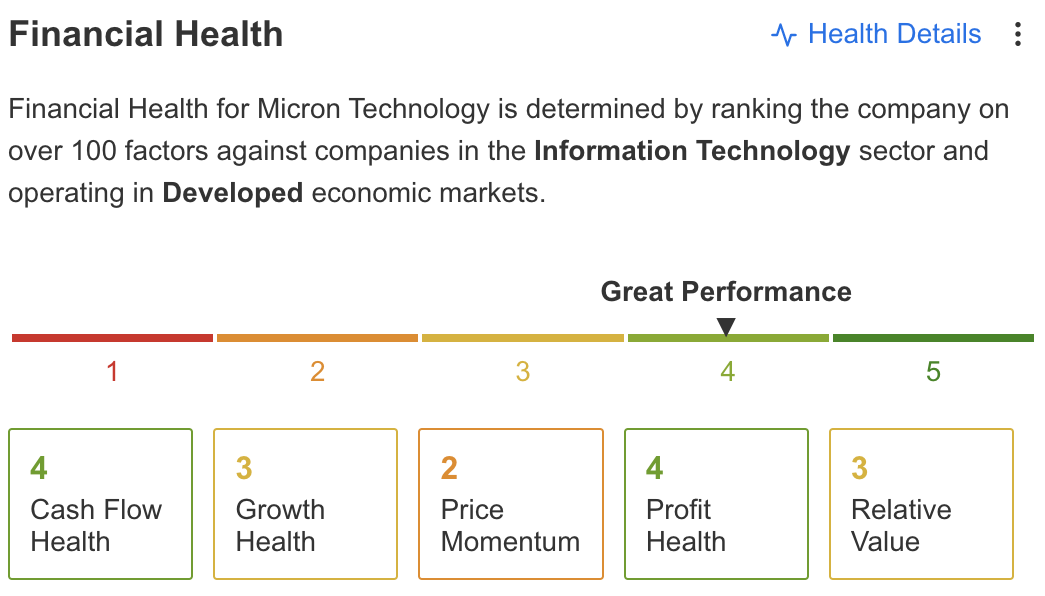

InvestingPro+ attribue également une note de 4 sur 5 à la santé financière de l'entreprise.

Source : InvestingPro

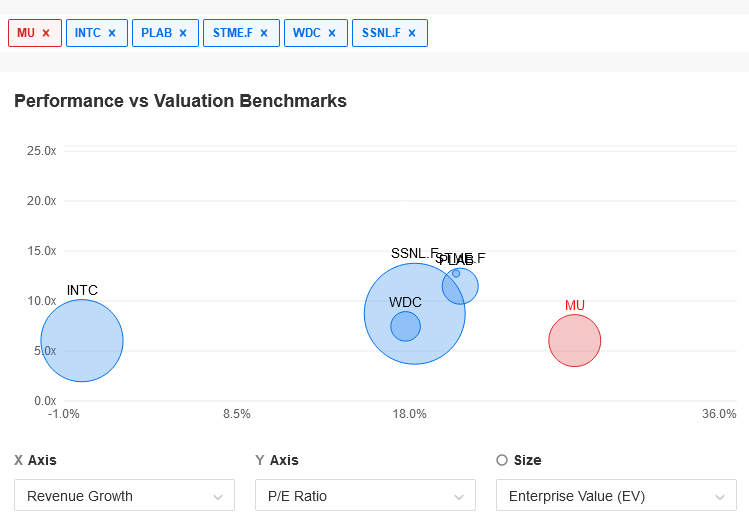

En plus d'un score élevé de santé financière, le graphique Performance vs. Valuation Benchmarks montre que la société a l'un des ratios PE les plus bas parmi ses pairs.

Source : InvestingPro+

Réduction massive des prévisions et défis pour les bénéfices

Le fait marquant du trimestre a été une réduction significative des prévisions pour le quatrième trimestre en raison de la baisse de la demande. Les livraisons de PC devraient désormais baisser de 10 % en glissement annuel (contre une estimation initiale stable), et les livraisons de combinés devraient connaître une baisse à un chiffre en glissement annuel (contre une estimation initiale de croissance à un chiffre).

En outre, selon les remarques faites par la société lors de la conférence téléphonique sur les résultats, plusieurs clients, principalement dans le domaine des PC et des smartphones, ajustent leurs stocks, car les mesures de contrôle du COVID-19 en Chine ont exacerbé les défis de la chaîne d'approvisionnement, et l'environnement macroéconomique suscite également une certaine prudence chez les clients.

La société s'attend à ce que le bénéfice par action du quatrième trimestre soit compris entre 1,43 et 1,83 dollar, alors que l'estimation de la rue est de 2,62 dollars, et que le chiffre d'affaires soit compris entre 6,8 et 7,6 milliards de dollars, alors que l'estimation est de 9,05 milliards de dollars. Les expéditions de bits et les PSA (EPA:PEUP) devraient baisser au quatrième trimestre.

Compte tenu de ces défis, Micron a décidé de réduire sa trajectoire de croissance de l'offre, prévoyant de minimiser la croissance de l'offre de bits au cours de l'exercice 2023 et d'utiliser les stocks existants pour répondre à une partie de la demande du marché l'année prochaine. En conséquence, Micron réduira ses investissements en équipements de fabrication de plaquettes pour l'exercice 2023, qui devraient maintenant diminuer en glissement annuel.

Perspectives à long terme de Micron

Les marchés du cloud, des réseaux, de l'automobile et de l'industrie continuent de faire preuve de résilience.

Compte tenu des prévisions de demande plus faible pour le S2/22, l'entreprise prévoit que la croissance de la demande de bits de l'industrie en 2022 sera inférieure à ses TCAC à long terme, qui sont de l'ordre de 10 à 20 % pour la DRAM et de 20 % pour la NAND.

Cependant, les tendances séculaires de la demande (centre de données, automobile et autres domaines) restent fortes, et la société a maintenu ses estimations à long terme du TCAC de la demande de DRAM et de NAND.

Cela suggère que nous pourrions assister à un tournant cyclique typique plutôt qu'à quelque chose de vraiment dommageable pour les perspectives de MU. Et comme MU n'a clôturé en baisse que de 3 % après la réduction des prévisions, cela suggère que le marché a déjà intégré un ralentissement.

Résumé : Quand les puces sont en panne, la valeur l'emporte

Compte tenu de la baisse de plus de 40 % de MU depuis le début de l'année et des estimations de la juste valeur d'InvestingPro+ qui impliquent une hausse significative, nous pensons que les défis à court terme auxquels la société est confrontée sont déjà pris en compte.

En outre, la direction a maintenu ses perspectives de TCAC à long terme, a un bilan solide, prévoit des rachats d'actions plus agressifs au quatrième trimestre, et a un positionnement concurrentiel considérablement amélioré sur les marchés DRAM et NAND, de sorte que les actions sont sous-évaluées.

Clause de non-responsabilité : L'auteur n'a aucune position dans MU ou dans l'une des actions mentionnées.