- Les résultats de Nike pour le quatrième trimestre ont été légèrement inférieurs aux estimations du bénéfice par action, mais supérieurs à celles du chiffre d'affaires, grâce à la croissance des ventes directes aux consommateurs.

- Le rapport signale d'importants vents contraires pour l'économie américaine, notamment l'augmentation des dépenses et la diminution des marges.

- Ces facteurs pourraient avoir une incidence sur les prochains résultats des détaillants et des fabricants.

- Quel est le signal des bénéfices de Nike pour l'économie en général ?

- Nike est-elle réellement un achat pour 2024 ?

Pour ceux qui sont trop optimistes quant aux perspectives économiques américaines pour le second semestre, je suggère de revoir le rapport de Nike (NYSE :NKE) sur les résultats T4 de jeudi dernier .

Ce n'est pas que le plus grand fabricant de vêtements de sport au monde ait eu un trimestre terrible. En fait, elle a légèrement manqué les estimations du BPA de 0,20 %, mais a dépassé les estimations du chiffre d'affaires de 1,69 % - grâce à des gains dans sa division de vente directe au consommateur en pleine croissance. Cela a conduit certains analystes à avoir une vision optimiste de la société de vêtements de sport, malgré une chute de 2,35 % du prix de l'action après la publication des résultats.

Toutefois, le rapport sur les bénéfices de Nike pour le quatrième trimestre 23 montre clairement que l'économie américaine est confrontée à d'importants vents contraires, ce qui contraste avec les chiffres positifs du PIB publiés ce même jeudi matin.

Avec l'augmentation des stocks, la hausse des dépenses liées aux intrants, au fret et à la logistique, l'augmentation des démarques et les fluctuations négatives persistantes des taux de change nets, les marges se réduisent à la fois du côté des intrants et du côté des extrants.

Étant donné que la plupart des facteurs ayant une incidence sur les marges de Nike sont de nature externe, il serait surprenant que des problèmes similaires n'affectent pas les bénéfices à venir des détaillants et des fabricants.

Étant donné que les dépenses de consommation représentent 68,4 % du PIB des États-Unis, une compression plus importante des marges dans ces secteurs pourrait avoir un effet boule de neige sur l'économie, voire déclencher le ralentissement économique tant attendu.

Le PDG de Nike, John Donahoe, a déclaré lors de la conférence de presse post-résultats de la société que "l'objectif et l'attention de Nike sont de se concentrer sur le rétablissement d'un niveau plus élevé de croissance à prix plein au cours de l'exercice 2024, une croissance rentable" - ce qui implique donc que des difficultés supplémentaires sont attendues en 2023.

Sans surprise, InvestingPro s'attend à ce que les bénéfices de Nike plongent de près de 40 % dans son prochain rapport sur les bénéfices, attendu pour septembre prochain.

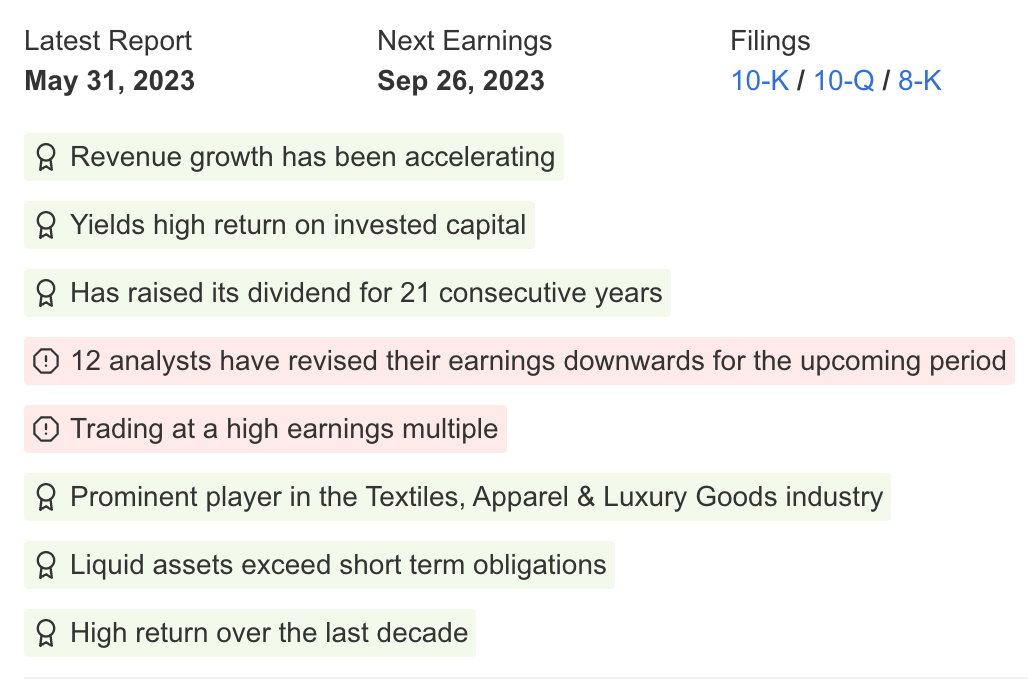

Source : InvestingPro

Même si je pense qu'un scénario catastrophe reste improbable pour l'économie américaine dans son ensemble, les prix futurs du marché actuel sont de plus en plus inquiétants et il est conseillé aux traders de gérer les risques en conséquence.

Cette toile de fond soulève deux questions, auxquelles je tenterai de répondre dans les sections suivantes :

Utilisons notre outil InvestingPro pour approfondir les résultats de Nike et répondre à ces questions. Les lecteurs peuvent effectuer la même recherche pour pratiquement toutes les entreprises à l'échelle mondiale avec InvestingPro. Inscrivez-vous dès maintenant pour une semaine gratuite!

Les résultats de Nike en bref

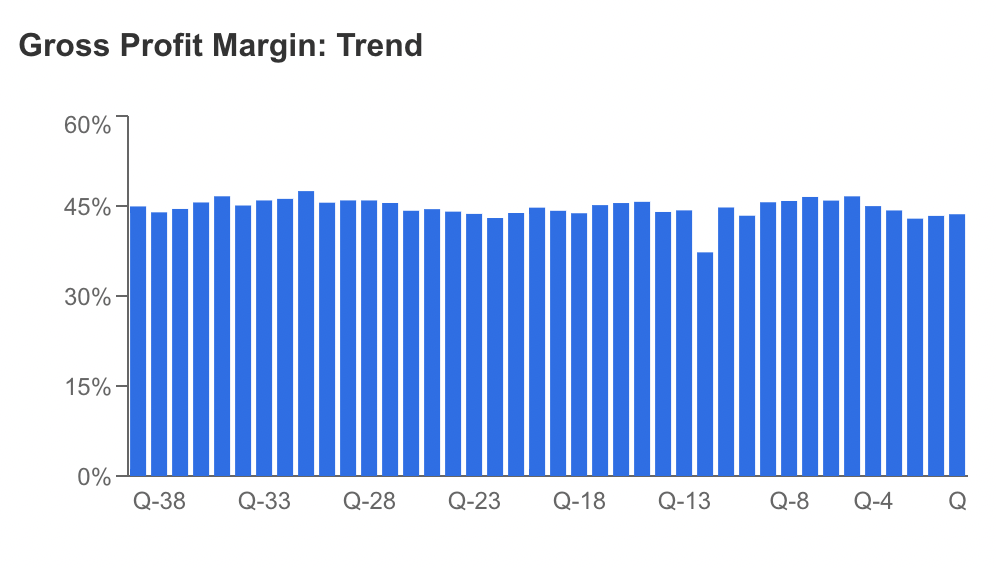

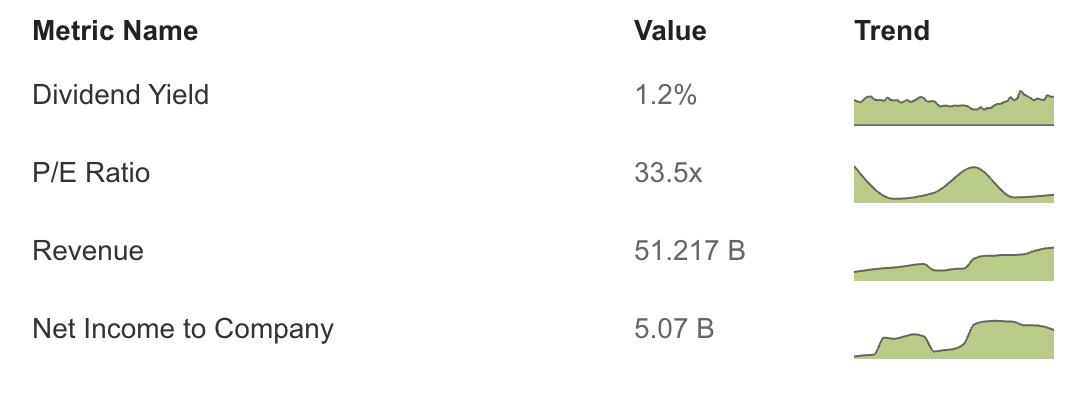

Lamarge bénéficiaire brute de Nike a diminué de 140 points de base, s'établissant à 43,6 %, ce qui est légèrement inférieur à la moyenne historique. Source : InvestingPro

Source : InvestingPro

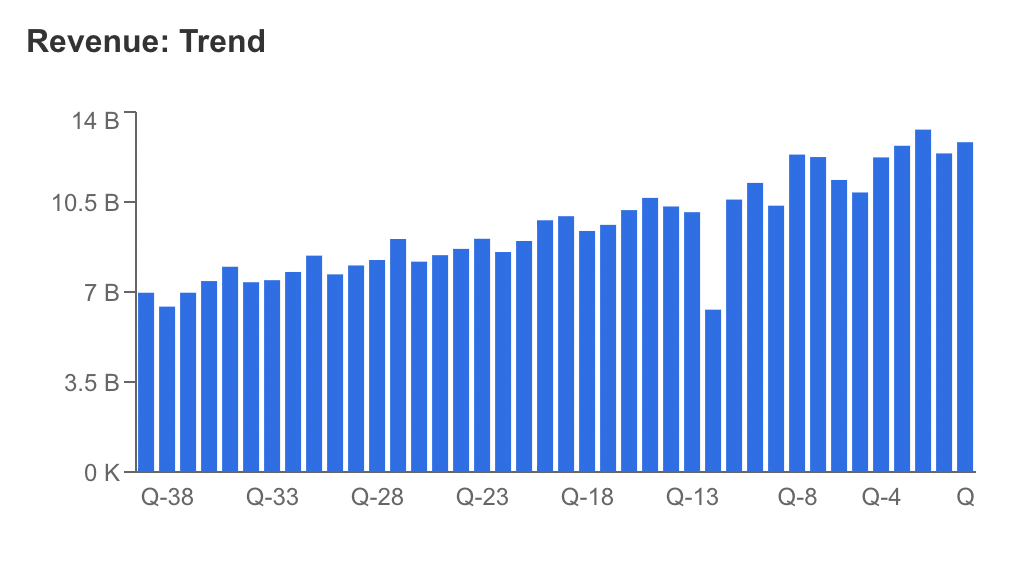

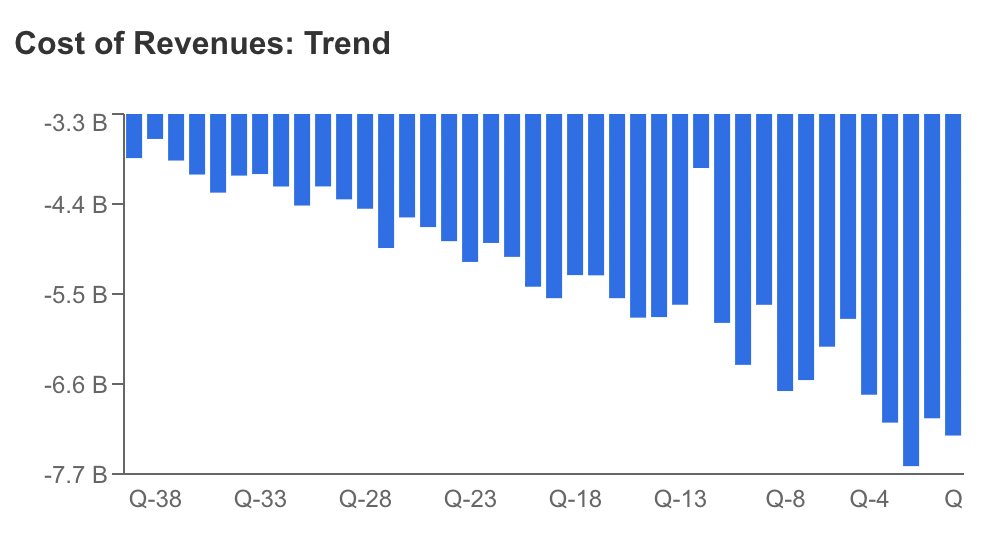

Etant donné que les revenus ont été positifs, dépassant même les estimations (voir ci-dessous), la compression de la marge provient principalement de l'augmentation du coût des revenus.

Source : InvestingPro

Source : InvestingPro

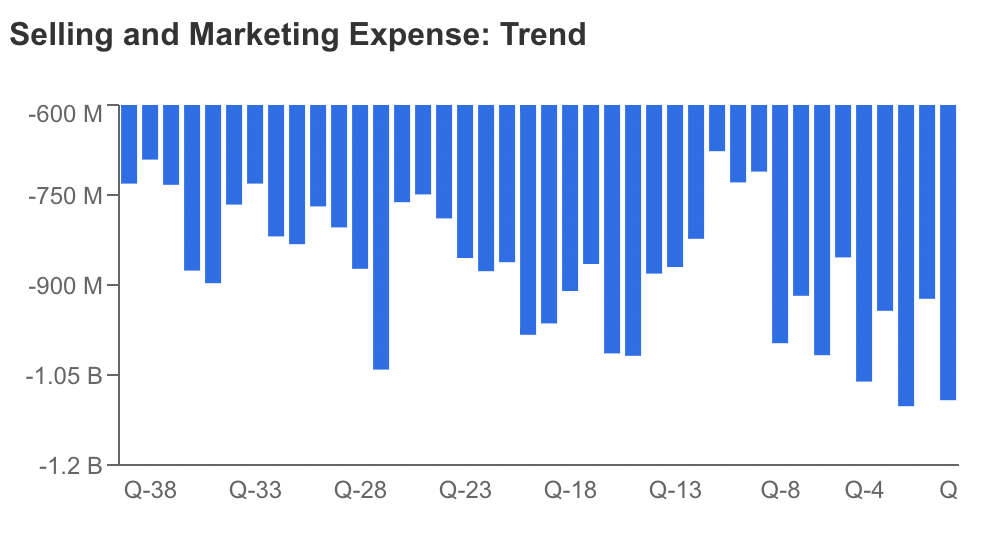

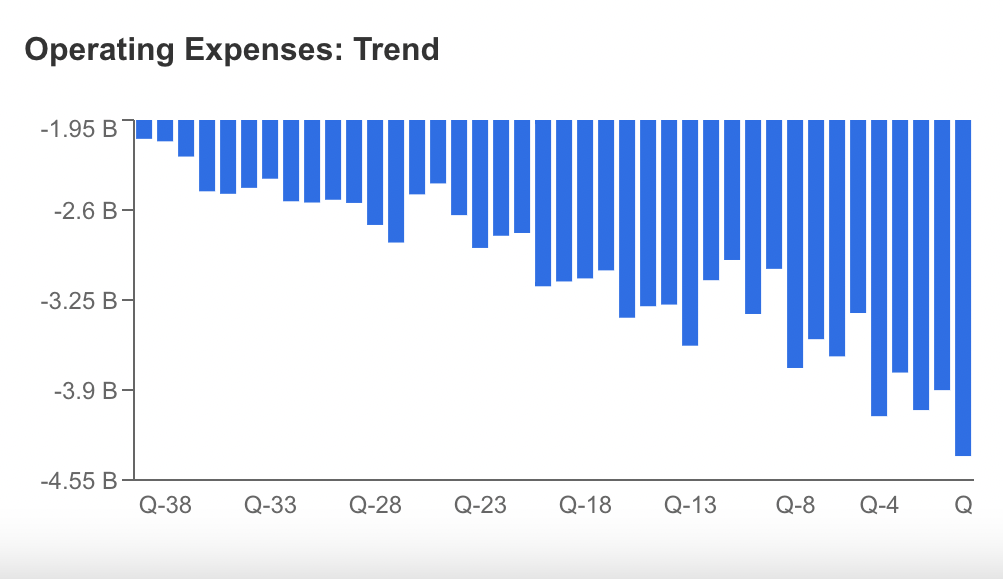

Pour décomposer, les frais de vente et d'administration ont augmenté de 8 %, totalisant 4,4 milliards de dollars, tandis que les dépenses de création de la demande ont atteint 1,1 milliard de dollars, reflétant une hausse de 3 %, principalement due aux investissements dans le marketing sportif, la publicité et les activités de marketing.

Source : InvestingPro

Source : InvestingPro

Les frais généraux d'exploitation ont explosé, augmentant de 10 % pour atteindre 3,3 milliards de dollars, principalement en raison des dépenses liées aux salaires et des coûts variables de NIKE Direct. Source : InvestingPro

Source : InvestingPro

Le taux d'imposition effectif pour le trimestre était de 17,3 %, ce qui représente une augmentation significative par rapport aux 4,7 % enregistrés au cours de la même période de l'année précédente. Ce changement est principalement dû à un avantage ponctuel hors trésorerie lié à la délocalisation de biens incorporels non américains réalisée au cours de l'année précédente.

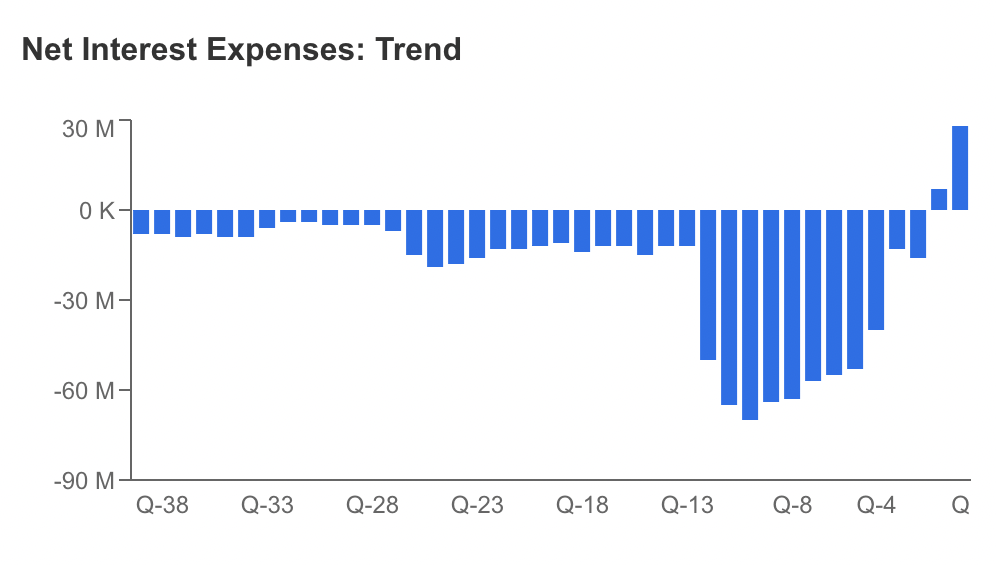

Enfin, les charges d'intérêt nettes ont également tendance à augmenter, ce qui montre que Nike (et le secteur américain du commerce de gros en général, par conséquent) commence à souffrir du cycle prolongé de hausse des taux d'intérêt. Source : InvestingPro

Source : InvestingPro

Pour limiter les dégâts ?

Pour faire face à ces tendances, Nike a récemment pris la décision surprenante de s'associer à Designer Brands (NYSE :DBI) et Macy's (NYSE :M), ce qui va à l'encontre de sa stratégie qui consiste à se concentrer sur sa division florissante de vente directe au consommateur.

Toutefois, la raison d'être de ces initiatives apparaît clairement lorsqu'on examine de plus près les performances de Nike au cours du dernier trimestre. Nike reconnaît qu'elle devra sacrifier certains bénéfices en réduisant sa dépendance à l'égard d'un secteur de la vente en gros en déclin. Compte tenu de l'impact négatif des coûts de stockage et de fret sur ses marges, l'entreprise n'a pas d'autre choix que de donner la priorité aux ventes nationales.

Mais si le secteur du commerce de gros voit ses ventes diminuer, tous les acteurs du cycle seront contraints de réduire leurs marges, ce qui pourrait entraîner un ralentissement économique plus important au cours du second semestre de l'année.

La question qui se pose à présent est de savoir dans quelle mesure l'industrie peut atténuer les dommages.

Cela dépendra essentiellement de l'économie en général et, dans une plus large mesure, de la quantité de liquidités que la Fed retirera de l'économie. Bien que les les taux d'intérêt restent essentiels, je suggère de garder un œil sur le bilan de la Fed également .

Nike est-il encore à acheter ?

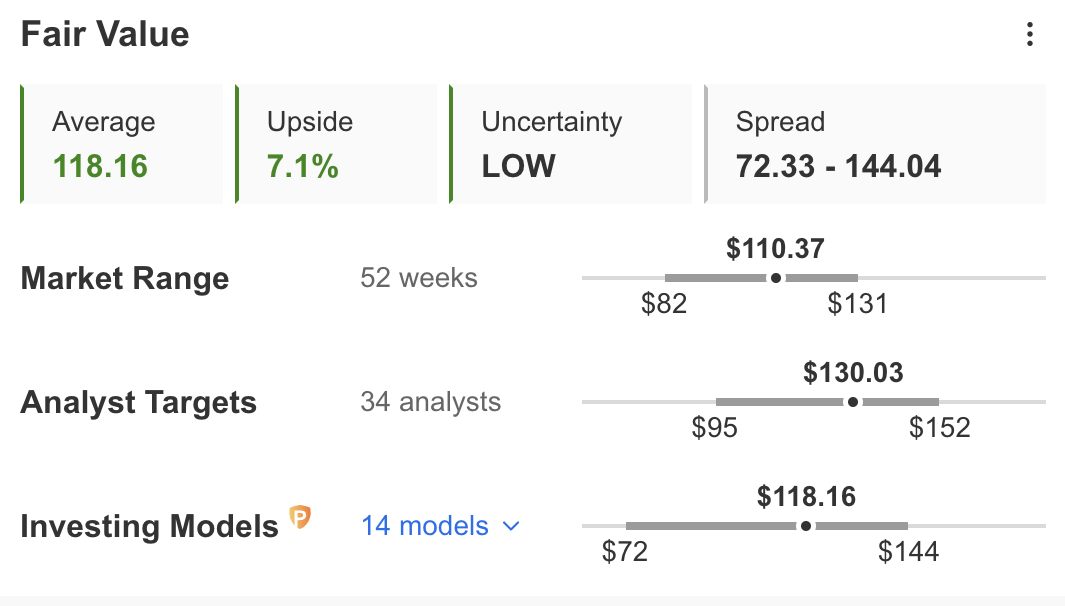

Malgré un rapport mitigé, certains analystes se montrent optimistes à l'égard du géant basé à Beaverton, dans l'Oregon. De même, InvestingPro prévoit une hausse de 7 % pour la société au cours des 12 prochains mois.  Source : InvestingPro

Source : InvestingPro

Cela s'explique principalement par le principal point positif de Nike au quatrième trimestre de l'exercice 2023 : Sa division de vente directe au consommateur en pleine croissance, qui a bondi à 5,5 milliards de dollars, marquant une augmentation de 15% par rapport à l'année précédente. Sur une base neutre en termes de devises, la croissance a atteint un taux impressionnant de 18 %, grâce à une expansion remarquable de 24 % des magasins appartenant à NIKE et à une croissance solide de 14 % de NIKE Brand Digital.

Pour ma part, je reconnais également que Nike a particulièrement bien réussi à trouver des solutions au ralentissement économique général.

Cependant, comme les multiples semblent tendus face à la baisse des prévisions de bénéfices (voir ci-dessous), je pense que nous sommes encore susceptibles d'assister à une nouvelle faiblesse des prix avant un rebond plus substantiel en 2024. En outre, compte tenu du paysage macroéconomique actuel, il est fort probable que les difficultés de Nike persistent tout au long de l'année.  Source : InvestingPro

Source : InvestingPro

Les perspectives mitigées de Nike sont clairement illustrées par son score de santé financière.

Source : InvestingPro InvestingPro

Source : InvestingPro InvestingPro

Néanmoins, dans une vue d'ensemble, InvestingPro estime que le géant de l'habillement athlétique a plus à gagner qu'à perdre. Source : InvestingPro

Source : InvestingPro

Par ailleurs, les utilisateurs d'InvestingPro peuvent approfondir toutes les dernières déclarations de Nike - telles que 10-K, 10-Q, 8-K et les résultats. Essayez-le gratuitement pendant une semaine!

Conclusion

Si nous examinons les résultats de Nike d'un point de vue interne, nous constatons que l'entreprise reste en bonne santé financière. En outre, elle a fait un travail fantastique en termes de recherche de solutions pour l'environnement macroéconomique difficile de 2023.

Toutefois, elle ne peut pas tout faire dans un contexte de baisse de l'activité des consommateurs et de hausse des coûts. Étant donné que ces conditions ne changeront guère au cours du prochain semestre, je m'attends à une nouvelle faiblesse de l'action à moyen terme.

Cependant, si les conditions s'améliorent en 2024, ce qui semble très probable, Nike devrait être bien placé pour profiter de la tendance haussière mieux que la plupart de ses pairs. Dans ce contexte, je considérerais Nike à des prix inférieurs à 100 dollars comme un achat intéressant à long terme.

Toutefois, à l'heure actuelle, je resterais à l'écart de ce titre - ainsi que de tout ce qui dépend des dépenses de consommation au second semestre. Alors que les signes d'un ralentissement économique généralisé ne cessent de s'accumuler, il est conseillé aux traders d'éviter d'acheter en fonction du FOMO.

***

Divulgation: L'auteur possède des actions Nike pour le long terme.