Pour quelqu'un qui utilise les marchés obligataires comme indicateurs importants de l'analyse macroéconomique, je suis loin d'être un trader obligataire avisé et je ne suis certainement pas un investisseur obligataire. Cela est probablement dû au fait que ma formation initiale (gold bug) sur les marchés était axée sur les dangers de la dette dans un système de monnaie fiduciaire.

En d'autres termes, comment pourrais-je prendre au sérieux la dette d'un gouvernement qui est désespérément endetté à hauteur de plusieurs milliards de dollars et qui ne cesse d'augmenter sa dette ? C'est ce qu'est une obligation en tant qu'investissement, un appel sur la dette, dans ce cas, d'une entité supposée de haute qualité (le gouvernement américain). Non, merci.

Bien que je ne sois pas très apprécié dans certains coins de la promotion ou de l'analyse de l'or, je me considère aujourd'hui comme un fervent défenseur de l'or, tout comme je l'étais il y a 20 ans. Rien n'a changé car l'or ne change pas. Il est resté un rocher stable, au sens propre et figuré, au sein du système financier pendant des années, des décennies et des siècles. C'est à son aune que se mesure la confiance dans les actifs à risque, y compris les obligations.

Je ne suis donc pas un investisseur obligataire et je ne vais pas déployer beaucoup d'efforts pour trouver les meilleures stratégies d'achat direct d'obligations. Je ne cherche pas à maximiser les revenus en ce moment. Je cherche à placer des liquidités, à percevoir des intérêts sur celles-ci et à attendre. Les marchés monétaires du gouvernement et du Trésor offrent un bon revenu en ce moment, contrairement à beaucoup d'années précédentes, grâce à Ben Bernanke et à ses aventures financières malavisées (oui, je l'ai dit), qui, selon moi, ont contribué à intensifier les vulnérabilités innées du système.

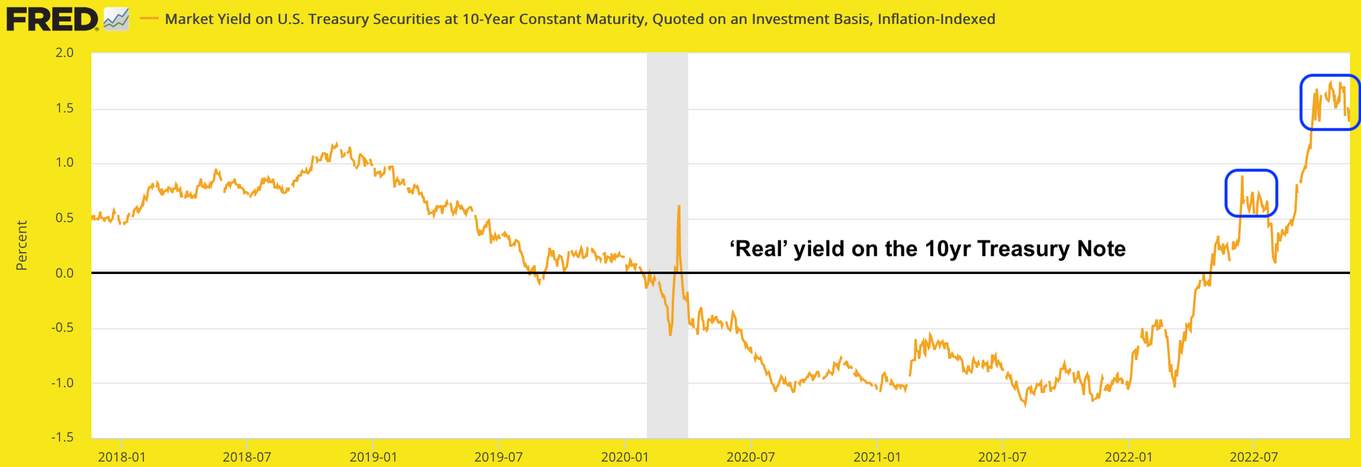

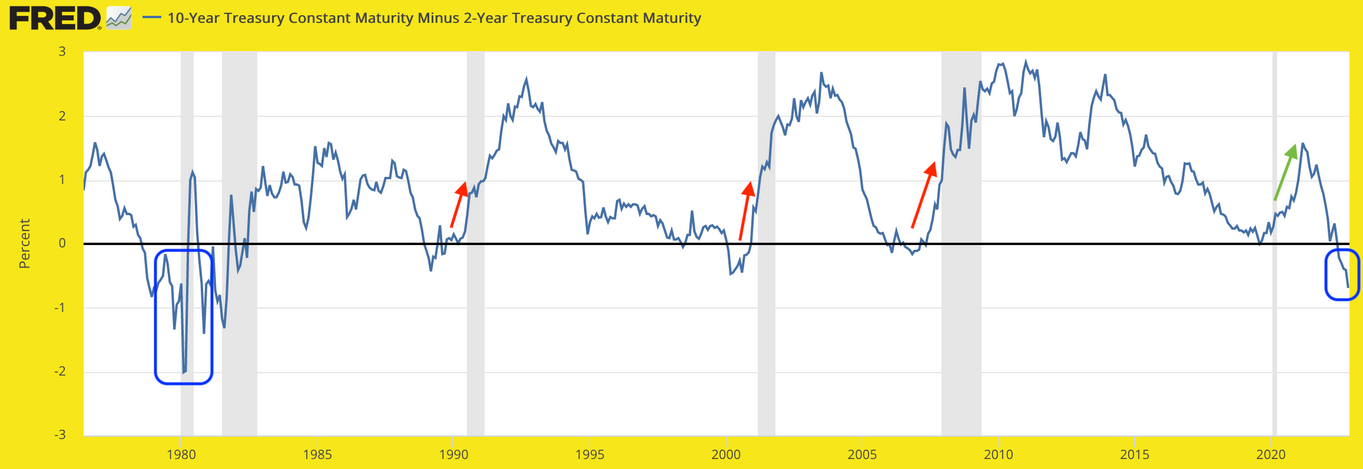

Cette mini-discours mis à part, examinons quelques indicateurs importants du marché obligataire (le rendement "réel" à 10 ans et l'écart de rendement entre les taux à 10 et 2 ans ) et discutons-en dans le segment des métaux précieux, qui est évidemment au cœur des implications de ces indicateurs.

Métaux précieux

Chacun des graphiques ci-dessus montre un signal très baissier pour l'or. Bon, nous avons reçu le mémo : la Fed a le contrôle total alors qu'elle éponge le désordre inflationniste qu'elle a été la première à répandre sur les marchés mondiaux. Ces graphiques le reflètent. L'or n'est pas fait pour les périodes où les choses semblent bien et normales en ce qui concerne la Fed intacte, que ce soit sous un régime inflationniste ou désinflationniste (qui peut inclure une économie agréable de type "Boucle d'or").

L'or est destiné aux moments où les choses s'emballent et sont perçues par une masse critique de la population comme destructrices (le public s'arme de fourches et de torches et s'attaque à la Fed). À mon avis, nous sommes sur la bonne voie en attendant la reprise potentielle d'une fête saisonnière au T1-Q4 [cet article a été écrit le 20.11.22, et à partir du 22.11, la fête a commencé à tenter de reprendre].

En ce qui concerne les graphiques ci-dessus, le rendement " réel " présente le même type de structure de sommet qu'au début de l'année, avant de chuter, de se maintenir au-dessus de zéro et de remonter impulsivement. Nous avons noté à quel point cette situation est baissière pour l'or, mais aussi, dernièrement, à quel point un tel extrême est positif pour le rapport risque/récompense de l'or par rapport aux autres actifs.

La courbe des taux d'intérêt est un autre extrême, avec tous les points bas d'inversion depuis le début des années 1980. J'ai marqué le graphique pour souligner que les trois dernières inversions ont précédé des récessions économiques (zones ombrées). Comme nous l'avons souvent noté, ce n'est pas l'inversion qui entraîne la récession, mais la tendance à la hausse. Ces pics ont été déflationnistes.

La plus récente (2020-2021) a été inflationniste et je doute que la prochaine le soit. Dès qu'il cessera de s'aplatir et se redressera, un signal d'alarme fort sur l'économie sera à portée de main.

L'autre cas de pentification sur le graphique se situe à la fin des années 1970 et dans les années 1980. Je remercie un abonné de m'avoir signalé l'existence de ce graphique de la Fed de Saint-Louis qui remonte aussi loin. Cette inversion a été très volatile. Mis à part le bruit, elle a débouché sur deux récessions, puis sur une phase haussière désinflationniste pour l'économie et les marchés. Il s'agissait en quelque sorte d'une économie Boucles d'Or prolongée, l'or ayant été renvoyé dans le désert pendant 20 ans après l'explosion de son marché haussier en 1980.

Intéressant, non ? Je pense que nous vivons dans un monde différent de celui de 1979-1983. L'inflation était forte dans les années 70 et l'or était un emblème de protection contre l'inflation. Mais comme nous l'avons montré à plusieurs reprises au cours des décennies suivantes, ce n'est pas sa principale utilité, du moins pas dans l'ère moderne. L'or sera là quand tout s'écroulera. C'est mon dogme, comme il l'est depuis 20 ans.

Passons maintenant à la liste des éléments à surveiller pendant que la macroéconomie prend un virage qui, selon moi, favorisera l'or en 2023.