- L'or a fait face à la volatilité la semaine dernière, mais est revenu à son niveau le plus bas de vendredi dans un contexte de reprise du dollar américain et de légère hausse des rendements obligataires.

- Des signaux contradictoires provenant des données sur l'emploi et du rapport ISM de vendredi ont créé de l'incertitude, ce qui pourrait maintenir l'or dans un schéma d'attente.

- Malgré cela, les perspectives à long terme sont positives, car les banques centrales prévoient de réduire leurs taux en 2024, sous l'effet de l'inflation mondiale, ce qui soutient la valeur de l'or.

- En 2024, investissez comme les grands fonds depuis votre domicile grâce à notre outil de sélection d'actions ProPicks, alimenté par l'IA. Pour en savoir plus, cliquez ici.

Après la volatilité induite par le NFP, l'or est revenu près de ses plus bas niveaux de vendredi au début des échanges européens, tandis que US dollar index se redressait quelque peu face à la majorité des devises du G10 et que les rendements obligataires augmentaient légèrement.

Les signaux contradictoires des rapports sur les emplois et le PMI des services ISM publiés vendredi ont créé une certaine incertitude sur les marchés. Le calendrier macroéconomique est assez calme cette semaine jusqu'à la publication des données de l'IPC US jeudi.

Le métal jaune pourrait donc rester dans une configuration d'attente pour un peu plus longtemps, et il y a un potentiel de faiblesse à court terme pour l'or car l'environnement de risque légèrement fragile pourrait maintenir le dollar soutenu sur les creux.

Toutefois, comme la Fed devrait réduire ses taux d'intérêt à plusieurs reprises cette année et que d'autres banques centrales sont également susceptibles d'assouplir leur politique, les perspectives haussières à long terme de l'or ne font aucun doute à mes yeux.

L'or devrait être soutenu par les baisses de taux des banques centrales

À l'approche de 2024, les pressions inflationnistes devraient continuer à s'atténuer à l'échelle mondiale, ce qui déclenchera un cycle de baisses des taux d'intérêt.

La Banque centrale européenne, la Banque d'Angleterre et la Réserve fédérale devraient toutes entamer ce processus dès la fin du premier trimestre, mais plus probablement plus tard dans l'année, compte tenu des positions relativement moins dovish de la BCE et de la BoE en décembre.

En ce qui concerne la Fed, elle a prévu trois baisses de taux en 2024, bien que le marché anticipe quelques baisses supplémentaires d'ici la fin de l'année. Le calendrier précis et l'ampleur de ces réductions dépendront des données à venir.

Étant donné que la hausse du prix de l'or en 2023 était en partie due aux anticipations de baisses de taux en 2024, il n'est pas déraisonnable de s'attendre à ce que le métal trouve un soutien décent une fois que ces banques centrales auront effectivement assoupli leur politique et que les rendements auront tendance à baisser. L'or pourrait même amorcer une nouvelle tendance haussière avant même que les baisses de taux ne soient effectives, car les marchés ont tendance à anticiper les évolutions futures.

Il existe sans aucun doute une importante demande refoulée pour l'or, compte tenu de l'inflation galopante de ces dernières années et de l'érosion de la valeur des monnaies fiduciaires. L'or, souvent perçu comme une véritable réserve de valeur, devrait trouver un soutien face à toute faiblesse substantielle à court terme.

Les perspectives à court terme sont plus incertaines

La publication vendredi des chiffres de l'activité américaine a renforcé les inquiétudes concernant l'incohérence des données plutôt que de fournir une orientation claire aux marchés. Alors que le marché du travail américain se refroidit certainement, le ralentissement n'est pas assez rapide pour entraîner des réductions de taux au cours du premier trimestre.

Cela est d'autant plus vrai que la croissance des salaires reste soutenue et que le taux de chômage est faible. Toutefois, les révisions importantes apportées aux données des deux mois précédents concernant les PFN (-71 000) et la composante "emploi" du rapport ISM sur les services (qui montre une baisse significative de la contraction, de 50,7 à 43,3) ont présenté un tableau contrasté.

Étant donné que la situation de l'emploi n'est pas très claire, le dollar - et par extension, l'or - devrait rester très sensible aux données à venir. L'attention se tourne vers le rapport sur l'IPC de décembre, dont la publication est prévue pour jeudi, après un début de semaine relativement calme en termes de données américaines.

Analyse technique de l'or

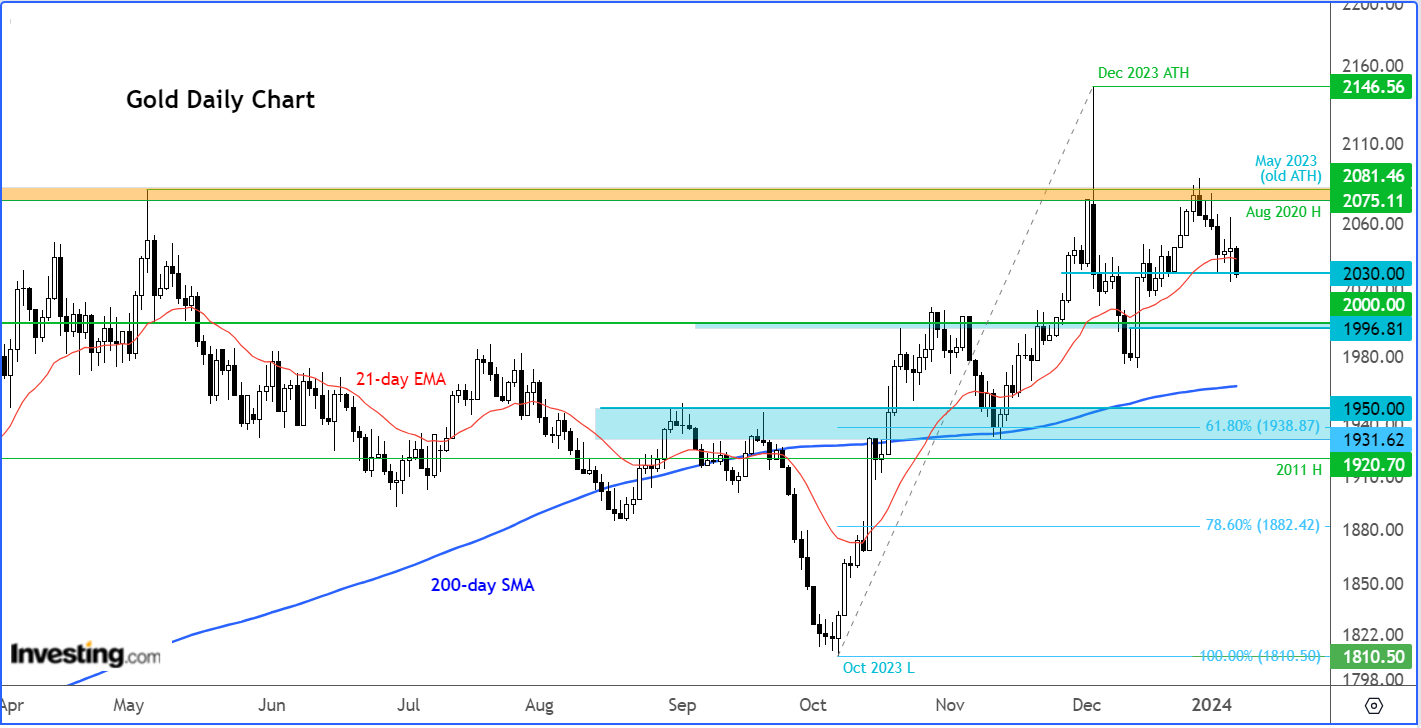

La direction à court terme de l'or reste incertaine, et un signal haussier clair est nécessaire pour confirmer qu'un creux a été atteint. Mais les perspectives techniques à long terme sont toujours très haussières.

La direction à court terme de l'or reste incertaine, et un signal haussier clair est nécessaire pour confirmer qu'un creux a été atteint. Mais les perspectives techniques à long terme sont toujours très haussières.

Si le support à court terme autour de $2030 s'effondre, le prochain niveau à surveiller est autour de $2000, suivi par $1950, correspondant approximativement à la moyenne croissante à 200 jours et au support précédent. La pente de la moyenne des 200 jours pointant vers le haut, cela nous indique objectivement que la tendance à long terme est effectivement haussière.

En ce qui concerne les niveaux de résistance, le sommet post-covidique de 2075 dollars atteint en août 2020 restera une zone charnière pour l'or. Le métal n'a pas été en mesure d'afficher une clôture hebdomadaire supérieure à ce niveau. Si et quand il le fera, le sommet de décembre 2023 de 2146 $ sera le prochain point de mire.

***

Il est désormais beaucoup plus facile de battre le marché grâce à nos ProPicks, des sélections d'actions gérées par IA.

Souvent, les investisseurs manquent d'incroyables opportunités de marché simplement parce qu'ils ne savent pas sur quelles sociétés parier.

Heureusement, cette époque est révolue pour les utilisateurs d'InvestingPro. Grâce à nos six stratégies de pointe alimentées par l'IA, dont la stratégie phare "Beat the S&P 500", qui a surperformé le marché de 829% au cours de la dernière décennie, les investisseurs disposent désormais de la meilleure sélection d'actions du marché au bout de leurs doigts, chaque mois.

Les stratégies sont rééquilibrées tous les mois, ce qui permet à nos utilisateurs de garder une longueur d'avance sur les dynamiques de marché changeantes et sur un environnement macroéconomique en constante évolution.

Abonnez-vous ici avec jusqu'à 50 % de réduction dans le cadre de notre vente de fin d'année et ne ratez plus jamais un marché haussier!

Avertissement : Cet article est rédigé à des fins d'information uniquement ; il ne constitue pas une sollicitation, une offre, un conseil ou une recommandation d'investissement et n'a pas pour but d'inciter à l'achat d'actifs de quelque manière que ce soit. J'aimerais vous rappeler que tout type d'actif est évalué à partir de multiples points de vue et est hautement risqué. Par conséquent, toute décision d'investissement et le risque associé restent à la charge de l'investisseur.

Lire mes articles sur City Index

Quelle action devriez-vous acheter lors de votre prochain investissement ?

Avec des valorisations qui montent en flèche en 2024, de nombreux investisseurs sont mal à l'aise à l'idée de placer davantage d'argent dans les actions. Vous ne savez pas où investir ? Accédez à nos portefeuilles éprouvés et découvrez des opportunités à fort potentiel.

Rien qu'en 2024, l'IA de ProPicks AI a identifié 2 actions qui ont fait un bond de plus de 150 %, 4 autres actions qui ont fait un bond de plus de 30 % et 3 autres qui ont fait un bond de plus de 25 %. Il s'agit là d'un palmarès impressionnant.

Avec des portefeuilles orientés sur les actions du Dow Jones, les actions du S&P, les actions technologiques et les actions de moyenne capitalisation, vous pouvez explorer diverses stratégies en fonction de vos objectifs et préférences.