Il est important, je pense, que je rappelle de temps en temps à mes lecteurs un fait qui est étayé par des preuves quantitatives écrasantes et qui est pourtant pratiquement ignoré par une grande majorité d'économistes (et de banquiers centraux) : l'inflation est la conséquence d'une croissance du stock de monnaie plus rapide que la croissance de l'économie réelle. Un point c'est tout.

MV=PQ

Cela ne signifie pas qu'il est facile de prévoir l'inflation si l'on se souvient de ce fait, mais au moins nous pouvons faire de bonnes prévisions directionnelles lorsque, par exemple, le stock de monnaie augmente de 25 % en un an, au lieu de dire n'importe quoi sur le fait que l'inflation dans un tel cas est "transitoire".

Cependant, je me rends compte que lorsque quelqu'un mentionne cette équation, beaucoup de gens se taisent, pensant que c'est devenu un argument religieux entre les monétaristes et les keynésiens. Permettez-moi donc de présenter quelques données. N'oubliez pas qu'il existe des erreurs de mesure dans les statistiques relatives à la masse monétaire, au PIB réel (en particulier) et aux prix.

Comme je l'ai déjà écrit, de fortes variations de M peuvent avoir un impact à court terme sur la vitesse de circulation jusqu'à ce que Q et P puissent se rattraper - mon analogie de la "remorque attachée par un ressort". Mais avec le temps, une variation brutale de la vitesse devient moins importante (et s'inverse, ce qui est le cas actuellement), et nous devrions donc nous attendre, par simple calcul algébrique, à ce qu'une bonne prédiction de la variation du niveau des prix soit donnée par M/Q. Est-ce le cas ?

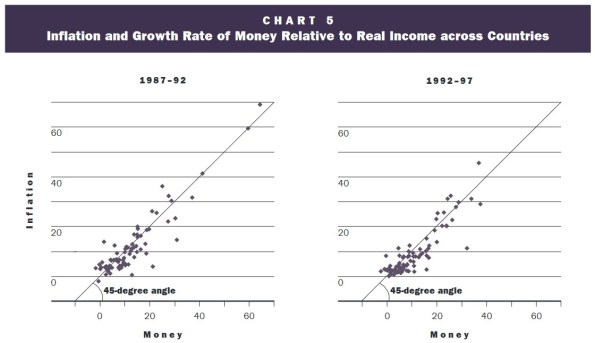

Tout d'abord, permettez-moi de vous présenter l'un de mes graphiques préférés, tiré d'une revue économique de la Réserve fédérale. Je l'utilise depuis des années.

Il s'agit de périodes de 5 ans, et vous pouvez voir qu'il y a une assez bonne corrélation - en particulier pour les changements importants - entre la variation du ratio monnaie/revenu et la variation des prix. (En passant, l'article original vaut toujours la peine d'être lu).

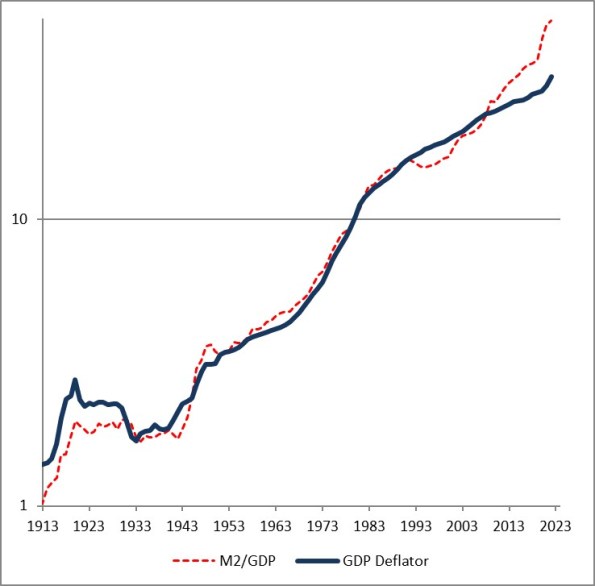

Voici un autre graphique tiré de cette note, que j'ai mis à jour jusqu'à la fin de l'année 2022.

Le fait que le niveau des prix ait augmenté un peu moins que le ratio monnaie/PIB au fil du temps reflète le fait que la vitesse de circulation de la monnaie a diminué légèrement, puis plus rapidement, au cours des 110 dernières années. Si vous pensez que la vitesse de circulation s'inversera complètement, alors la ligne bleue finira par converger avec la ligne rouge - mais dans mon esprit, il n'y a aucune raison de croire que la vitesse de circulation est stable ou qu'elle s'inverse entièrement au fil du temps, mais seulement qu'elle n'a pas de tendance permanente à la hausse ou à la baisse comme le font la monnaie, les prix et le PIB.

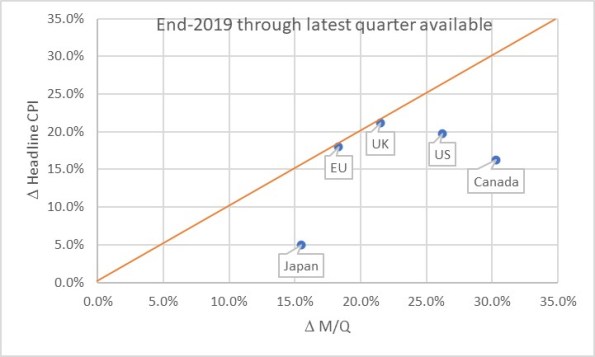

Cela nous amène évidemment à la question de savoir où nous en sommes aujourd'hui. Voici un graphique de la variation des prix globaux (IPC) en fonction de la variation de M/Q pour cinq pays/régions.

Ce graphique indique essentiellement que le Royaume-Uni et l'UE ont vu les prix évoluer presque exactement comme vous l'auriez prédit si vous aviez su à l'avance ce que M et Q allaient faire. Naturellement, aucun d'entre nous ne le savait. Le Japon, les États-Unis et le Canada n'ont pas encore vu leurs prix augmenter autant que prévu.

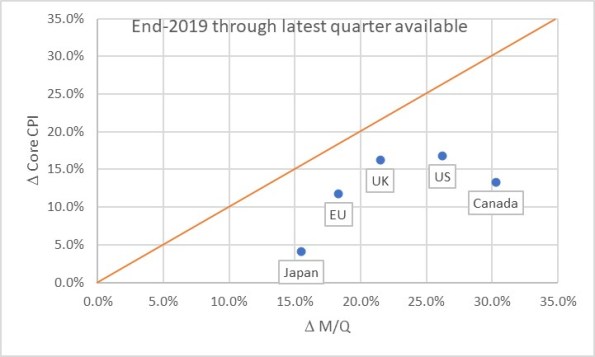

L'une des raisons est l'effet que j'ai mentionné plus tôt : l'afflux d'argent sur les comptes pendant le COVID a été si rapide que les prix n'ont pas eu le temps de s'ajuster. En fait, on n'en est qu'à ce stade parce que les prix des denrées alimentaires et de l'énergie s'ajustent plus rapidement... Si l'on considère uniquement l'inflation de base, il semble qu'il y ait encore du chemin à parcourir pour revenir à la ligne des 45 degrés. Comme les prix de l'énergie et des denrées alimentaires s'ajustent quelque peu, l'inflation de base devrait rester un peu bouillonnante pendant un certain temps.

Il y a trois façons de revenir à la ligne de démarcation. Les prix peuvent augmenter. Nous pouvons voir le PIB augmenter. Ou nous pouvons voir la masse monétaire diminuer. Les deux derniers effets sont meilleurs pour les consommateurs. L'option "augmentation du PIB" est la meilleure pour tout le monde, même si c'est celle qui évolue le plus lentement.

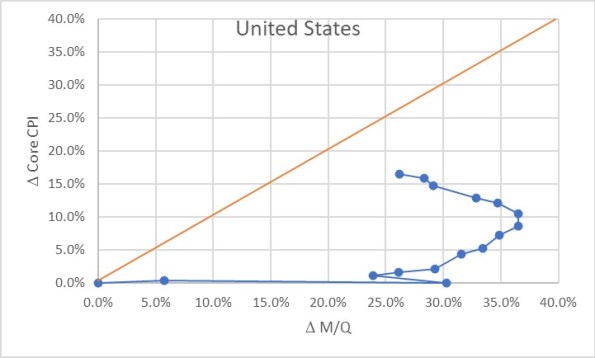

L'option "baisse de la masse monétaire" est la meilleure pour les consommateurs, mais la pire pour les investisseurs. À l'heure actuelle, nous observons un peu des trois. Mais c'est ici que je dois prendre le temps de souligner l'importance de la réduction du bilan de la Fed dans ce processus. Voici un graphique du quatrième trimestre 2019 à aujourd'hui, uniquement pour les États-Unis, qui montre comment cette relation s'est développée au fil du temps.

Au départ, bien sûr, il y a eu une augmentation massive de l'argent sans changement des prix, comme le COVID l'a fait en 2020. Le point situé à (30 %, 0 %) est ce avec quoi la Fed a dû travailler lorsque les blocages ont commencé à être levés à la fin de l'été 2020. L'inversion brutale de ce point sur un seul trimestre est le résultat de l'augmentation massive du PIB au troisième trimestre 2020.

À ce moment-là, nous aurions pu prévoir que, si rien d'autre ne se produisait, nous assisterions à une augmentation progressive du niveau des prix d'environ 23 %. Si la Fed avait immédiatement cessé d'imprimer de l'argent, ce serait probablement beaucoup moins. Au lieu de cela, l'impression monétaire s'est poursuivie pendant un certain temps, jusqu'à ce qu'au milieu de l'année 2022, nous observions une variation de la M/Q d'environ 37 % depuis la fin de l'année 2019. C'est à peu près à ce moment-là que la Fed s'est alarmée et a commencé à réduire son bilan (et à augmenter les taux, bien que vous remarquiez que le prix de l'argent n'apparaît pas sur ce graphique, mais seulement sa quantité).

Cette mesure, combinée à une croissance décente, a permis de réduire la pression sur les prix. À la fin du troisième trimestre 2023, la variation agrégée M/T était de 26,2 %, tandis que les prix de base avaient augmenté de 16,4 % (les prix globaux, y compris une augmentation de 33 % des prix de l'énergie et de 25 % des prix des denrées alimentaires, sont en hausse de 19,5 % depuis la fin de l'année 2019).

Si la masse monétaire ne croît qu'au rythme du PIB à partir d'ici, cette ligne deviendra verticale et nous aurons environ 10 % d'augmentation de l'inflation sous-jacente à "maquiller" avant de revenir sur la ligne. La bonne nouvelle est que la Fed continue actuellement à réduire son bilan ; la mauvaise nouvelle est que M2 a cessé de diminuer depuis avril.

La mauvaise nouvelle est que le PIB sera probablement faible, voire négatif, au cours des prochains trimestres, si l'on en juge par les chiffres de l'emploi, des impayés et d'autres données. Nous pourrions également espérer que la vitesse de circulation ne remonte pas complètement aux niveaux d'avant la crise COVID, mais il n'y a pas d'autre raison que "ce serait bien si cela arrivait" pour s'y attendre. Par conséquent, je pense que nous sommes toujours en présence d'un niveau plus élevé pour longtemps, non seulement dans la structure des taux d'intérêt, mais aussi dans la trajectoire de l'inflation.

Le point le plus étonnant des graphiques ci-dessus, à mon avis, est celui du Japon, en particulier sur le premier graphique. Ce qui est étonnant, c'est que le taux d'inflation du Japon est inférieur à celui des autres pays. Le Japon a ajouté moins de monnaie, donc on s'attendrait à ce que l'inflation soit plus faible.

Mais ce qui est étonnant, c'est que le yen est aussi un cas désespéré, ce qui signifie que les importations - comme, par exemple, le pétrole ou l'essence - ont augmenté beaucoup plus que pour les autres pays. Le pétrole brut en USD a augmenté d'environ 22 % en USD depuis la fin de 2019. Il a augmenté de 66 % en termes de yens !

Et pourtant, même avec cela, l'inflation japonaise est restée relativement faible. Jusqu'à présent. Ces graphiques me disent que je voudrais acheter l'inflation japonaise et vendre l'inflation de l'UE et du Royaume-Uni, où les prix sont plus proches de refléter déjà l'effet du geyser monétaire qu'ils ne le sont au Japon.