- Les marchés s'apprêtent à vivre un mois volatil, en raison d'une pléthore de décisions économiques importantes.

- Toutefois, les investisseurs doivent garder à l'esprit que la volatilité à court terme n'est pas synonyme de mauvais rendements à long terme.

- En fait, l'investissement en bourse est historiquement l'investissement à long terme le plus rentable.

Plusieurs événements extrêmement importants sont sur le point de frapper les marchés et de donner le ton pour les mois à venir.

Le premier a eu lieu mardi, lorsque le président de la Réserve fédérale s'est exprimé devant la commission bancaire du Sénat.

Vendredi, nous aurons le rapport sur l'emploi aux États-Unis. Le marché s'attend à 203 000 créations d'emplois après un chiffre surprenant de 517 000 le mois précédent.

La semaine prochaine, mardi, nous verrons le rapport sur l'inflation aux États-Unis. Le marché s'attend à ce que le taux IPC soit de 6 %, contre 6,4 % auparavant. En revanche, l'indice IPC de base, très important, devrait augmenter à 5,4 %.

Enfin, le 22, la Fed décidera des taux d'intérêt et Powell tiendra une conférence de presse. À l'issue de ces événements, les investisseurs sauront plus précisément si la Fed interrompra ses hausses de taux dans les mois à venir.

Pourquoi il faut investir en bourse

Indépendamment de ce qui se passera ce mois-ci avec les données que je viens d'évoquer, une chose est claire : vous devez investir dans le marché boursier.

La raison en est simple : historiquement, aucun autre investissement n'a été plus rentable que l'or, les obligations et l'immobilier. Aucun autre investissement n'a jamais rapporté plus d'argent aux investisseurs ou généré des rendements plus élevés sur le long terme.

Il a survécu aux guerres mondiales, aux crises économiques, aux récessions, aux dépressions, aux pandémies, aux grandes attaques terroristes internationales, aux assassinats de présidents (y compris à la Maison Blanche), aux catastrophes naturelles (tremblements de terre, inondations, sécheresses, volcans, tsunamis), aux cyber-attaques, aux bulles, aux grandes faillites d'entreprises, aux fraudes et aux escroqueries de plusieurs millions de dollars. La liste est encore longue.

En raison de bon nombre de ces causes, le marché boursier a connu des chutes importantes, qui ont parfois duré plusieurs années. Mais à la fin, il s'est toujours redressé et a atteint de nouveaux sommets.

La bourse est le meilleur baromètre des sentiments humains. Elle reflète toutes sortes d'émotions, des plus positives (joie, optimisme, euphorie, confiance, espoir) aux plus négatives (incertitude, doute, peur, anxiété, panique, cupidité, avarice).

C'est pourquoi l'une des clés est de savoir gérer ses attentes, de garder son sang-froid, de rester calme dans les moments difficiles et d'être très patient.

Comme je l'ai dit, investir en bourse est de loin le meilleur investissement que vous puissiez faire à long terme. Vous n'y croyez pas ? Eh bien, regardons les chiffres. Ils ne mentent jamais.

Dans le tableau suivant, on peut voir la rentabilité de la bourse, des obligations US à 10 ans, de l'or et de l'immobilier sur différentes périodes (depuis 1800, depuis 1900, depuis 1971 et depuis 1980, le tout jusqu'en 2020, ce qui correspond aux données dont je dispose).

| MARCHÉ | De 1800 à 2020 | De 1900 à 2020 | De 1971 à 2020 | De 1980 à 2020 | |||||

| Marché des actions | 8,6% | 10,1% | 10,5% | 11,6% | |||||

| Obligations | 5,2% | 4,7% | 7,3% | 7,9% | |||||

| Or | 2,1% | 3,8% | 8,3% | 3.4% | |||||

| Immobilier | ? | 3.5% | 5% | 4.3% |

Et, après prise en compte de l'inflation :

| MARCHÉ | De 1800 à 2020 | De 1900 à 2020 | De 1971 à 2020 | De 1980 à 2020 | |||||

| Marché des actions | 6.80% | 6.40% | 6.50% | 8.30% | |||||

| Obligations | 3.50% | 1.70% | 3.40% | 4.80% | |||||

| Or | 0.40% | 0.80% | 4.30% | 0.30% | |||||

| Immobilier | ? | 0.50% | 1% | 1.30% |

Comme vous pouvez le constater, que l'on tienne compte ou non de l'inflation, les placements boursiers à long terme l'emportent facilement sur d'autres placements classiques tels que les obligations à 10 ans, l'or et l'immobilier.

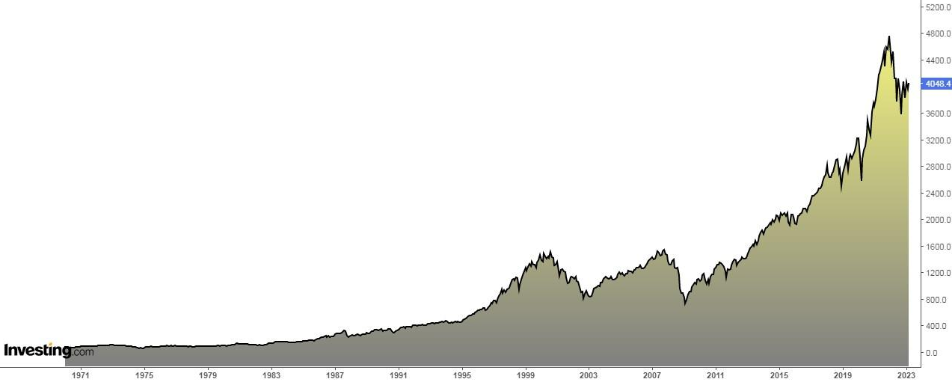

En outre, depuis 1950, le S&P 500 a dégagé un rendement total positif 57 années sur 73 (78 % du temps), malgré une baisse annuelle moyenne de -13,8 %. Personne n'a dit que ce serait facile. La patience est essentielle.

Il y a eu des périodes où le marché boursier n'a pas été l'actif le plus performant, mais cela n'a pas été la norme. Depuis 1800, il n'y a eu que 6 décennies sur 22 au cours desquelles le marché boursier n'a pas dominé le classement des performances.

Et seul l'or a été le seul actif, autre que le marché boursier, à se hisser au premier rang, et ce dans les années 1970, après que les États-Unis sont sortis de l'étalon-or, et dans les années 2000, avec la bulle technologique et la crise financière de 2008.

Vous trouverez ci-dessous un graphique de l'indice des prix à la consommation (IPC) S&P 500 de 1970 à 2023. Je pense qu'il n'y a pas grand-chose à ajouter.

Si nous parlons des S&P 500 des actions, si l'on considère la période allant du 1er janvier 1992 au 31 décembre 2021, on constate que les rendements, y compris les dividendes, ont été énormes au cours des 30 dernières années (rendement total) :

Principales actions par rendement total (EPA :TTEF ):

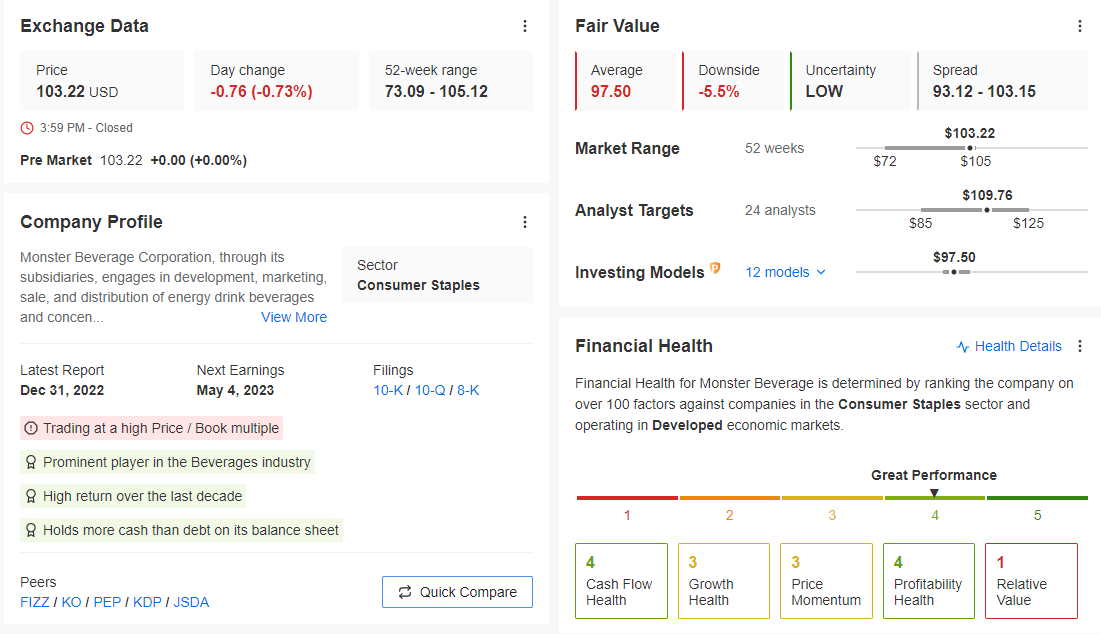

- Monster Beverage (NASDAQ :MNST) +255957%.

- Amazon (NASDAQ :AMZN) +222190%.

- Pool (NASDAQ :POOL) +82916%.

- Nvidia Corporation (NASDAQ :NVDA) +80773%.

- Cerner (NASDAQ :CERN) +66062%.

- Johnson Controls (NYSE :JCI) +61322%

- NVR (NYSE :NVR) +58259%

- Netflix (NASDAQ :NFLX) +55866 %

- Idexx Laboratories (NASDAQ :IDXX) +47249%

- Apple (NASDAQ :AAPL) +42994 %

- Microchip Technology (NASDAQ :MCHP) +41234 %

- Altria (NYSE :MO) +41175%

- Starbucks (NASDAQ :SBUX) +40834%

Source : Investing Pro

Monster Beverage, le fabricant des boissons énergisantes Monster, se distingue par ses performances. Il s'agit de la meilleure performance du marché boursier américain depuis le début du siècle. L'entreprise a augmenté ses bénéfices d'année en année depuis 2008, et ses ventes ont progressé d'au moins 9 % par an depuis 2001.

Divulgation : l'auteur ne possède aucun des titres mentionnés.