- L'inflation était le premier round de la bataille , tandis que le deuxième round sera une situation de croissance beaucoup plus faible.

- Avec une Fed belliciste et une situation de l'emploi qui s'affaiblit, les pertes d'emplois mensuelles créeront de la nervosité dans les rues principales l'année prochaine.

- Les actions disposent d'une certaine marge de manœuvre à la baisse, mais elles devraient prendre en compte les mauvaises conditions économiques plus tôt que tard.

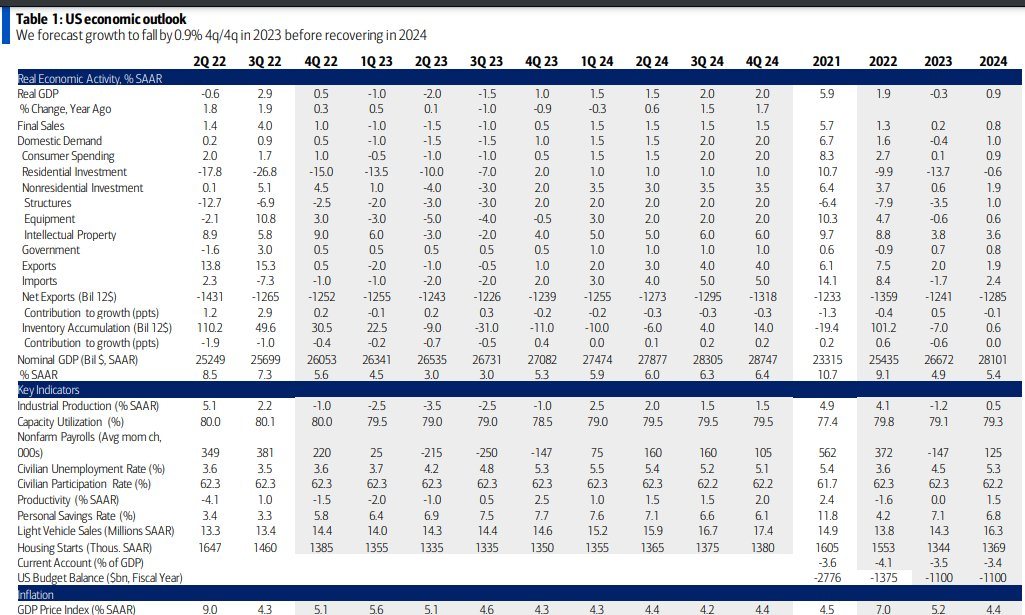

Je m'attends à plus ou moins la même chose l'année prochaine. La volatilité sera probablement élevé, mais pas extrême, tandis que les prix des actions augmenteront et diminueront en fonction des risques macroéconomiques clés ainsi que des signaux importants provenant du monde des entreprises. Nous aurons nos premières indications sur l'état de la consommation et de l'économie début janvier, avec le rapport mensuel sur l'emploi et les principales données sur l'industrie manufacturière.

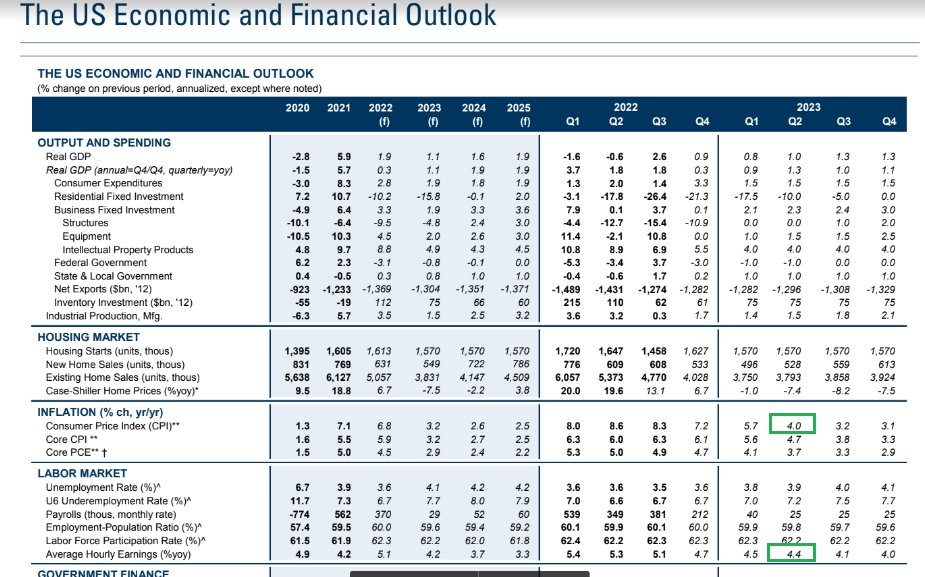

Bien que la situation de l'emploi semble décente jusqu'à présent, certains signes indiquent que des baisses mensuelles de la masse salariale pourraient se profiler. Goldman prévoit une faible progression de l'emploi d'ici le deuxième trimestre de l'année prochaine, tandis que BofA est beaucoup plus pessimiste dans ses perspectives.

Si nous nous situons quelque part au milieu de ces deux prévisions, le taux d'épargne personnel américain continuera probablement à baisser en raison de la diminution des revenus globaux. Les bilans des consommateurs, bien que décents à l'heure actuelle, seront mis sous pression.

Faible croissance de l'emploi attendue en 2023, refroidissement de l'inflation

Source : Goldman Sachs Investment Research

BofA prévoit des pertes d'emplois mensuelles de 250 000 au 3T23

Source : BofA Global Research

Structure à terme du VIX : La volatilité devrait rester élevée au premier semestre 23

Source : VIX Central

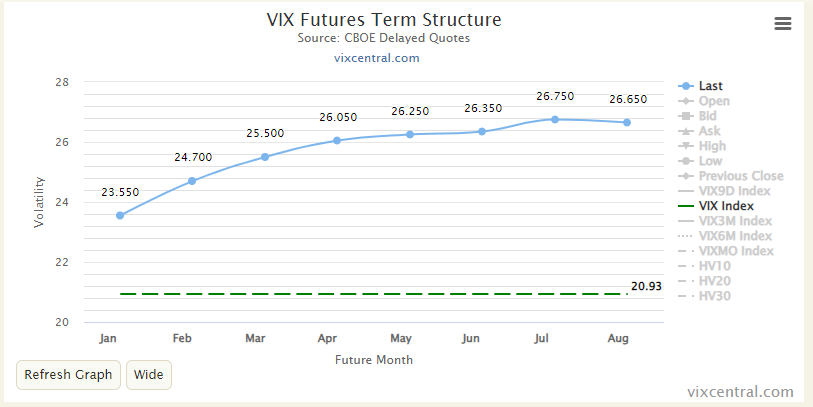

Ces perspectives économiques sombres ne manqueront pas de susciter l'inquiétude de la population concernant l'économie au sens large et le marché boursier. Elle intervient après une année de forte inflation et de baisse des prix des actions et des obligations. Le sentiment baissier sur les marchés financiers et la frustration à l'égard de l'économie vont probablement persister. Nous passerons des inquiétudes et des préoccupations concernant l'inflation aux craintes d'une contraction de la situation de l'emploi.

Sentiment extrêmement baissier à l'égard des actions, aucun changement de tendance en vue

Source : Charles Edwards

La bonne nouvelle est que la plupart des économistes ne s'attendent qu'à un léger fléchissement de l'économie l'année prochaine, surtout au premier semestre. Lorsque la plupart des gens entendent le mot "récession" ces jours-ci, ils pensent immédiatement à la grande crise financière et aux bouleversements qui l'ont accompagnée. Je m'attends à ce que 2023 ne ressemble en rien à cela. De plus, nous sortons déjà d'un épisode d'inflation difficile, alors peut-être qu'une petite récession technique en début d'année est la dernière partie du cycle que nous devons endurer.

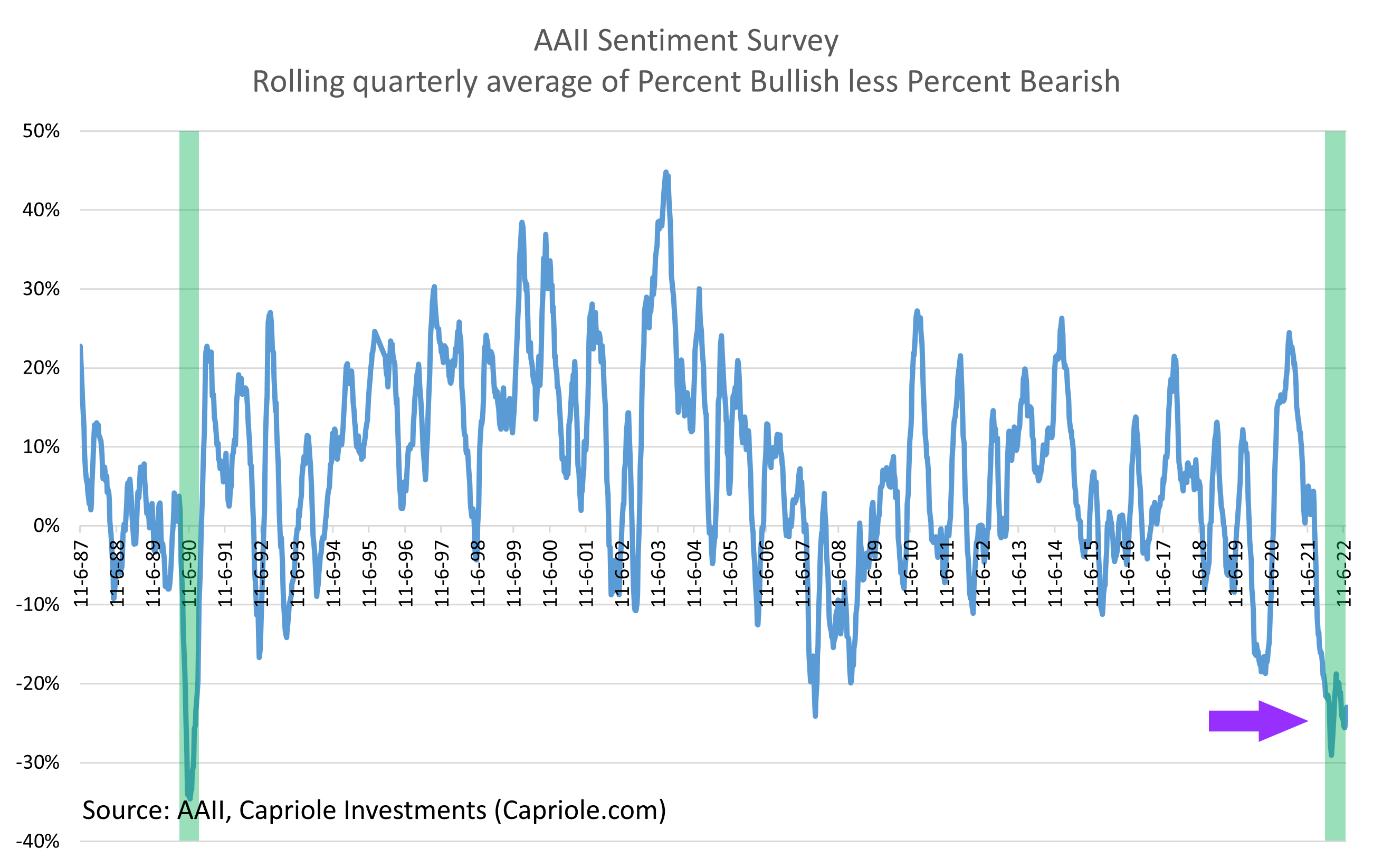

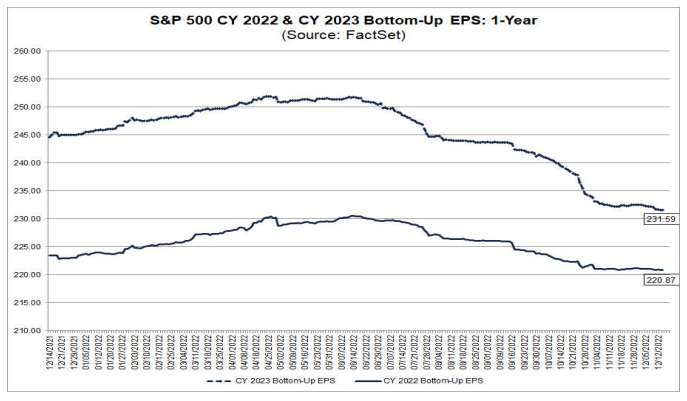

En ce qui concerne les actions, avec le S&P 500 qui se négocie à 16,6 fois les bénéfices de l'année prochaine à l'approche d'une période d'affaiblissement des bénéfices des entreprises, le marché n'est en aucun cas extrêmement bon marché. Je pense que le consensus actuel de 232 dollars de bénéfices par action pour 2023 sur le S&P 500 est exagéré et qu'il se vérifiera autour de 215 dollars. Cela impliquerait un plancher pour les actions quelque part entre le bas et le milieu des années 3000.

Mais les investisseurs doivent veiller à ne pas supposer que le marché se négociera trop longtemps avec des bénéfices de niveau récession et une valorisation au plus bas. Si les BPA remontent à 230 $ et que le SPX se négocie avec un multiple de 17 vers la fin de l'année prochaine, cela représenterait tout de même un rendement total positif pour l'année.

Dans l'ensemble, je constate que la valeur continue de s'imposer face à la croissance, que les marchés étrangers rebondissent dans un contexte de faiblesse du dollar, que les petites capitalisations surpassent les grandes et que la volatilité diminue progressivement sur les marchés des taux, ce qui devrait donner confiance aux marchés d'ici la fin de l'année. Je reconnais qu'il semble s'agir des prévisions du consensus, cependant.

Les prévisions de bénéfices du S&P 500 continuent de reculer : De nouvelles révisions à la baisse sont probables

Source : FactSet

Conclusion

Je m'attends à une légère récession technique au premier semestre de l'année prochaine, mais le NBER pourrait ne pas la considérer comme telle si les chiffres de l'emploi se maintiennent. Des pertes d'emplois plus importantes pourraient être observées au milieu de l'année 2023. Les actions pourraient connaître un creux pas trop éloigné du niveau actuel.

Il est également important de reconnaître que les actions évoluent souvent avec six mois d'avance sur les changements du PIB, de sorte qu'une grande partie des dommages a été faite et qu'il pourrait être risqué de choisir le niveau le plus bas.

*Joyeuses fêtes et bonne année !

Avertissement: Mike Zaccardi ne possède aucun des titres mentionnés dans cet article.