Tout le monde respire profondément. Ce n'est pas encore le moment de faire le tour de la victoire.

Cette semaine, nous recevons le dernier rapport sur l'IPC. A en juger par les commentaires du marché et les prix, voici ce que tout le monde pense que nous allons voir :

- Une nouvelle baisse mensuelle de l'IPC global.

- Un autre retour à la normale de l'IPC de base.

- Une nouvelle hausse de 75 points de base (pb) de la Fed, mais alors le pied peut lever le frein au moins un peu, parce que l'inflation se dirige clairement vers le bas.

Je le répète, le moment n'est peut-être pas encore venu de faire le tour de la victoire. Le rapport CPI du mois dernier faisait état d'une chute spectaculaire de l'inflation sous-jacente qui a enthousiasmé certaines personnes. L'IPC de base était de +0,3 % m/m, alors que le marché attendait 0,5 %. Le consensus pour ce mois-ci est d'un autre 0,3% pour l'inflation de base. Tout au long du mois, et en fait depuis plusieurs mois, les prix du marché pour l'inflation à court terme sont devenus incroyablement optimistes.

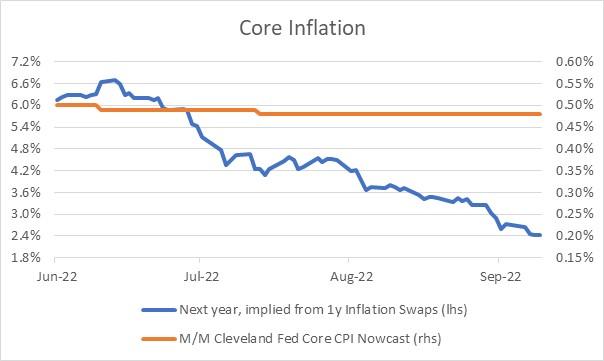

Début juin, les swaps d'inflation à un an étaient évalués à environ 6,6 % d'inflation de base pour l'année à venir. À l'heure actuelle, les swaps d'inflation à 1 an ne sont évalués qu'à 2,4 % d'inflation de base, comme le montre le graphique. Essentiellement, les prix du marché de l'inflation disent que la Fed devrait avoir terminé puisque le core PCE sera à peu près à la cible au cours des 12 prochains mois.

Source : Enduring Investments, Fed de Cleveland

Mais attention ! La ligne orange de ce graphique représente la prévision actuelle d'inflation de la Fed de Cleveland pour l'IPC de base, qui est de 0,48 % pour ce mois (ce qui correspondrait à un rythme annuel de 5,76 %).

Il n'est pas tout à fait juste d'annualiser la prévision immédiate d'un mois, mais il convient de noter qu'elle est également nettement supérieure aux estimations des économistes. En outre, la surprise de 0,3 % du mois dernier concernant l'IPC de base était en grande partie due à des facteurs ponctuels. Les catégories stables, où réside toute la dynamique de l'inflation, n'ont pas beaucoup ralenti. L'IPC médian était de +0,53% m/m. (Vous pouvez voir l'intégralité de ma ventilation, que j'ai tweetée en temps réel le mois dernier, résumée ici).

Il y a quelques freins prévisibles à l'IPC de base ce mois-ci. Les prix des voitures d'occasion ont un peu reculé et constitueront probablement un léger frein. Mais le mois dernier, l'ameublement, les gros appareils ménagers, les meubles, le linge de maison et les services Internet ont également exercé une forte pression. Il s'agissait là d'événements "à gauche", qui ne se répéteront probablement pas. Je ne dis pas que nous ne pouvons pas obtenir un autre 0,3 % - même si je pense que c'est peu probable - mais avec les catégories importantes et à évolution lente comme les loyers qui restent chaudes, je pense qu'il est très peu probable que l'inflation d'ici un an soit de retour à l'objectif. En fait, je ne pense pas qu'elle en sera proche.

Prendre un peu de recul...

Supposons que nous prenions les prix du marché pour argent comptant. Et imaginons que l'IPC de cette semaine soit effectivement publié avec -0,1% pour le chiffre principal et +0,3% pour le chiffre de base. Si nous accordons du crédit à ces deux chiffres, alors la Fed devrait vraiment avoir terminé et se préparer à faire une pause pendant au moins quelques réunions et probablement jusqu'en 2023. Après tout, les prix du marché indiquent que les attentes sont entièrement contenues, que les chiffres actuels sont en recul et qu'il y a suffisamment de risques accessoires associés à la poursuite de hausses de taux agressives pour qu'il soit prudent de faire une pause. Si, bien sûr, nous croyons les prix du marché.

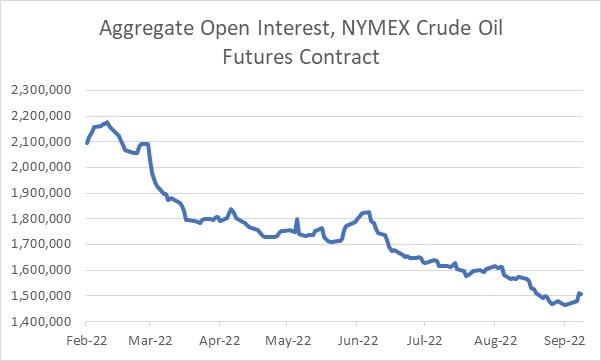

Mais le prix du marché, c'est là où le risque disparaît. Je ne suis pas sûr de la raison pour laquelle le risque s'élimine là où il se trouve actuellement, mais une partie de cette raison n'a peut-être rien à voir avec les attentes en matière de prix. Par exemple, je soupçonne que le problème que rencontre le secteur de l'énergie pour financer les couvertures pourrait être l'une des raisons de la baisse spectaculaire de l'intérêt ouvert dans les contrats à terme sur l'énergie (voir le graphique) et c'est probablement aussi une partie de la cause de la baisse des prix de l'énergie sur le marché à terme.

Source : Bloomberg

Les faits sous-jacents restent les mêmes : le niveau des prix doit encore rattraper la croissance antérieure de la masse monétaire, et c'est loin d'être le cas. Les investisseurs en obligations et en actions ne semblent pas encore prêts à faire le tour de la victoire que les niveaux de compensation sur les marchés de l'inflation semblent suggérer, mais si nous avons un fort rallye à la suite du rapport sur l'IPC, je pense qu'il est probablement préférable de profiter de cette occasion pour réduire davantage le risque.

Divulgation : Ma société et/ou les fonds et comptes que nous gérons ont des positions dans des obligations indexées sur l'inflation et dans divers produits à terme et ETF sur les matières premières et les produits financiers, qui peuvent être mentionnés de temps en temps dans cette colonne.