- Disney publiera ses résultats du deuxième trimestre 2022 le mercredi 11 mai, après la clôture de la bourse.

- Prévisions de recettes : 20,05 milliards de dollars

- BPA attendu : 1,19$

Lorsque la Walt Disney Company (NYSE:DIS) publiera ses derniers résultats trimestriels demain, on s'attend à ce que la flambée de l'inflation, la concurrence intense dans le secteur du streaming vidéo et la hausse des coûts salariaux pèsent sur la capacité du géant mondial du divertissement à maintenir un solide rebond post-pandémie. Disney a clôturé lundi à 106,98 dollars.

Comme d'autres sociétés de médias, Disney a projeté une grande partie de sa croissance future sur l'espace de streaming, pariant que les consommateurs annuleront de plus en plus la télévision câblée traditionnelle pour regarder des films et des émissions de télévision en ligne.

Les performances de Disney sur ce segment ont été assez impressionnantes depuis le lancement de son application de streaming en novembre 2019. Le nombre total d'abonnés de la société approchait la barre des 130 millions à la fin de l'année dernière, comblant ainsi son écart de part de marché avec Netflix (NASDAQ:NFLX), qui a déclaré 222 millions d'abonnés le mois dernier.

Toutefois, l'environnement post-pandémique a créé une toile de fond plus difficile pour le secteur. La récente publication d'un bénéfice médiocre par Netflix confirme que la Maison de la Souris aura probablement du mal à ajouter de nouveaux abonnés à ses services Disney+ alors que le secteur du streaming subit une correction majeure.

Le bon côté des choses pour le géant du divertissement basé à Burbank, en Californie, ce sont ses activités traditionnelles, notamment les parcs à thème, les croisières et les cinémas qui, malgré les risques macroéconomiques croissants, devraient continuer à prospérer dans un contexte de hausse de la demande de voyages et de loisirs.

La division a vu ses revenus atteindre 7,2 milliards de dollars au cours du premier trimestre fiscal, soit le double des 3,6 milliards de dollars générés au cours du trimestre précédent. Le secteur a vu ses résultats d'exploitation bondir à 2,5 milliards de dollars, contre une perte de 100 millions de dollars à la même période de l'année précédente.

Une source de revenus diversifiée

Cette année, la performance de l'action Disney indique que la diversification des sources de revenus de la société l'aide à mieux se comporter que ses pairs dans le contexte actuel de ralentissement du marché.

Ses actions ont perdu plus de 30 % en 2022, soit environ la moitié des pertes subies par Netflix. Les deux entreprises avaient des valeurs boursières similaires aussi récemment que fin décembre, à environ 275 milliards de dollars.

Lors d'une conférence téléphonique avec les investisseurs en février, la directrice financière de Disney, Christine McCarthy, a déclaré que les nouvelles technologies, comme les téléphones portables pour l'enregistrement des hôtels et la commande de nourriture, ont réduit les coûts, ajoutant que le retour des événements en direct et des visiteurs internationaux devrait stimuler la fréquentation dans un avenir proche.

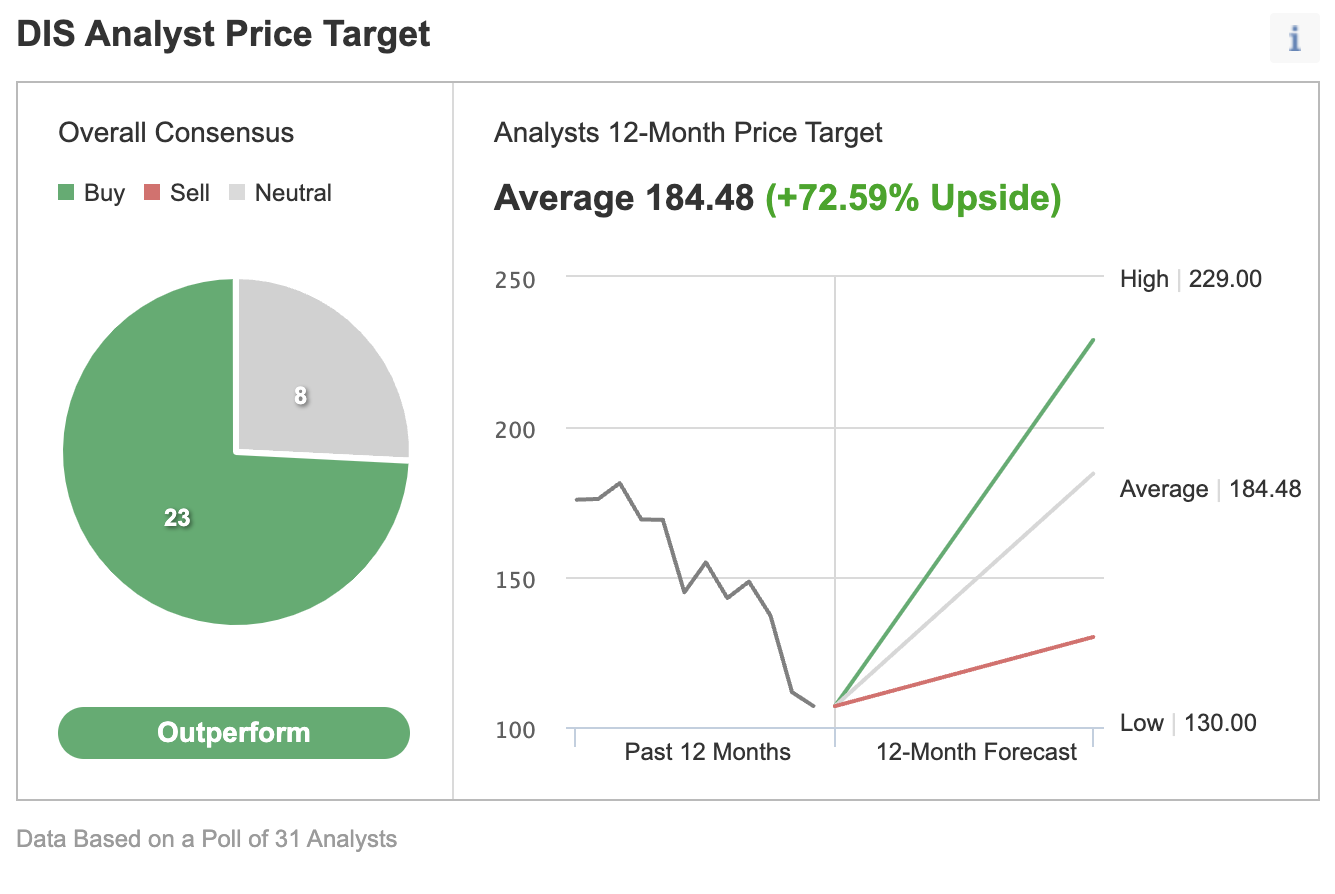

La résilience de Disney durant l'une des périodes les plus difficiles pour l'industrie du divertissement a encouragé de nombreux analystes de Wall Street à rester positifs sur ses perspectives. L'estimation du consensus des analystes dans un sondage Investing.com de 31 prévisionnistes implique un potentiel de hausse de 72,5% pour le titre.

Source : Investing.com

Dans une note récente, Morgan Stanley a réitéré la surpondération de Disney, affirmant que la division Parcs de Disney contribuera à renforcer les perspectives de bénéfices par action de la société. La note dit :

"Nous relevons nos estimations concernant les Parcs et pensons que Disney met en œuvre des outils technologiques et opérationnels qui devraient entraîner une croissance structurellement plus élevée et des marges supplémentaires dans les années à venir. Cependant, la diffusion en continu reste une histoire à succès, mais le succès n'est pas encore pris en compte."

Wells Fargo (NYSE:WFC) considère également que l'activité Parcs de Disney est plus prometteuse. Selon sa note :

"En regardant les activités des pairs et les performances opérationnelles, nous voyons une marge pour que les revenus et les marges soient plus élevés que notre modèle/consensus actuel."

Conclusion : L'action Disney est-elle un bon investissement ?

Disney reste un choix de premier plan pour de nombreux analystes de Wall Street en raison d'un fort rebond de la demande pour ses parcs et autres actifs de divertissement qui ont été touchés pendant la pandémie.

Grâce à cette force, la société est dans une position privilégiée pour faire face aux chocs économiques, tels que les hausses de taux d'intérêt et une récession.

Dans le marché actuel, il est plus difficile que jamais de prendre les bonnes décisions. Pensez aux défis à relever :

- Inflation

- Troubles géopolitiques

- Technologies perturbatrices

- Hausse des taux d'intérêt

Pour y faire face, vous avez besoin de bonnes données, d'outils efficaces pour les trier et d'un aperçu de leur signification. Vous devez éliminer les émotions de l'investissement et vous concentrer sur les éléments fondamentaux.

Pour cela, il y a InvestingPro+, avec toutes les données et les outils professionnels dont vous avez besoin pour prendre de meilleures décisions d'investissement. En savoir plus >>