- La Fed est le facteur clé pourpresque tous les marchés

- Les données sur l'emploi sont particulièrement importantes en ce moment

- De mauvaises données économiques devraient provoquer un rallye

-

Les données financières de n'importe quelle entreprise pour les 10 dernières années

-

Des scores de santé financière pour la rentabilité, la croissance, etc.

-

Une juste valeur calculée à partir de dizaines de modèles financiers

-

Une comparaison rapide avec les pairs de l'entreprise

-

Des graphiques fondamentaux et de performance.

Si les quatre principaux indices américains ont progressé la semaine dernière, à l'exception des mégacapitalisations, ils n'ont pas réussi à atteindre de nouveaux sommets. Qu'attendent les investisseurs ?

La semaine fournira des données économiques, notamment sur l'inflation (PCE, l'indicateur d'inflation préféré de la Fed), l'industrie manufacturière (PMI de Chicago, ISM manufacturier) et les dépenses des (consommateur, et de la construction). Mais le rapport le plus important pourrait être celui de emplois non agricoles. Étant donné que les données sont importantes dans le contexte de la politique monétaire, une série d'intervenants de la Fed pourrait faire bouger les marchés. Le principal d'entre eux est le président de la Réserve fédérale, Jerome Powell, qui doit s'exprimer sur "les perspectives économiques et le marché du travail" à la Brookings Institution mercredi.

Comme le titre de l'événement l'indique, le patron de la Fed se concentrera sur les données, qui l'ont incité à continuer à augmenter les taux de manière agressive : Pour la quatrième fois consécutive, le 2 novembre, la Fed a procédé à une hausse historique de 0,75 %, portant les taux à leur plus haut niveau depuis 2008. La Fed a été critiquée parce qu'elle semblait vouloir que les Américains perdent leur emploi, mais elle n'est pas un magicien.

Lorsqu'il y a presque deux offres d'emploi pour chaque demandeur, il s'agit d'un marché de salariés, avec le plein emploi et les salaires les plus élevés. Lorsque les gens ont la sécurité de l'emploi et s'attendent à ce qu'elle le reste, ils augmentent la demande de produits et de services, ce qui exacerbe inévitablement l'inflation. Par conséquent, si la Fed veut rester cohérente, elle continuera à relever les taux jusqu'à ce que le marché de l'emploi décline. Le consensus prévoit 200 000 nouveaux emplois en novembre, contre 261 000 en octobre.

Selon le Procès-verbal du FOMC de la réunion des 1er et 2 novembre, publié mercredi dernier, une "majorité substantielle" des membres de la Fed pense qu'il serait "probablement bientôt approprié" de tempérer les fortes augmentations. Un changement dans les données sur l'emploi, qui doivent être publiées ce vendredi, pourrait renforcer cette volonté ou obliger la Fed à continuer d'accélérer les taux. Pour l'instant, les analystes prédisent une hausse de taux d'un demi-point de pourcentage lors de la prochaine réunion de la Fed, les 13 et 14 décembre.

Je suis sceptique quant aux déclarations de Powell selon lesquelles il croit toujours qu'un atterrissage en douceur est possible. Je prévois un atterrissage brutal, car l'économie américaine n'a pratiquement pas progressé, même si nous n'avons pas encore vu tout l'impact des hausses de taux.

Et tandis que la croissance stagne, le coût de la vie a augmenté de 6,2 % en septembre en glissement annuel, selon le PCE, et de 5,1 % même après élimination des prix volatils de l'énergie et des denrées alimentaires. Une récession technique a déjà été déclenchée lorsque le PIB a baissé aux premier et deuxième trimestres. Au troisième trimestre, le PIB a augmenté de 2,6 %, principalement en raison d'un pic des exportations (et ce n'est pas nécessairement représentatif).

Depuis que l'assouplissement quantitatif a remplacé une économie naturelle fonctionnant sur l'offre et la demande des participants, nous avons vu les investisseurs réagir favorablement à de mauvaises données économiques et se vendre lorsque l'économie s'avère résistante. Je m'attends à ce que cette philosophie rétrograde à l'égard de notre économie artificielle soit encore plus forte maintenant, puisque la Fed est le seul jeu en ville.

Alors que les quatre indices américains ont progressé, les services publics ont surperformé et la technologie est restée à la traîne, ce qui témoigne de la prudence des investisseurs. Nous pouvons clairement le voir sur le graphique.

Source : Investing.com

Bien que j'aie inclus le graphique S&P 500, ce qui suit est vrai pour tous les graphiques sauf le Dow Jones: alors que le prix hebdomadaire a grimpé, il a trouvé une résistance près des sommets de la semaine dernière. Le Dow a atteint un nouveau sommet dans la tendance haussière à court terme, ce qui confirme que les investisseurs ne cherchent pas la croissance mais la préservation.

Dans le S&P 500, nous voyons également une configuration baissière se développer à court terme, car elle pourrait culminer avant le sommet du canal descendant, délimitant la tendance baissière à moyen terme.

Le rallye à court terme se caractérise par une ascension plus rapide des planchers, alors que les sommets ne suivent pas, formant un biseau ascendant. Cette configuration est baissière, complétée par une rupture à la baisse, les haussiers se lassant de l'absence de progrès et abandonnant leurs positions.

Source : Investing.com

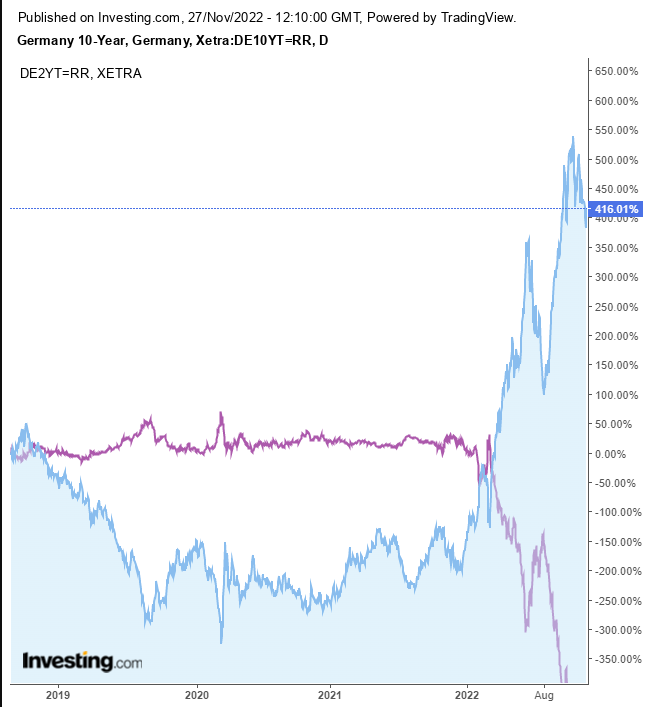

La courbe des taux allemands (obligations2 ans vs. {{23693|10 ans}) a connu sa plus forte inversion en trois décennies, indiquant une récession, rejoignant ainsi l'inversion de la courbe des taux US.

L'indice du dollar a baissé depuis sa plus forte chute en deux jours, les 10 et 11 novembre, lorsque l'inflation des prix à la consommation (selon l'IPC) a augmenté de 7,7 % en octobre, son taux le plus faible depuis janvier et inférieur aux estimations de 8 %. La semaine dernière, le dollar s'est enfoncé davantage, complétant ainsi un schéma baissier, après que les minutes de la Fed ont révélé un consensus croissant pour assouplir sa trajectoire agressive vers des taux plus élevés.

Source : Investing.com

Le dollar a formé un drapeau ascendant, baissier après le plongeon initial de 5 % en quatre séances, dont l'objectif implicite mettra à l'épreuve le support 103 des sommets depuis janvier 2017 (ligne rouge).

L'Or a apprécié l'affaiblissement du dollar.

Source : Investing.com

L'or a réalisé un mouvement de retour, dont le support a confirmé la ligne de cou du double fond.

Source : Investing.com

Le Bitcoin pourrait être en train de former un triangle descendant, un modèle de fourchette qui prévoit que les ours l'emportent sur les haussiers. La rupture à la baisse impliquera une chute de 2 000 $ du point de rupture à 13 600 $.

En ce qui concerne le pétrole, strictement parlant, le plus bas de lundi dernier (cercle rouge) a confirmé la poursuite de la tendance à la baisse.

Source : Investing.com

Cependant, ce jour-là, un puissant marteau haussier s'est développé. Par conséquent, attendez une chute en dessous de 75 $ pour une confirmation.

Divulgation : Au moment de la publication, l'auteur n'avait aucune position dans les titres mentionnés.

***

Vous cherchez à faire le point sur votre prochaine idée ? Avec InvestingPro+, vous pouvez trouver

Et bien d'autres choses encore. Obtenez rapidement toutes les données clés pour prendre une décision éclairée, avec InvestingPro+. En savoir plus.