Cet article a été rédigé exclusivement pour Investing.com

- L'inflation américaine atteint des sommets générationnels

- L'IPC de la zone euro atteint des sommets

- Le niveau d'équilibre de l'inflation pourrait s'être déplacé vers le haut.

La semaine dernière, une fois de plus, les impressions d'inflation les plus élevées depuis une génération et demie ont été enregistrées. Je pense que je pourrais commencer à parler de ce que nous voyons en unités de "générations", puisque "41 ans" semble à la fois exagéré et sous-estimé.

La dernière fois que l'inflation globale a atteint 8,5 % ou plus dans ce pays, c'était en 1981. La dernière fois que l'inflation de base a atteint 6,5 % ou plus, c'était en 1982. L'IPC médian n'a jamais été aussi élevé que celui de ce mois-ci (4,91 %), car la Fed de Cleveland n'a commencé à calculer ce chiffre qu'en 1983. La dernière fois que nous avons connu une telle inflation, Mohammed Ali boxait encore et AT&T était encore Ma Bell. Ils fabriquaient encore des voitures DeLorean. Thriller de Michael Jackson n'était pas encore sorti.

Si aucun de ces éléments ne vous dit quelque chose, alors merci, c'est exactement ce que je veux dire. L'inflation était un sujet dont les anciens parlaient. Littéralement, la moitié des Américains vivant aujourd'hui n'ont jamais vu une inflation aussi élevée. (Source : Recensement américain, données ici).

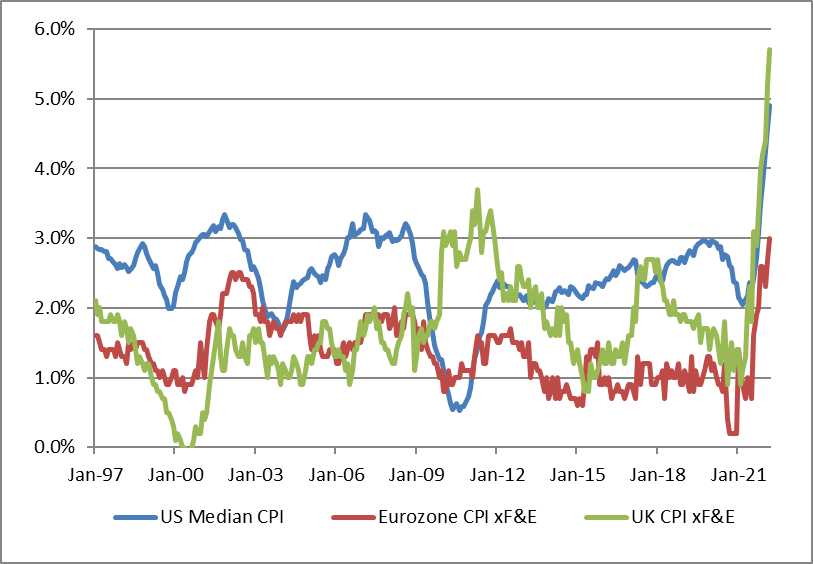

Ce râle économique n'est pas non plus confiné aux seuls États-Unis. {L'IPC de la zone euro atteint des niveaux record (puisque la zone euro ne date que de 1999) et l'IPC médian du Royaume-Uni est supérieur à celui des États-Unis et de la zone euro (voir le graphique, source Bloomberg).

Prendre un peu de recul...

Remarquez que les trois lignes du graphique ci-dessus, largement non corrélées auparavant, sont fortement corrélées aujourd'hui. Même pendant la crise financière mondiale, l'inflation britannique a augmenté alors qu'elle diminuait en Europe et aux États-Unis. Alors pourquoi les lignes non corrélées deviennent-elles maintenant corrélées ?

Eh bien, lorsque la croissance monétaire est faible et régulière, les taux d'inflation relatifs sont déterminés en partie par les mouvements des taux de change relatifs et en partie par le "bruit" qui est suffisamment important pour être remarqué lorsque l'inflation est par ailleurs calme. Lorsque le dollar américain s'apprécie par rapport au sterling, les États-Unis "exportent" une partie de leur inflation vers le Royaume-Uni, et vice versa, mais il existe aussi des aléas propres à chaque pays qui peuvent faire la différence.

Le fait que toutes ces lignes évoluent actuellement de concert montre que toutes les devises perdent de la valeur ensemble. Les mouvements relatifs des devises sont relativement peu importants lorsque nous parlons de pressions inflationnistes d'un ordre de grandeur supérieur à ce qu'elles ont été pendant la dernière génération. Les pays ne modifient pas la taille de leurs parts relatives du gâteau de l'inflation - le gâteau tout entier devient beaucoup plus grand et tout le monde en reçoit une plus grande part.

La cause de cette augmentation de l'inflation est évidente. Les États-Unis ont ouvert la voie avec des augmentations extraordinaires des dépenses publiques, financées, ce qui est important, par la Réserve fédérale. Si les dépenses déficitaires ne sont pas financées par l'autorité monétaire, alors les dépenses du gouvernement sont compensées dans une large mesure par la baisse des dépenses des investisseurs qui achètent les obligations du gouvernement. Les dollars entrent, les dollars sortent.

Mais lorsque la Fed imprime l'argent pour payer les dépenses du gouvernement, ce système ne s'équilibre pas. Puisque le gouvernement ne prend pas l'argent des contribuables ou des investisseurs par le biais de la taxation explicite ou de la vente d'obligations, il doit le prendre par le biais de l'inflation. Ce n'est pas sorcier. Milton Friedman (écoutez mon "interview" de lui ici) en parlait il y a deux générations.

Ce qui est fascinant, c'est que même si les États-Unis ont dépensé beaucoup plus d'argent que n'importe quelle autre nation, et que la masse monétaire américaine M2 a augmenté bien plus que celle de n'importe quelle autre région, l'inflation frappe partout. Cela s'explique en partie par le fait que les liquidités sont fongibles : une inondation dans mon jardin risque de rendre le vôtre boueux également. L'argent fonctionne de la même manière.

(Pour l'instant, le Japon est un cas particulier, mais la baisse de 9 % du yen au cours du mois dernier va bientôt le rendre un peu boueux).

Le fait que la moitié des Américains n'aient jamais vu l'inflation à ce niveau a des implications pour les marchés d'investissement. Les mesures des anticipations d'inflation à long terme basées sur le marché, telles que les points morts d'inflation à 10 ans, ne reflètent pas encore la circonstance probable que le niveau d'équilibre de l'inflation s'est déplacé de façon semi-permanente vers le haut.

Les breakevens à dix ans sont actuellement à 2,91 %, et seulement à 2,78 % à un an d'écart (c'est-à-dire 10 ans entre début 2023 et début 2033), ce qui est cohérent avec l'objectif de la Fed core PCE à 2,25 % environ. Les investisseurs ne peuvent même pas imaginer que l'inflation puisse rester élevée au-dessus de 4 % pendant plusieurs années et refusent d'en fixer le prix. De même, les multiples des actions continuent d'être extrêmement riches et le vieux mythe selon lequel " l'inflation est bonne pour les actions " - une fausseté flagrante facilement démentie par une réflexion sur la performance des actions dans les années 1970 - a fait un retour en force. Pour l'instant.

Ce n'est pas nécessairement une mauvaise chose que les jeunes investisseurs ne soient pas encombrés des anciennes façons de penser la valeur dans une économie où la valeur de l'unité monétaire est faible et incertaine. Il est possible que tout le monde, depuis Graham et Dodd jusqu'à Dr. Doom, se soit simplement trompé sur l'effet de l'inflation sur les actions et que la tendance historique des actions à se comporter très mal dans de telles périodes ait été une erreur (comme le pensait Modigliani) et soit en train d'être corrigée. Mais s'ils se sont trompés, ce sera une dure découverte pour les plus jeunes aux mains des plus vieux.

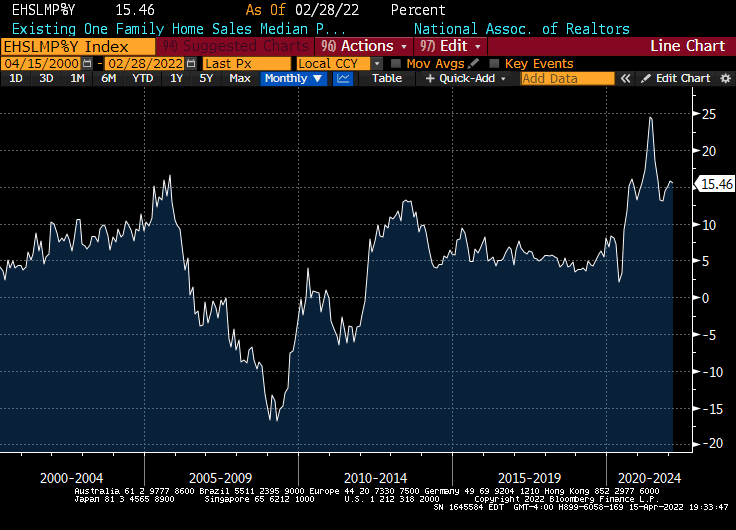

La semaine prochaine, les données économiques sont décidément de second ordre, même si je surveillerai les Ventes de maisons existantes. (Consensus : 5,80 mm SAAR) mardi et surtout le prix de vente médian. Comme l'illustre le graphique ci-dessous (source : Bloomberg), les prix des logements s'apprécient toujours de plus de 15% en glissement annuel.

Il s'agit toujours d'un taux comparable à celui du pic de la bulle immobilière en 2005-06, même s'il est loin des sommets. Pour être juste, les taux d'intérêt sont encore beaucoup plus bas aujourd'hui qu'à l'époque, et l'inflation est beaucoup plus élevée. Tant que les prix des logements continueront d'augmenter, les loyers (une composante clé de l'IPC) continueront également d'augmenter fortement. Cela ne peut pas durer éternellement à ce rythme.

Au-delà des données économiques, je surveille la liquidité sur le marché du Trésor. Les écarts entre les cours acheteur et vendeur ont été plus importants et les tailles plus petites récemment. Avec les 10 ans. Les taux d'intérêt du Trésor ont augmenté à près de 3 %, les taux d'intérêt réels à 10 ans ont augmenté à près de 0 % et les marchés des matières premières sont très volatils, ce qui exerce une certaine pression sur les budgets de risque spéculatif.

Il y a encore beaucoup de liquidités qui circulent, mais cela ne veut pas dire qu'elles sont toutes à notre service.

Michael Ashton, parfois surnommé "The Inflation Guy", est le directeur général de Enduring Investments, LLC. C'est un pionnier des marchés de l'inflation, spécialisé dans la défense du patrimoine contre les assauts de l'inflation économique, dont il parle dans son podcast bimensuel Cents and Sensibility.