- Le rapport sur l'IPC de cette semaine pourrait révéler un nouveau "pic" de l'IPC. C'est en fait la bonne nouvelle

- La mauvaise nouvelle est qu'en raison de la facilité des comparaisons, d'autres pics sont à prévoir, même pour l'inflation de base.

- Jusqu'à présent, l'action de la Fed n'a pas eu d'impact perceptible sur la baisse de l'inflation.

- Nous voulons croire que la douleur que nous subissons en matière de taux, en raison des hausses agressives des taux de la Fed et de la baisse modeste des liquidités, aura l'effet escompté. Et, si possible, plus tôt que tard et avec moins de douleur que plus.

- Beaucoup de gens ont des opinions mal informées sur la cause de cette inflation.

Comme je l'ai souligné la semaine dernière, les prix du marché suggèrent une grande confiance dans les marchés financiers quant au retour de l'inflation vers l'objectif de la Fed. Bien sûr, les prix du marché ne reflètent pas techniquement les attentes neutres vis-à-vis du risque, mais plutôt le point de compensation du risque. Cependant, étant donné que la plupart des acteurs du marché (en tout cas, tous ceux qui sont naturellement à la recherche d'actions et d'obligations et qui ont des engagements réels) sont intrinsèquement à court de risque d'inflation, on pourrait penser que les prix du marché devraient compenser des attentes plus élevées que celles de leurs concurrents.

Il est difficile de croire que c'est le cas, mais quoi qu'il en soit, je pense qu'il est juste de dire que les marchés sont généreux en ce qui concerne les perspectives d'inflation à mesure que nous avançons. Cette semaine verra un autre test en temps réel de la thèse selon laquelle les pressions inflationnistes sont contenues ou qu'elles ne nous échappent pas.

Le rapport CPI de mercredi est censé marquer le pic de l'inflation globale en glissement annuel... n'avons-nous pas déjà entendu cela ?

Le consensus prévoit 1,1 % m/m pour l'inflation globale et +0,6 % m/m pour l'inflation de base, ce qui porte les chiffres annuels à 8,8 % et 5,8 %, respectivement. Le marché interbancaire pour l'impression mensuelle est en fait légèrement plus élevé que cela. L'indice de référence semble avoir largement dépassé son pic - il était de 6,0 % en glissement annuel le mois dernier, et le pic de mars était de 6,47 %.

Le consensus pour un IPC de base de 0,6 % me semble raisonnable, étant donné que les loyers primaires et les loyers équivalents des propriétaires seront encore forts. Malgré toutes les critiques sur le fait que les prix des maisons et des loyers sont exagérés, il n'y a aucun signe de faiblesse sérieuse des prix sur ces marchés. Comme le souligne Bill McBride dans sa lettre d'information CalculatedRisk, le taux de vacance des appartements a diminué au deuxième trimestre. Il y a peut-être une modération à l'horizon, mais il est trop tôt pour le dire. Nous avons également entendu de nombreuses prédictions sur l'effondrement prochain des prix des voitures neuves et d'occasion, qui reviendraient à leurs anciens niveaux. Cela ne se produira pas, mais le rythme du changement va ralentir. Mais ce n'est pas encore un frein sérieux à ce chiffre. Comme je l'ai dit, je pense que 0,6 % pour l'indice de référence semble raisonnable.

D'autre part, le chiffre principal de +1,1 % m/m, ou +1,2 % si vous utilisez le marché interbancaire, semble un peu élevé. L'essence a augmenté d'environ 10 % m/m en juin par rapport à mai, ce qui signifie une prime d'environ 25 à 35 points de base par rapport à l'indice de référence. Si je faisais des prévisions mensuelles en points, je prévoirais quelque chose autour de 0,9 % ou 1,0 % pour l'indice global.

Je sais que 1,1 % et 0,6 % semblent être de mauvaises nouvelles. Malheureusement, c'était la bonne nouvelle.

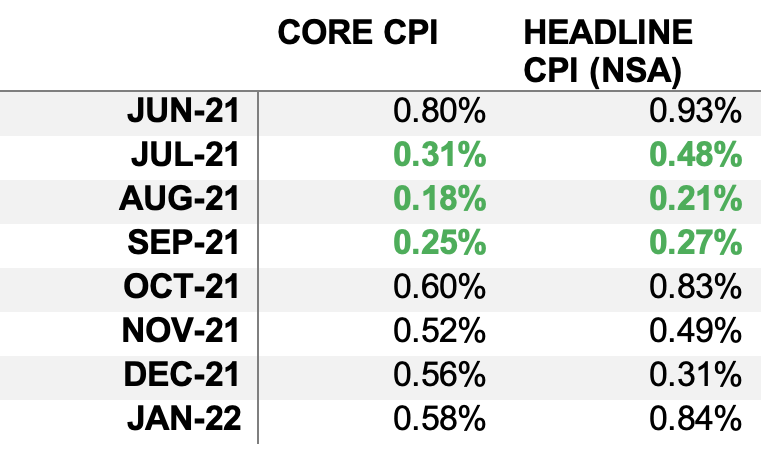

La mauvaise nouvelle est que les comparaisons favorables avec 2021, qui ont conduit aux prévisions d'un pic d'inflation en premier lieu, sont maintenant derrière nous pour un certain temps. Voici les "comparaisons" pour les prochains mois, à commencer par ce mois-ci :

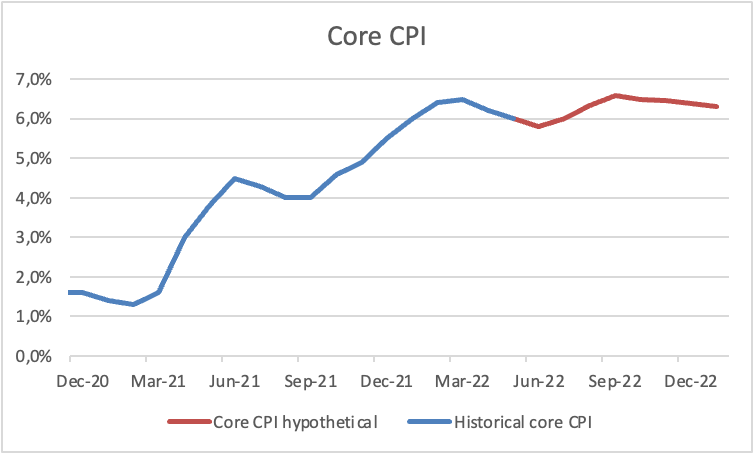

Après l'impression de ce mois-ci, les comparaisons deviennent très faciles pendant quelques mois. Les reprises en glissement annuel pour les prochains mois sont d'environ 8,45 % pour juillet, 8,37 % pour août et 8,27 % pour septembre. Cela signifie que les chiffres en glissement annuel de l'inflation de base et de l'inflation globale pourraient très facilement atteindre de nouveaux sommets au cours des trois prochains mois. L'inflation globale flirte déjà avec ce niveau et, à moins que l'essence ne continue d'être malmenée à la baisse, nous pourrions atteindre très facilement les 9 %. (N.B. : le marché des produits dérivés n'est plus de cet avis. Mais il y a quelques semaines à peine, ils étaient au-dessus de 9 %, et je pense qu'ils ont réagi de manière excessive au recul de l'essence). Le graphique ci-dessous montre où se situerait l'IPC de base pour le reste de l'année si les impressions mensuelles étaient de 0,6 % ce mois-ci et de 0,5 % par mois par la suite.

Comme je l'ai dit, compte tenu de la situation des loyers, ce résultat ne serait pas aberrant. L'IPC de base de septembre s'établirait à 6,6 % selon ce scénario et ne diminuerait pas sensiblement par la suite.

Permettez-moi de souligner que ce scénario est conforme à ce que dit l'IPC médian. Cet indice a régulièrement atteint de nouveaux sommets m/m depuis janvier 2021. Le mois dernier, il était de +0,58 %, le plus haut depuis 1983. Et contrairement à l'IPC de base ou à l'IPC global, qui fluctue occasionnellement en raison d'un élément idiosyncratique au cours d'un mois donné, cela est beaucoup plus inhabituel pour l'IPC médian (voir le graphique, source FRB Cleveland via Bloomberg). Le fait est qu'il n'y a pas encore de signe que l'inflation est sur le point de baisser jusqu'aux niveaux de confort que le marché évalue brusquement une fois de plus.

Prendre un peu de recul...

Je pense qu'il y a deux raisons pour lesquelles le marché semble désireux d'escompter un retour à "l'état antérieur" de l'inflation.

Sur ce dernier point, j'ai deux anecdotes illustratives. La première est une anecdote personnelle : La semaine dernière, j'ai rencontré un type qui (après avoir entendu que j'étais le spécialiste de l'inflation - de toute évidence, je ne suis pas encore reconnaissable par le grand public) a déclaré que "cette inflation est une inflation des produits de base et des salaires" et a ajouté qu'elle se résorberait naturellement une fois que le conflit en Ukraine serait terminé et que le marché du travail s'adapterait. Cet homme travaille pour une entreprise impliquée dans les marchés financiers et connaît relativement bien le marché. Mais sa déclaration - qui a été faite sous la forme d'une déclaration d'un fait évident sur lequel nous pouvons tous être d'accord - n'est tout simplement pas juste.

Nous savons qu'elle n'est pas juste parce que cette inflation ne s'est pas produite de manière stochastique. De nombreux observateurs ont prédit à voix haute que la tentative de MMT, consistant à augmenter de façon drastique les transferts non salariaux aux consommateurs avec l'argent créé par l'expansion du bilan de la Fed, aurait précisément l'effet que nous avons vu.

Mes preuves à l'appui vont au-delà d'une simple conversation avec une personne rencontrée par hasard. Il y a aussi ceci, écrit par un économiste professionnel dans un essai invité dans The Economist :

"Un monde dans lequel l'économie se redresse si rapidement que l'inflation émerge est préférable à un monde dans lequel la reprise se traîne péniblement pendant des années."

Je le répète : l'inflation n'était pas due au fait que "l'économie se redresse si rapidement". Elle est due au fait que l'économie s'est "redressée" à la suite d'une action politique officielle : en distribuant plus d'argent aux consommateurs qu'ils n'en auraient eu s'il n'y avait pas eu de COVID, en créant cet argent via l'assouplissement quantitatif, et en poursuivant cette politique même lorsqu'il était évident que la crise était terminée et que le revenu personnel dépassait déjà le PIB potentiel.

Si nous voulons éviter que ce problème ne se reproduise, il est important de ne pas céder à l'illusion que "personne n'aurait pu le voir venir". Et alors que les banques centrales mettent en place des mesures destinées à juguler l'inflation, il est important que nous évaluions leurs progrès réels. Jusqu'à présent, il n'y a eu aucun progrès évident dans la réduction de l'inflation, qui, il est vrai, devrait être retardée par les mesures politiques. À mon avis, le marché est loin devant en pensant que le succès est assuré et proche.

***

Divulgation : Ma société et/ou les fonds et comptes que nous gérons ont des positions dans des obligations indexées sur l'inflation et dans divers produits à terme et ETFs de matières premières et financiers qui peuvent être mentionnés de temps en temps dans cette colonne.