À l'aube du mois d'octobre, mois effrayant (d'un point de vue historique du marché, bien sûr), nous devons prendre note administrativement du fait que le S&P 500 a chuté de plus de 8 % au cours de trois des six derniers mois civils. Sans l'éclatante reprise de 9 % de juillet, nous serions en baisse de 31 % par rapport au sommet de 3286 et nous pourrions commencer à réfléchir à la fin du marché baissier.

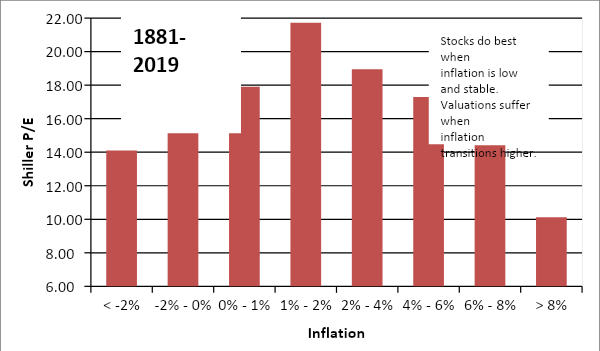

Il semble que ce soit le bon moment pour rappeler que l'inflation est un véritable poison pour les actions. Wall Street adore vous dire que les actions sont une couverture contre l'inflation, mais c'est un mensonge, et un mensonge facilement prouvable en plus. De plus, ce n'est pas nouveau que les actions ne sont pas une couverture contre l'inflation : dans un article paru dans le Journal of Finance en 1976, Zvi Bodie a démontré de manière convaincante et sarcastique que les actions ordinaires ne peuvent être utilisées comme couverture que parce qu'elles peuvent être vendues à découvert. Modigliani et Cohn, dans "Inflation, Rational Valuation and the Market" (1979 Financial Analysts Journal), ont soutenu que le marché avait tort d'actualiser les bénéfices des actions par le taux d'intérêt nominal (ce qui entraîne une contraction des multiples en période d'inflation)... mais il le fait. Et, empiriquement, les données sont sans équivoque : les multiples sont les plus élevés lorsque l'inflation est faible et stable, et les plus bas lorsque l'inflation est élevée et instable.

Source : Enduring Investments à partir des données de Robert J Shiller

La question qui se pose est la suivante : maintenant que l'inflation est supérieure à 8 %, sommes-nous condamnés à voir les actions se négocier à un ratio P/E Shiller de 10 (récemment, il était de 26,2) ? Ce serait un déclin considérable à partir d'ici.

Je suis favorable à l'idée - bien que je pense qu'elle soit exagérée - que les multiples d'aujourd'hui devraient être un peu plus élevés que ceux d'il y a 40 ans. Je ne pense pas que ce soit pour une bonne raison... mais si les actions sont une option d'achat sur la valeur de l'entreprise (1974, Robert C. Merton, tant que nous citons des professeurs de finance légendaires), alors la prolifération des filets de sécurité pour les grandes entreprises qui les empêchent de faire faillite devrait sans doute rendre cette option plus rentable, toutes choses égales par ailleurs. Cela ne veut pas dire qu'un marché avec un P/E Shiller de 43x n'est pas cher, mais peut-être n'était-il pas surévalué autant que nous le pensions.

Supposons que 43x était juste, pour une période où l'inflation était faible et stable (même si à la fin de l'année dernière, de nombreuses personnes ont reconnu que l'inflation n'était plus faible et stable). Dans le graphique ci-dessus, les multiples se contractent au fur et à mesure que nous passons de 21,7 dans le régime optimal à 10,1 dans le régime de "l'inflation moche". Cela représente une baisse de 53 % du multiple. Donc si 43x était juste dans le premier cas, nous ne devrions pas être surpris par 20x maintenant. Cela représenterait une nouvelle baisse de 24 % des actions à partir de maintenant, en supposant, peut-être héroïquement, que les bénéfices ne baissent pas à partir de ce niveau.

Si nous voulons être optimistes et dire que l'inflation se situera bientôt dans la fourchette de 6 à 8 %, et utiliser la même astuce que nous venons de faire (supposer que 43x était juste dans le meilleur des cas), alors 28x est un P/E Shiller décent et le niveau actuel du marché est dans la fourchette. À mon avis, c'est le cas le plus optimiste en termes de valorisation et il nécessite une interprétation généreuse de nombreuses variables.

Je pense que nous avons encore du bois à couper à la baisse. Je déteste mettre des chiffres sur ces choses, mais si je devais le faire, je proposerais 3232 sur le S&P 500 comme objectif initial.

Prendre un peu de recul...

Depuis longtemps, je m'attends à ce que la Fed se retire et cesse de relever les taux de manière aussi persistante. Pour tout vous dire, j'ai été enregistré comme ayant dit que la Fed allait resserrer ses taux une ou deux fois, puis s'arrêter. Pour ma défense, mon opinion sur la fonction de réaction de la Fed était basée sur mes attentes quant à ce que le marché ferait lorsque la Fed commencerait à resserrer ses taux. Ce n'est pas que je pensais que la Fed ne pouvait pas supporter des taux d'intérêt de 1 % ; c'est que je pensais que la Fed ne pouvait pas supporter une baisse négligente des marchés d'actions et d'obligations (surtout lorsque ses modèles lui disent que l'inflation va se retourner d'elle-même vers 2,5 %). Et, jusqu'à présent, le déclin des marchés boursiers et obligataires a été très ordinaire, bien que les signes d'illiquidité se soient multipliés sur le marché obligataire et que j'aie mentionné, il y a quelques semaines, la baisse inquiétante et régulière de l'intérêt ouvert pour le pétrole brut.

Eh bien, maintenant, nous commençons à être négligents. La baisse des actions la semaine dernière s'est produite sur des volumes en hausse. Les rendements des TIPS à dix ans ont augmenté de 110 points de base au cours du mois dernier. Et certains ont peut-être remarqué que le marché britannique des gilts s'est tellement dégradé (+120 points de base en une semaine et +250 points de base depuis la mi-août) que la Banque d'Angleterre a été obligée d'intervenir pour acheter et soutenir le marché, de peur que les fonds de pension - qui avaient utilisé des rendements faibles pour obtenir des rendements plus élevés - ne commencent à s'effondrer.

Je ne sais pas si la Fed attendra que la situation se dégrade réellement avant de ralentir ses hausses de taux, mais je ne serais pas surpris qu'elle tienne un discours apaisant jusqu'à ce que les marchés commencent à se calmer. Mais l'essentiel reste le même, même si la ligne n'est pas tracée là où je pensais qu'elle le serait : le face-à-face final a toujours été voué à se situer au niveau de la question de savoir si la Fed peut vraiment supporter les effets d'un bilan en baisse et d'une liquidité du marché en baisse afin de maîtriser l'inflation. Je pense qu'un chômage à 3% ou 4% ou même 5% les laissera indifférents. La volatilité du marché qui menace le libre fonctionnement des marchés, cependant, est quelque chose qui menace l'une des principales responsabilités de la Fed et c'est en fait quelque chose qu'ils ont des outils efficaces pour traiter. (Le problème a toujours été qu'ils sont tombés amoureux de ces outils, et se sont dit que s'ils étaient capables de laisser le marché baisser doucement, pourquoi laisser le marché baisser tout court).

Nous ne sommes pas sur le point de replonger dans une inflation de 2 %, mais nous approchons peut-être de la fin de l'action vigoureuse de la Fed. Pour être sûr... j'ai déjà pensé cela auparavant.

Divulgation : Ma société et/ou les fonds et comptes que nous gérons ont des positions dans des obligations indexées sur l'inflation et divers produits à terme et ETF sur les matières premières et les produits financiers, qui peuvent être mentionnés de temps en temps dans cette colonne.