- Walt Disney devrait publier ses résultats pour le troisième trimestre mercredi après la clôture du marché

- Les perspectives à long terme de l'action semblent prometteuses

- Techniquement, l'action teste actuellement un plancher à long terme.

Walt Disney (NYSE :DIS) s'apprête à publier ses résultats du troisième trimestre fiscal juste après la clôture du marché, demain 9 août. En mai dernier, le géant de Burbank, en Californie, a attiré l'attention du marché en publiant un bénéfice par action inférieur aux attentes. Alors que le chiffre d'affaires était conforme aux prévisions, le cours de l'action a quelque peu dégringolé, chutant de près de 10 %.

Aujourd'hui, les choses se sont un peu calmées, et même si les prévisions ont été ajustées depuis le dernier rapport trimestriel, nous sommes toujours curieux de voir si la maison de Mickey a des surprises dans sa manche cette fois-ci. Selon InvestingPro, le bénéfice par action (BPA) pourrait se situer aux alentours de 0,99 $ pour le trimestre, les prévisions de recettes s'établissant à environ 22,53 milliards de dollars.

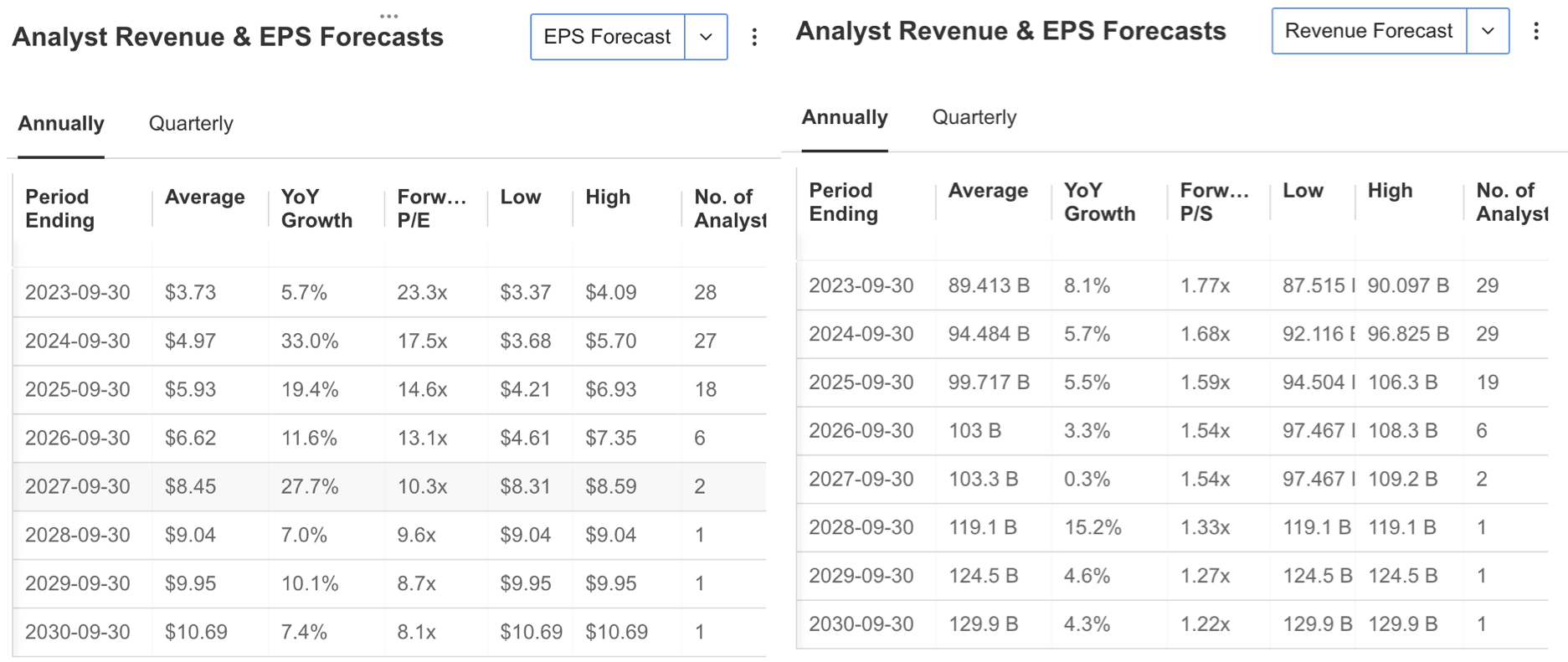

Voici la surprise : ces mêmes analystes qui avaient précédemment des attentes plus élevées ont maintenant abaissé leur BPA de 1,44 $ et ramené les estimations de revenus de 22,97 milliards de dollars. Source : InvestingPro

Source : InvestingPro

Les prévisions pour le reste de l'année suggèrent que Disney pourrait atteindre un HBK moyen de 3,73 et un ratio cours/bénéfice de 23,3X d'ici la fin de l'année. Les prévisions de recettes pour la fin de l'année sont estimées à 89,41 milliards de dollars, soit une hausse de 8 %. À plus long terme, les recettes de Disney devraient atteindre 100 milliards de dollars d'ici 2026. Le bénéfice par action attendu est en moyenne de 5 dollars, avec une augmentation de 33 % d'ici la fin de l'année prochaine. Source : InvestingPro

Source : InvestingPro

Les prouesses de Disney : Une plongée en profondeur dans les principaux ratios financiers

Avec une capitalisation boursière de près de 158 milliards de dollars, Walt Disney est la pierre angulaire de l'industrie du divertissement, faisant des vagues dans deux secteurs distincts. Au-delà de ses célèbres parcs d'attractions et de ses ventes de produits, l'influence de Disney s'étend au domaine des médias, englobant les plateformes numériques et l'industrie cinématographique. Sous la bannière de Disney Plus, ses efforts en matière de plateformes numériques sont remarquables, tandis que ses prouesses cinématographiques sont mises en évidence par des studios de premier plan comme Walt Disney Pictures, Marvel Studios et Lucasfilm.

Cette stature estimée dans le secteur suscite une attention considérable de la part des investisseurs institutionnels, les grandes entreprises ayant récemment souligné leur confiance en Disney en augmentant l'exposition aux actions DIS au sein de leurs portefeuilles. Il convient de noter que les fonds spéculatifs et les investisseurs institutionnels affichent leur confiance en Disney dans une perspective à long terme, puisqu'ils contrôlent plus de 60 % des actions DIS. Ce facteur pourrait potentiellement encourager les investisseurs individuels à percevoir la récente tendance baissière de l'action DIS comme une opportunité d'achat prometteuse.

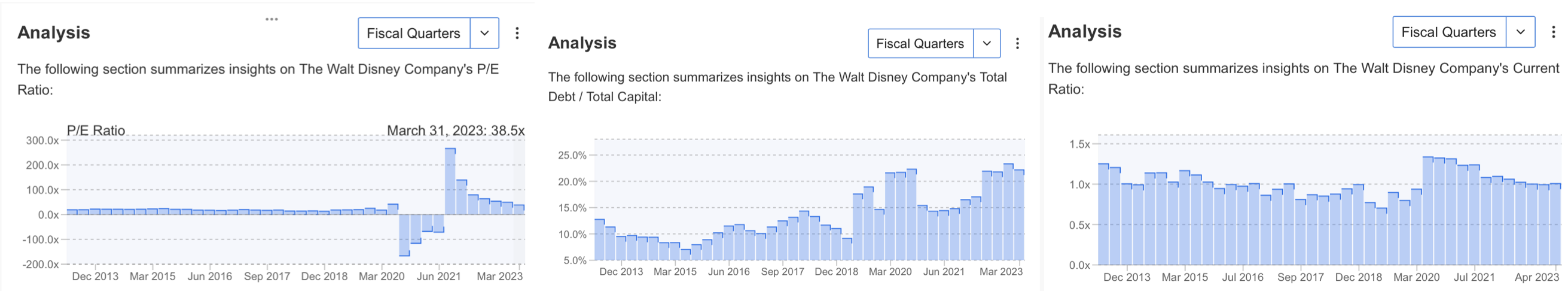

Examinons à présent quelques ratios essentiels concernant la société, dans la perspective de l'annonce imminente des bénéfices cette semaine. Tout d'abord, le ratio cours/bénéfice (P/E) de 38,5x montre qu'en dépit d'une baisse notable au cours des deux dernières années, l'action reste positionnée à un niveau élevé. Avec un ratio dette totale/capital stable de 22 %, la stabilité financière de Disney est évidente, reflétant les moyennes du secteur et indiquant un risque financier relativement faible. Notamment, le ratio actuel de Disney est de 1, ce qui suggère sa capacité à faire face efficacement à ses obligations à court terme.

Source : InvestingPro

Source : InvestingPro

Par conséquent, la trajectoire ascendante constante des bénéfices par action est favorable à l'entreprise, ce qui renforce son attrait pour les investisseurs qui recherchent des engagements à long terme. L'attrait supplémentaire que représente le versement régulier de dividendes renforce l'attrait de l'action, en particulier pour ceux qui ont un horizon d'investissement à long terme. L'évaluation complète de la société réalisée par InvestingPro s'aligne sur ce sentiment, en identifiant un autre aspect encourageant : la société maintient un faible ratio F/K, malgré la récente augmentation des bénéfices à court terme.

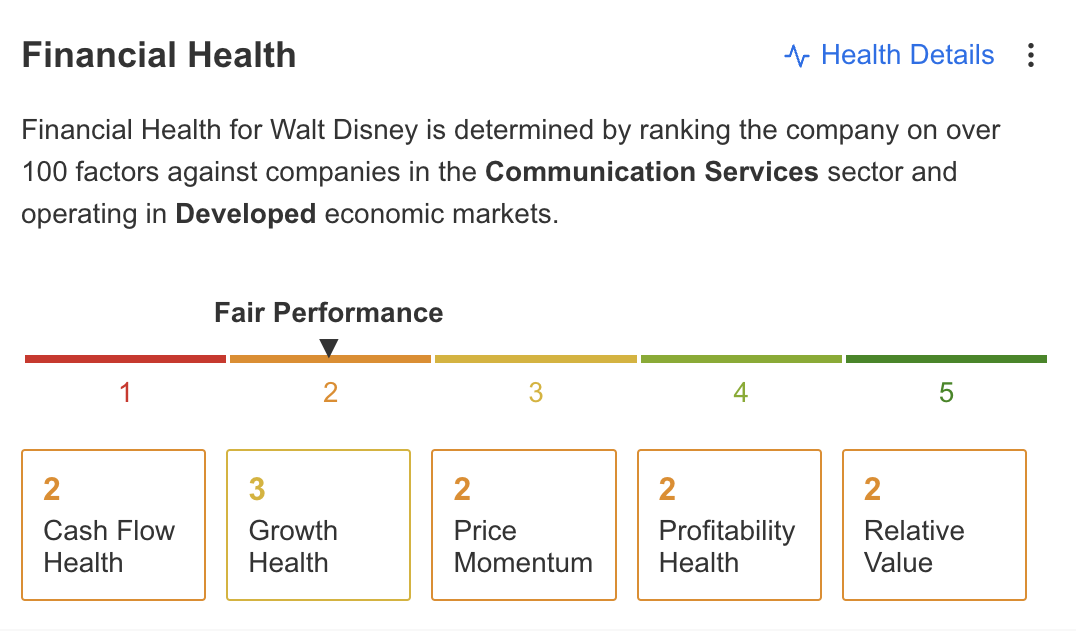

L'analyse des données actuelles disponibles sur la plateforme InvestingPro montre que la santé financière de Disney est inférieure à la moyenne. Alors que la croissance de l'entreprise se situe à des niveaux médians, des aspects tels que la rentabilité, le cash-flow, la valeur relative et la dynamique des prix requièrent une attention et une amélioration. En conséquence, les perspectives valident les révisions à la baisse des attentes à court terme des analystes pour l'entreprise.

Source : InvestingPro

Source : InvestingPro

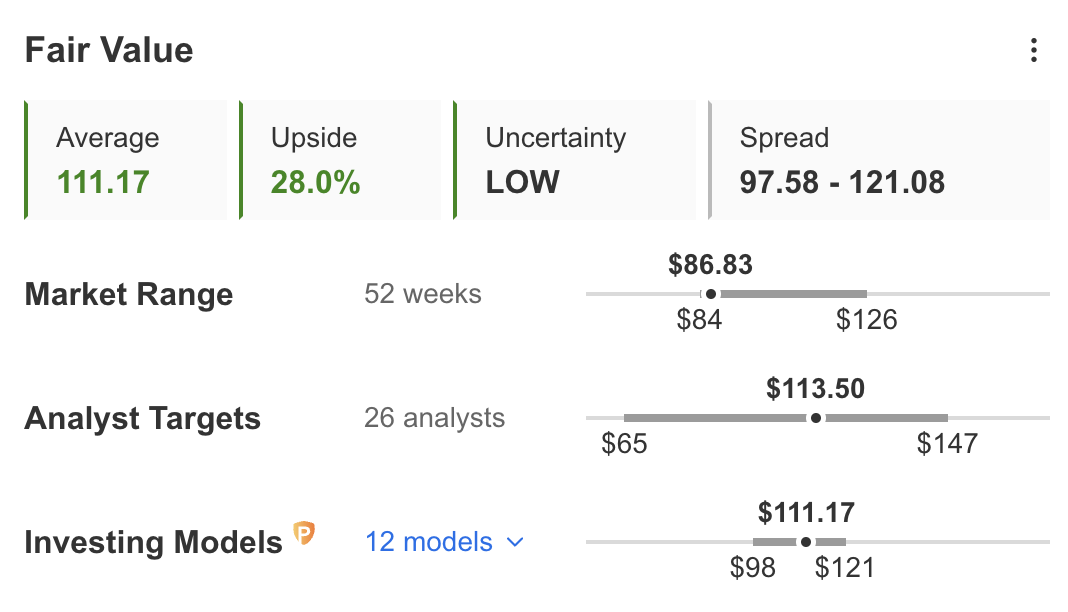

Bien que la santé financière de l'entreprise soit inférieure à la moyenne, les perspectives du cours de l'action semblent prometteuses. En effet, selon les calculs d'InvestingPro basés sur 12 modèles financiers, la juste valeur de l'action est aujourd'hui de 111$. Les analystes ont des attentes similaires, leurs objectifs se situant autour de 113 dollars.

Il est intéressant de noter que ces estimations indiquent que l'action DIS se négocie actuellement avec une décote d'environ 28 % par rapport à son prix actuel. Cela suggère que l'action pourrait être sous-évaluée sur la base de ces évaluations.

Source : InvestingPro

Source : InvestingPro

Un autre critère frappant concernant l'action DIS est que son bêta est de 1,28. Ce ratio signifie que l'action réagit plus fortement que la tendance générale du marché. Par conséquent, on peut s'attendre à ce que l'action DIS, qui a un bêta supérieur à 1 par rapport aux fluctuations de prix possibles, évolue de manière plus volatile.

Source : InvestingPro

Source : InvestingPro

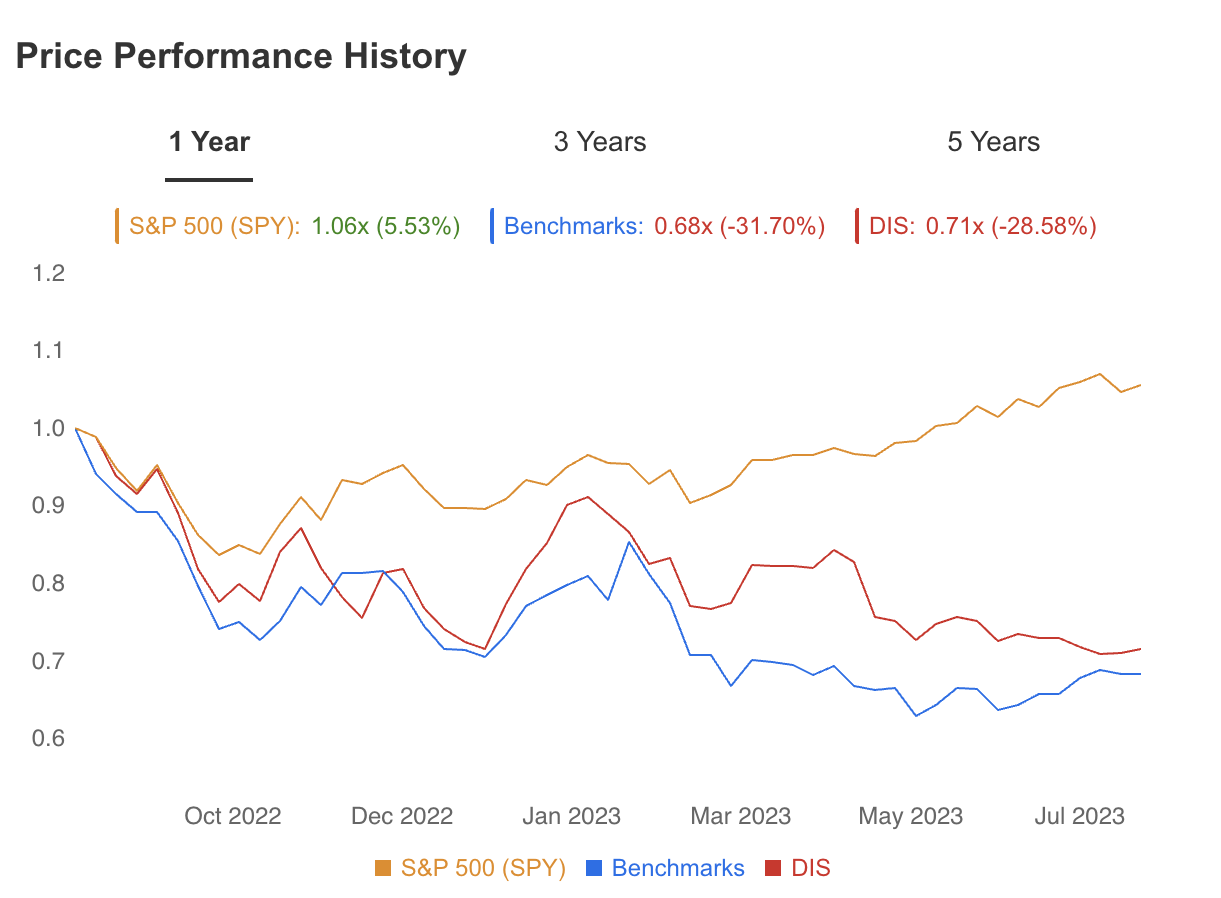

Si l'on examine l'évolution du cours de l'action au cours de l'année écoulée, on constate une baisse légèrement supérieure à la moyenne du secteur, mais inférieure au site S&P 500 pour cette période. Une analyse plus détaillée de l'évolution du cours de DIS révèle que si la tendance négative s'est maintenue tout au long de l'année 2023, le rythme de la baisse s'atténue, laissant apparaître un léger mouvement latéral.

Disney : Vue technique

Au cours des deux dernières années, l'action DIS a connu une tendance baissière constante. Malgré quelques signes de reprise l'année dernière, comme l'indique le graphique hebdomadaire, le renversement de tendance ne s'est pas encore totalement concrétisé. Néanmoins, les perspectives actuelles suggèrent que l'action a atteint un point où elle a historiquement rencontré un intérêt d'achat, formant un fond potentiel.

L'action DIS est actuellement en train de tester son support à long terme à 85 $. Il est intéressant de noter que cette zone a précédemment déclenché une tendance haussière rapide après son dernier test à la clôture de 2022. Toutefois, il convient de noter que ces mouvements haussiers ont eu lieu en réponse à des baisses importantes. Quoi qu'il en soit, la situation actuelle pourrait être considérée comme une opportunité pour les investisseurs d'envisager un retour sur le marché.

L'action DIS est actuellement en train de tester son support à long terme à 85 $. Il est intéressant de noter que cette zone a précédemment déclenché une tendance haussière rapide après son dernier test à la clôture de 2022. Toutefois, il convient de noter que ces mouvements haussiers ont eu lieu en réponse à des baisses importantes. Quoi qu'il en soit, la situation actuelle pourrait être considérée comme une opportunité pour les investisseurs d'envisager un retour sur le marché.

Dans ce contexte, DIS a besoin d'une clôture hebdomadaire supérieure à 95 dollars pour se libérer de sa tendance baissière. Une fois cette étape franchie, l'objectif initial pourrait se situer autour des 113 dollars. Plus loin, les objectifs à moyen et long terme au-delà de ce niveau se situent à 128$, 141$ et 155$.

Il convient également de prêter attention à l'indicateur stochastique RSI sur le graphique hebdomadaire. Positionné dans la zone de survente, il pourrait potentiellement signaler un mouvement haussier au-delà de la barre des 95$.

Conclusion

En résumé, si les perspectives financières conservatrices de Disney peuvent entraîner des obstacles à court terme, les perspectives à long terme semblent prometteuses, notamment grâce à l'intérêt soutenu des investisseurs institutionnels.

Cependant, il est crucial de souligner que bien que les attentes pour le trimestre en cours aient été revues à la baisse, l'annonce prochaine des résultats financiers le 9 août pourrait potentiellement déclencher une tendance à la hausse du cours de l'action.

***

Avertissement : l' auteur ne possède aucune de ces actions. Ce contenu, préparé à des fins purement éducatives, ne peut être considéré comme un conseil en investissement.