Les actions du fabricant de véhicules électriques Rivian Automotive (NASDAQ:RIVN) ont chuté à un rythme si rapide que même les investisseurs les plus fidèles de la société commencent à douter de son avenir.

La startup d'Irving, au Texas, a perdu plus de 120 milliards de dollars en valeur boursière au cours des quatre mois qui ont suivi son entrée en bourse le 10 novembre, dans le cadre de l'une des introductions en bourse les plus importantes et les plus suivies de l'année 2021. Le prix de l'action était de 78 dollars avant son introduction en bourse, mais il a grimpé en flèche pour atteindre 106,75 dollars lors de son lancement. Actuellement, l'action se négocie à 38,05 $, ce qui constitue un revirement choquant par rapport à la frénésie d'achat qui a suivi l'introduction en bourse et qui a fait de Rivian la sixième plus grande introduction en bourse de l'histoire du marché américain.

En novembre, les investisseurs étaient convaincus que Rivian - qui bénéficie du soutien d'Amazon (NASDAQ:AMZN) et de Ford Motor Company (NYSE:F), des sociétés à forte capitalisation qui détiennent respectivement 20 % et 12 % des parts de RIVN - serait l'une des start-ups les plus prometteuses pour défier la domination de Tesla (NASDAQ:TSLA) sur le marché des VE.

Mais à peine quatre mois plus tard, la valorisation de Rivian s'élève à environ 34 milliards de dollars, lorsque le sentiment du marché est devenu négatif sur les valeurs de croissance alors même que les obstacles à la chaîne d'approvisionnement s'accélèrent et que la hausse de l'inflation continue de nuire aux valorisations actuelles des entreprises.

À la clôture de vendredi, à 38,05 $, les actions de Rivian ont chuté de 79 % par rapport à leur sommet record de 179,47 $ atteint le 16 novembre.

La semaine dernière, la dernière preuve des difficultés rencontrées par Rivian pour augmenter sa production est apparue lorsque la société a publié son rapport sur les bénéfices du quatrième trimestre et de l'ensemble de l'année 2021 {{erl-1179312||}. Non seulement la société n'a pas répondu aux attentes de Wall Street, mais elle n'a prévu qu'une modeste augmentation de la production de véhicules pour 2022.

Rivian prévoit désormais de produire 25 000 camions et SUV électriques en 2022, soit seulement la moitié de la production prévue l'année dernière dans le cadre de son roadshow d'introduction en bourse. Dans une lettre aux actionnaires, Rivian a déclaré :

"Dans l'immédiat, nous ne sommes pas à l'abri des problèmes de chaîne d'approvisionnement qui ont défié l'ensemble de l'industrie. Ces problèmes, qui, selon nous, se poursuivront au moins jusqu'en 2022, ont ajouté une couche de complexité à notre montée en puissance de la production."

Réduction des objectifs de prix

Outre les défis liés à l'offre auxquels sont confrontés les constructeurs automobiles à l'échelle de l'industrie, Rivian semble également avoir du mal à augmenter les prix de ses véhicules afin de protéger ses marges. Au début du mois, la société a été contrainte de revenir sur les augmentations de prix de ses premières voitures, le pick-up électrique à batterie R1T et le SUV R1S, après que les clients ont commencé à annuler leurs commandes.

Depuis cette embarrassante volte-face, un grand nombre d'analystes ont réduit leurs objectifs de cours sur l'action. Au moins quatre d'entre eux ont abaissé leurs objectifs de cours ce mois-ci, de 40 % en moyenne, selon les données de Bloomberg. Dans une note aux clients, les analystes de Barclays (LON:BARC) ont radicalement revu à la baisse leur objectif de cours sur le titre le 8 mars dernier :

"Les investisseurs étant de plus en plus préoccupés par la montée en puissance de la production de Rivian, combinée à son incapacité à combattre l'inflation des coûts par des augmentations de prix, nous avons réduit notre objectif de cours de 115 $ à 47 $."

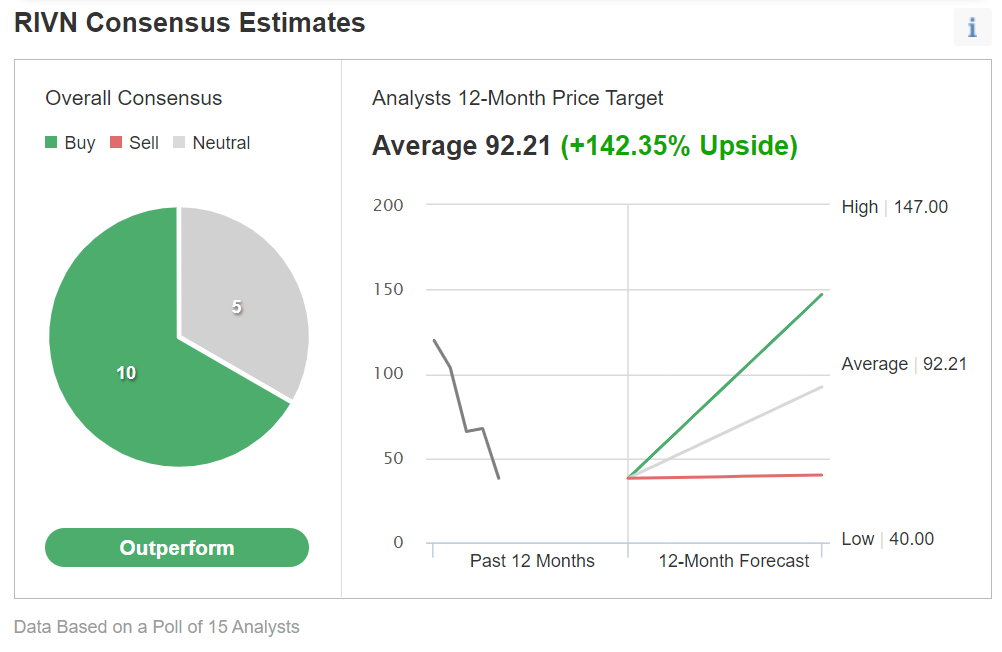

Pourtant, l'objectif de cours moyen à 12 mois des analystes sur Rivian est assez élevé. Parmi les 15 analystes interrogés par Investing.com, il est d'environ 92 $.

Graphique : Investing.com

En effet, 10 analystes l'ont évalué comme surperformant, tandis que cinq sont restés neutres.

Une raison possible de cet optimisme : malgré les problèmes actuels, Rivian est toujours considérée comme la startup la mieux placée pour concurrencer Tesla dans le domaine en pleine expansion des VE. La demande de véhicules électriques devrait rester forte, grâce aux subventions gouvernementales visant à promouvoir les technologies propres et à la hausse des prix du pétrole.

Selon de nombreux observateurs, cette évolution va encore s'accentuer dans le contexte du conflit géopolitique actuel, qui a porté le prix de l'essence à un niveau record.

Conclusion : Rivian est-elle désormais une action à fuir ?

Malgré les récents revers, nous continuons de croire que Rivian peut encore être un acteur prospère sur le marché des VE grâce à son avance significative sur le segment des camionnettes à batterie et au soutien d'Amazon, qui a les poches pleines.

Mais les investisseurs doivent également noter que la route sera longue pour l'entreprise, car elle doit maintenant combler le fossé entre les attentes et les fondamentaux. L'augmentation de la production est historiquement la partie la plus risquée du cycle de vie d'une entreprise, et Rivian a de nombreuses années devant elle avant de pouvoir atteindre les objectifs appropriés. À titre de comparaison, Tesla a mis dix ans à se développer et à réaliser sa première année complète de bénéfices.

Quelle action devriez-vous acheter lors de votre prochain investissement ?

Avec des valorisations qui montent en flèche en 2024, de nombreux investisseurs sont mal à l'aise à l'idée de placer davantage d'argent dans les actions. Vous ne savez pas où investir ? Accédez à nos portefeuilles éprouvés et découvrez des opportunités à fort potentiel.

Rien qu'en 2024, l'IA de ProPicks AI a identifié 2 actions qui ont fait un bond de plus de 150 %, 4 autres actions qui ont fait un bond de plus de 30 % et 3 autres qui ont fait un bond de plus de 25 %. Il s'agit là d'un palmarès impressionnant.

Avec des portefeuilles orientés sur les actions du Dow Jones, les actions du S&P, les actions technologiques et les actions de moyenne capitalisation, vous pouvez explorer diverses stratégies en fonction de vos objectifs et préférences.