Publié à l'origine sur la Bourse au quotidien.fr

Frappée par une enquête autour des conditions de travail de ses salariés colombiens, la société Teleperformance (EPA:TEPRF) a vu sa valorisation boursière chuter de plus de 30 % en une journée le 10 novembre 2022. Alors que certains observateurs craignaient une descente aux enfers à la Orpea, le groupe a su reprendre son destin en main…

Depuis le début de l’année 2024, c’est un peu la soupe à la grimace pour de nombreuses valeurs françaises.

Bon nombre d’entre elles affichent des performances plus que moyennes, comme LVMH (EPA:LVMH) (-7 %), STMicroelectronics (EPA:STMPA) (-7 %) ou encore Stellantis (-8 %)…

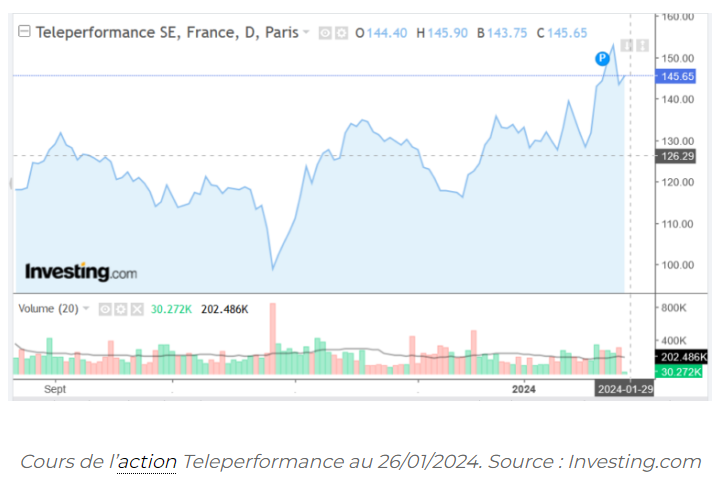

Pour d’autres comme Teleperformance, les chiffres sont spectaculaires : avec 16 % de hausse entre le 1er et le 24 janvier, le spécialiste des centres d’appel a tout simplement signé la plus forte progression du CAC 40 sur cette période.

Un rattrapage technique plus qu’honorable, après une chute du titre de plus de 46 % en l’espace de trois ans, sur fond de problèmes sociétaux en Colombie et de grandes incertitudes autour de la place de l’intelligence artificielle dans le groupe.

Les investisseurs estimaient que le spécialiste des centres d’appel allait être broyé par l’IA… Rien n’est moins sûr, dans la mesure où, par le passé, l’entreprise a prouvé à maintes reprises qu’elle pouvait se réinventer et trouver de nouvelles voies de croissance.

Une acquisition qui va dans le bon sens

Le leader mondial de la gestion externalisée de la relation client a plus d’un tour dans son sac, avec notamment le rachat de Majorel, donnant naissance à un groupe de 10 à 11 Mds€ de revenus dans les services aux entreprises en solutions digitales, avec une forte présence dans toutes les grandes économies du monde.

Le centre d’appels luxembourgeois est une réelle pépite, dans la mesure où ce rachat va permettre d’intégrer les investissements faits par Majorel dans les services numériques au sein de l’offre d’intelligence artificielle développée en interne par Teleperformance.

Du « win-win » me disait un spécialiste du secteur avec qui je conversais le week-end dernier sur BFM Business, avant mon passage dans l’émission de Marc Fiorentino C’est votre argent .

Il est permis de viser au titre de 2024 un chiffre d’affaires proche des 11 Mds€, soit une progression en organique de l’ordre de 4,5 %. La société reste extrêmement rentable, quels que soient les soldes intermédiaires analysés.

Ainsi, d’après les premières simulations, la marge d’Ebitda pourrait être comprise entre 20 % et 22 %. Même dynamique autour de la marge opérationnelle courante entre 15 % et 16 % ou encore de la marge nette attendue entre 9 % et 10 %.

Suite à la récente acquisition de Majorel, la situation financière peut paraître tendue, avec par exemple un gearing, c’est-à-dire un ratio endettement net sur fonds propres nettement supérieur à 100 %, mais compte tenu de la très forte rentabilité d’exploitation évoquée plus haut, la dette nette est inférieure à deux fois l’Ebitda, ce qui est plutôt une excellente nouvelle.

Le dossier semble vraiment attractif aux cours actuels et le rattrapage est selon moi loin d’être terminé.

On est tout de même en présence d’une valeur qui se paye seulement sur un PER de 10 ou encore sur une VE/ROC (valeur d’entreprise/résultat opérationnel courant) de 9. Cela reste extrêmement faible, et il ne me paraît pas illogique de viser encore une progression d’au moins 20 % sur le titre et un cours cible autour des 185 €.