Le groupe coopératif sucrier français Tereos a publié, il y a quelques heures, ses résultats annuels pour son exercice décalé 2021/2022 (clôturé fin mars). Si les chiffres sont plutôt bons, la dette reste un point d'attention pour le deuxième producteur mondial de sucre en volume.

La solide dynamique commerciale, les prix de l’éthanol, du sucre et les activités amidonnières expliquent la hausse de 18% (en glissement annuel) du chiffre d’affaires à 5,09 milliards d’euros, indique Tereos dans un communiqué.

Le résultat brut d’exploitation (Ebitda) suit la tendance haussière et bondit de 47% à 682 millions d’euros au 31 mars 2022. En corollaire, l’entreprise agro-industrielle, qui dispose d’un savoir-faire reconnu dans la transformation de la betterave, de la canne à sucre et des céréales, a atteint son objectif de réaliser un Ebitda compris entre 600 et 700 millions d’euros avec six mois d’avance.

Cessions d’actifs non stratégiques

Sur le plan de la dette, les actifs non stratégiques (activités en Chine, au Mozambique…), qui constituaient des foyers de perte selon la direction, ont été cédés. Le produit tiré de ces ventes a participé à la réduction de l’endettement qui atteignait 2,387 milliards d’euros fin mars 2022 (contre 2,53 milliards fin 2021). "C’est encore trop élevé et le groupe entend la réduire plus avant", a indiqué la direction. Celle-ci rappelle au passage que les opérations de refinancement réalisées au cours de l’exercice écoulé ont permis au groupe d’améliorer ses conditions de financement.

L'Ukraine en trouble-fête

La situation en Ukraine joue toutefois les troubles-fêtes. Si les activités commerciales sont faiblement impactées (volumes limités exportés vers les zones géographiques concernées), Tereos le ressent essentiellement au niveau de ses coûts de production (coûts de céréales, des intrants et de l’énergie). Cette forte hausse des prix des matières premières et de l’énergie conduit mécaniquement à une augmentation du besoin en fonds de roulement qui impactera le niveau de dette nette, avertit le groupe sucrier. En conséquence, la dette nette du groupe à fin mars 2023 est anticipée en hausse par rapport à fin mars 2022…

Pour autant, cette hausse devrait être temporaire, Tereos maintenant ses objectifs à horizon 2024, plus particulièrement celui d’atteindre un endettement net inférieur à 2 milliards d’euros.

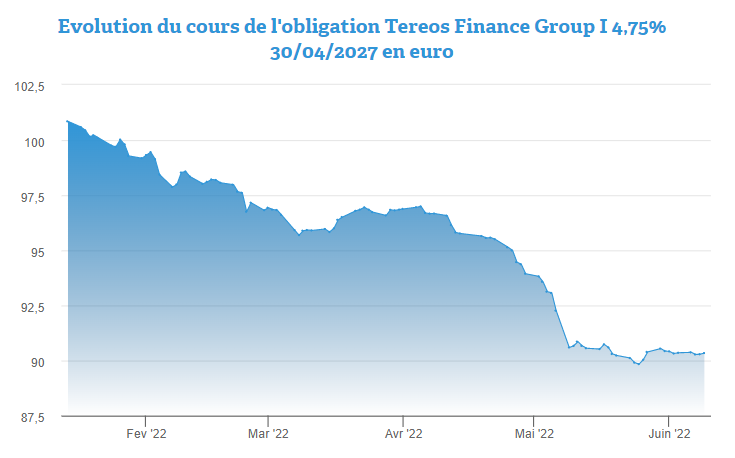

Du côté des créanciers, la prudence est de rigueur. Pour accepter de prêter leur argent au groupe sucrier pour cinq ans, ils exigent une rémunération avoisinant 7,16%, si l’on se réfère aux prix des obligations sur le marché secondaire. La souche 4,75% 30 avril 2027 est en effet disponible à 90,34%. Du haut rendement, mais les investisseurs doivent aussi composer un rating "B+" (High yield) pour cet emprunt libellé par coupures de 100.000 euros.