- Le dernier rapport sur les résultats de Tesla fait douter que le fabricant de véhicules électriques soit immunisé contre les vents contraires macroéconomiques.

- Les actions ont chuté de 30 % ce mois-ci en raison de signes indiquant que l'entreprise subit une pression sur ses marges.

- Le fabricant de VE aura probablement du mal à sortir de sa mauvaise passe à court terme.

Pour les amateurs de Tesla (NASDAQ :TSLA), il ne semble pas y avoir beaucoup de raisons de s'inquiéter dans le dernier rapport de la société. Le plus grand fabricant de véhicules électriques au monde continue d'afficher une croissance et des marges dont les constructeurs automobiles traditionnels ne peuvent que rêver.

Cependant, les observateurs de Tesla ont vu plus de déception que d'excitation hier, notamment dans les commentaires du PDG Elon Musk lors de sa conférence téléphonique.

Bien que le chiffre d'affaires du troisième trimestre ait bondi de 56 % pour atteindre 21,5 milliards de dollars, la société de VE a manqué l'estimation moyenne des analystes, qui était de 22,5 milliards de dollars.

Certains signes montrent également que le coût croissant de l'activité a commencé à se faire sentir dans la marge brute de l'entreprise, qui s'est réduite à 27,9 % au cours du trimestre, ce qui est inférieur à l'estimation moyenne des analystes (28,4 %).

Au-delà de ces chiffres, le fabricant des berlines Model S et 3 et des SUV Model X et Y n'a pas non plus réussi à convaincre les analystes qu'il reste à l'abri de la faiblesse de la demande dans un environnement où les taux d'intérêt sont en hausse et où une récession mondiale menace.

Musk a déclaré aux analystes que, même s'il se réjouissait d'une "fin d'année épique", les ralentissements en Chine et en Europe ont affecté les commandes. Le PDG a ajouté que "la demande est un peu plus difficile qu'elle ne le serait autrement".

L'incertitude de la demande

L'incertitude concernant les perspectives de la demande, combinée à la mauvaise gestion par Musk de l'accord avec Twitter (NYSE :TWTR), pèse sur les actions Tesla. Elles ont perdu environ un tiers de leur valeur au cours du mois dernier.

Après les résultats et la conférence téléphonique de Musk, les analystes étaient également divisés sur les perspectives à court terme de l'entreprise.

Tout en réitérant sa surpondération de l'action, Morgan Stanley a déclaré que Tesla avait réalisé "un trimestre très solide" et qu'un manque à gagner était attendu, car l'entreprise doit faire face à des pressions inflationnistes .

Toni Sacconaghi, analyste principal de recherche chez Bernstein, qui a attribué une note inférieure à Tesla, a déclaré qu'il n'avait pas obtenu beaucoup de clarté lors de la conférence téléphonique de la société. Sa note aux clients dit :

"Les réponses à de nombreuses questions lors de la conférence téléphonique sur les résultats ont été brusques et presque dédaigneuses, le PDG Musk faisant au contraire à plusieurs reprises des pronostics très audacieux sur l'avenir et les capacités de Tesla."

M. Sacconaghi a fixé son objectif de cours à 12 mois à 150 dollars pour Tesla, ce qui implique une baisse de près de 30 % par rapport à la clôture de mercredi, à 222,04 dollars. Sa note ajoute :

"Les délais d'exécution pour les voitures ont considérablement diminué, en particulier en Chine, et nous nous inquiétons de la faiblesse des dépenses de consommation et de la concurrence supplémentaire. Nous pensons que le carnet de commandes de Tesla a diminué au cours du trimestre, ce qui indique que les commandes sont en retard sur les taux de production actuels."

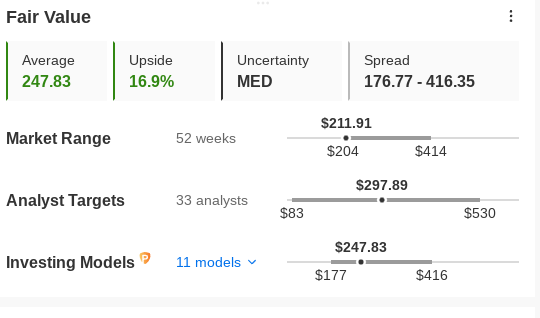

Les modèles d'InvestingPro, qui évaluent les entreprises sur la base de multiples P/E ou P/S ou de valeurs terminales, indiquent que Tesla se négocie à un niveau proche de sa juste valeur, et qu'il existe un certain potentiel de hausse après la forte baisse de son action au cours du mois dernier. La juste valeur moyenne du fabricant de VE est de 247,83 $, ce qui implique un potentiel de hausse de 17 %.

Source : Investing.com

Conclusion : Faut-il acheter l'action Tesla ?

Tesla aura probablement du mal à rompre le cycle baissier actuel après son rapport sur les résultats du troisième trimestre. Bien qu'ils ne soient pas entièrement terribles, les derniers chiffres ont remis en question l'hypothèse selon laquelle la société est à l'abri des vents contraires macroéconomiques. Dans cet environnement, rester sur la touche et attendre un meilleur point d'entrée semble être la meilleure option.

Divulgation: Au moment de la rédaction, l'auteur ne possédait aucune des actions mentionnées dans ce rapport. Les opinions exprimées dans cet article sont uniquement celles de l'auteur et ne doivent pas être considérées comme des conseils d'investissement.