- Les valeurs des puces électroniques sont confrontées à une forte baisse dans un contexte de ralentissement de la demande et de rivalité croissante entre les États-Unis et la Chine.

- L'indice Philadelphia Semiconductor (SOX) a perdu environ 36 % depuis le début de l'année.

- Texas Instruments est l'un des paris les plus sûrs pour profiter de cette faiblesse.

L'élément le plus important à retenir pour le marché des semi-conducteurs au cours de la dernière saison des résultats est peut-être que l'effondrement généralisé de la demande qui avait été prévu s'est finalement matérialisé. Par conséquent, un rebond pourrait prendre plus de temps que ce que certains analystes avaient prévu.

En fait, leralentissement des ventes d'ordinateurs personnels et de smartphones est beaucoup plus profond que prévu, tandis que lesmarchés des puces utilisées dans les centres de données, les voitures et d'autres applications suscitent de plus en plus d'inquiétudes .

En outre, le gouvernement américain sévit encore plus durement contre la technologie des semi-conducteurs vendue aux entreprises chinoises, avec de nouvelles règles annoncées le mois dernier qui étendent les contrôles à l'exportation précédents.

Avec ces nouvelles restrictions et les éventuelles représailles de la Chine, les fabricants de puces ont été entraînés dans ce bras de fer géopolitique sans fin.

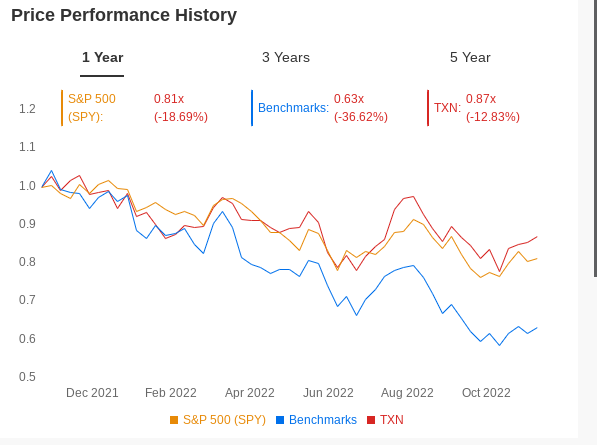

L'impact de ces multiples chocs a été assez dévastateur pour les valeurs des puces. En date de mardi matin, le Philadelphia Semiconductor Index (SOX) a perdu environ 36 % depuis le début de l'année, soit près du double de la baisse du S&P 500.

Avec un multiple actuel d'environ 14 fois les bénéfices futurs pour le SOX, certains affirment que le secteur pourrait être sur le point de toucher le fond. Mais la vague de mauvaises nouvelles ne semble pas encore terminée.

Samsung Electronics, le plus grand fabricant de puces mémoire au monde, et le fabricant de processeurs pour PC Advanced Micro Devices (NASDAQ :AMD) ont publié des résultats qui laissent entrevoir un ralentissement plus profond que prévu .

Le mois dernier, Intel Corporation (NASDAQ :INTC) a également annoncé à ses investisseurs qu'elle réduisait ses coûts, le plus grand fabricant de puces des États-Unis constatant une baisse persistante de la demande d'ordinateurs. Son directeur général, Pat Gelsinger, a déclaré qu'il serait "trop présomptueux" de prédire que le marché des puces informatiques atteindra son niveau le plus bas.

Dans cet environnement incertain pour les actions de puces, il est assez difficile de choisir un candidat à l'achat sur le creux de la vague, en particulier lorsque nous ne savons toujours pas à quel point un effondrement de la demande pourrait être profond et généralisé si l'économie entre en récession. Néanmoins, mettre tous les acteurs du secteur dans le même sac n'est pas une bonne idée, à mon avis.

Pourquoi Texas Instruments devrait continuer à dominer l'industrie

Parmi les plus grands fabricants de puces, je trouve que Texas Instruments Incorporated (NASDAQ :TXN) est l'un des paris les plus sûrs pour profiter de cette faiblesse. Le plus grand fabricant de puces de traitement analogiques et embarquées, qui entrent dans la composition de produits aussi variés que des équipements d'usine et du matériel spatial, possède un portefeuille de produits très diversifié, ce qui rend la société plus résistante que ses pairs en cas de ralentissement de l'ensemble du secteur.

C'est la principale raison pour laquelle son action a surpassé celle de ses pairs dans cette période de ralentissement, en ne chutant que de 14 % cette année.

Source : InvestingPro

Les puces de TXN nécessitent généralement une production moins avancée que les processeurs Intel ou d'autres produits numériques. Cette concentration a permis à la société de libérer de l'espace dans son bilan pour consacrer des liquidités aux dividendes et aux rachats d'actions.

Susquehanna, dans une note récente, a déclaré que l'action TXN est une excellente action de puce à garder dans un portefeuille à long terme en raison de son avantage concurrentiel durable, qui a été gagné par l'échelle, et qui l'emporte largement sur les défis à court terme. La note dit :

"Cet avantage d'échelle permet de fournir une ampleur inégalée de produits analogiques (un catalogue de 100 000 pièces), un service complet et un soutien aux ventes, ainsi que des prouesses de fabrication."

En raison de la forte présence de TXN aux États-Unis, la société basée à Dallas sera moins affectée par la rivalité croissante entre les États-Unis et la Chine que ses pairs.

Dans une note récente, Barclays a relevé les actions de Texas Instruments de sous-pondération à pondération égale, affirmant que la société devrait bénéficier de la loi CHIPS de Biden qui vise à stimuler la fabrication de semi-conducteurs aux États-Unis.

Mais le plus grand attrait pour les investisseurs à long terme est le programme de dividendes de la société, qui a augmenté chaque année au cours des 19 dernières années. En septembre, la société a autorisé 15 milliards de dollars de nouveaux rachats d'actions et a augmenté son dividende trimestriel de 8 %, à 1,24 dollar par action.

Grâce à son solide programme de rachat d'actions, TXN a réduit ses actions en circulation de 47 % depuis la fin de 2004. Avec son ratio de distribution d'environ 50 %, T.I. est dans une position confortable pour continuer à augmenter son dividende à l'avenir.

Conclusion

Ce n'est pas le bon moment pour être haussier sur les sociétés de semi-conducteurs, car le secteur est confronté à de multiples vents contraires qui affecteront probablement les perspectives de ventes futures.

Mais TXN possède un portefeuille de produits diversifié qui devrait résister à toute récession mieux que ses pairs. En outre, son orientation vers les États-Unis et son solide programme de retour sur capital font que son action est bien placée pour traverser cette tempête et rebondir fortement lorsque l'environnement deviendra plus favorable pour l'industrie.

Divulgation : Au moment de la rédaction de cet article, l'auteur ne détenait pas de position sur les actions mentionnées dans cet article. Les opinions exprimées dans cet article sont uniquement celles de l'auteur et ne doivent pas être considérées comme des conseils d'investissement.

Quelle action devriez-vous acheter lors de votre prochain investissement ?

Avec des valorisations qui montent en flèche en 2024, de nombreux investisseurs sont mal à l'aise à l'idée de placer davantage d'argent dans les actions. Vous ne savez pas où investir ? Accédez à nos portefeuilles éprouvés et découvrez des opportunités à fort potentiel.

Rien qu'en 2024, l'IA de ProPicks AI a identifié 2 actions qui ont fait un bond de plus de 150 %, 4 autres actions qui ont fait un bond de plus de 30 % et 3 autres qui ont fait un bond de plus de 25 %. Il s'agit là d'un palmarès impressionnant.

Avec des portefeuilles orientés sur les actions du Dow Jones, les actions du S&P, les actions technologiques et les actions de moyenne capitalisation, vous pouvez explorer diverses stratégies en fonction de vos objectifs et préférences.