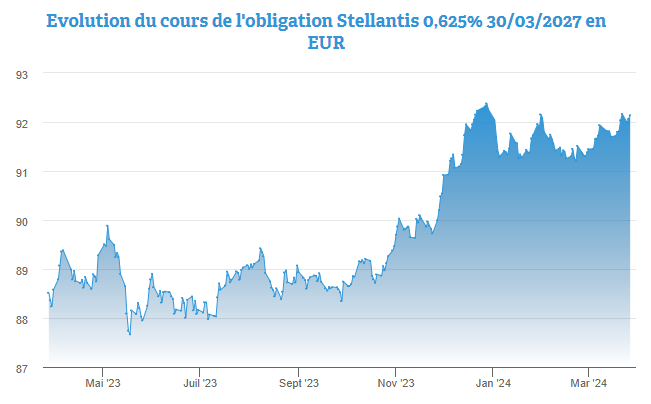

Le coupon de l’emprunt du constructeur automobile Stellantis d’une durée résiduelle de trois ans sera détaché ce 30 mars. Les intérêts courus à débourser en cas d’achat sur le marché secondaire en seront réduits d’autant.

Toutefois, cet aspect doit être relativisé, eu égard au niveau peu élevé du coupon. En effet, le véritable attrait de cet emprunt réside sans doute dans la combinaison d'un coupon peu élevé et d'un prix nettement inférieur au pair. Ceci rend l'obligation Stellantis d’une échéance égale au 30 mars 2027 et d’un coupon de 0,625% fiscalement attractive pour l’investisseur résident belge.

Fiscalement attractive

En effet, le rendement est pour rappel composé de deux parties distinctes, soumises à des régimes fiscaux différents. On a d’un côté, le montant du coupon, au taux de taxation de 30%, et de l'autre, la plus ou moins-value entre le prix d’achat et le prix de remboursement, bien souvent exemptée d’impôt. Notez que les fiches obligataires publiées sur Oblis mentionnent pour les résidents belges, le poids de l’impôt sur le rendement d’une obligation, au travers du champ T.I.E (taux d’imposition effectif). Plus ce taux est faible, plus l’emprunt est fiscalement attractif.

S&P un cran plus haut

La coupure est de 100.000 euros pour un rating « Baa1 » chez Moody’s et « BBB+ » chez Standard & Poor’s Global (S&P), dans la catégorie « Investment grade ». La perspective associée à ces ratings est « stable ».

Le rating chez S&P (de Stellantis) était encore de « BBB » (Investment grade) à la fin de l’année dernière. Mais, le 21 décembre, l’agence de notation a relevé d’un cran la cote attribuée au constructeur automobile propriétaire des marques Jeep ou encore Peugeot (EPA:PEUP). Motif invoqué par S&P : la perspective de voir l’entreprise surperformer ses pairs en termes de marges et de trésorerie, malgré des conditions de marché automobiles plus faibles. Standard & Poor’s soulignait également la capacité de Stellantis à élargir sa gamme de véhicules électriques à batteries.

Des résultats annuels record

En publiant ses résultats annuels le 15 février dernier, Stellantis a en quelque sorte donné raison à Standard & Poor’s. L’exercice 2023 se solde par un chiffre d’affaires, un bénéfice net et une génération de trésorerie à des niveaux record, selon le communiqué de presse publié à cette occasion. Le groupe a vendu 6,2 millions de véhicules (+7% sur un an). Les ventes mondiales de véhicules électriques ont progressé de 21% d’une année à l’autre.

Le groupe se déclarait optimiste pour 2024 confirmant, notamment, son engagement d’atteindre une marge opérationnelle courante minimum à deux chiffres cette année.

Abarth, Alfa-Romeo, Peugeot, Fiat, Jeep, Maserati…

Riche de 14 marques automobiles emblématiques et de 2 marques dédiées à la mobilité, Stellantis a des activités industrielles dans plus de 30 pays et des clients répartis sur plus de 130 marchés. Le groupe est coté sur le New York Stock Exchange, Euronext Milan, mais également sur Euronext Paris. Sa capitalisation boursière avoisine 84 milliards d’euros à Paris.