- L'augmentation de l'efficacité d'Uber fait grimper le cours des actions, mais la viabilité à long terme est remise en question.

- Perspectives positives pour les bénéfices futurs d'Uber, prévoyant une croissance significative du BPA d'ici 2024.

- L'accent est mis sur les véhicules autonomes et les investissements dans l'IA, qui pourraient changer la donne pour la rentabilité d'Uber.

Peu d'entreprises à Wall Street ont été en mesure d'appréhender le fossé de cette année mieux que le géant du covoiturage Uber Technologies (NYSE :UBER ).

D'une part, la société basée à San Francisco a largement bénéficié de la résurgence des valeurs technologiques de haut vol, les investisseurs anticipant des conditions financières plus souples dans un avenir proche, favorisant les entreprises qui n'ont pas encore réalisé de bénéfices sur l'ensemble de l'année.

D'autre part, et c'est peut-être le plus important, Uber a fait un malheur dans ce que Zuckerberg a appelé "l'année de l'efficacité".

Non seulement l'entreprise a publié ses deux meilleurs résultats depuis son entrée en bourse, dépassant les estimations des analystes en matière de bénéfice par action de 1,570 % au quatrième trimestre 2022 et de 100 % au premier trimestre 2023, mais elle l'a fait en réduisant ses dépenses, en augmentant ses revenus et en améliorant ses marges d'EBITDA à un moment où les coûts de main-d'œuvre augmentaient fortement et où la menace d'une réglementation pour les chauffeurs du monde entier pesait sur les dépenses légales.

Après une pandémie difficile - qui a conduit l'entreprise à reporter ses plans pour une année pleinement rentable - la combinaison de facteurs de cette année a propulsé le géant du covoiturage à son plus haut niveau depuis 52 semaines, avec une hausse des prix de près de 100 %. À long terme, cependant, l'entreprise se situe toujours à près de 25 % en dessous de son ATH de 64,05 $.

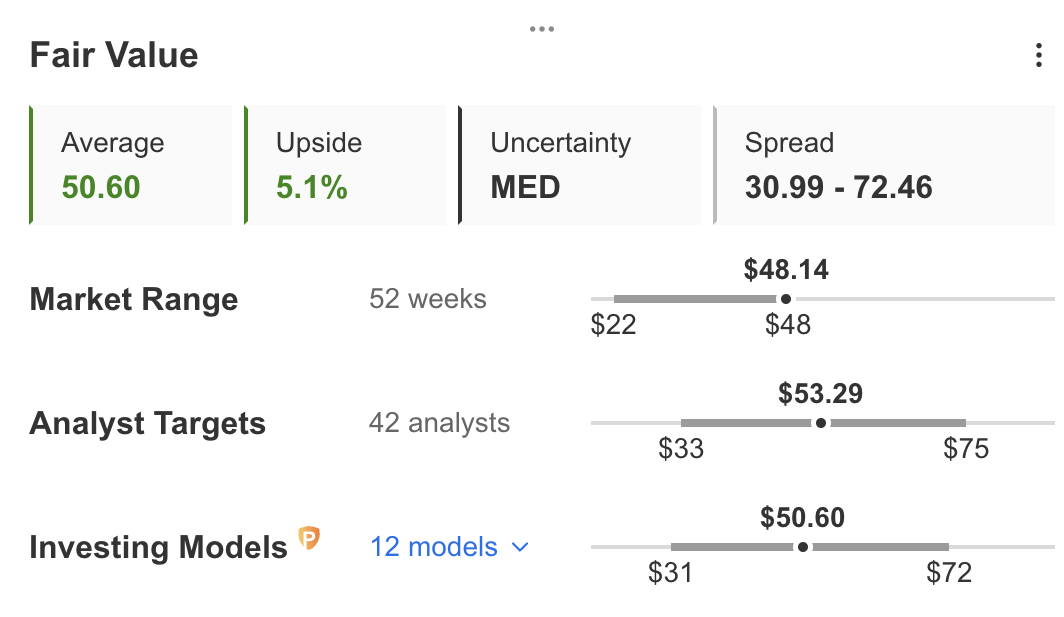

L'estimation de la juste valeur d'InvestingPro indique qu'Uber a encore un potentiel de hausse de 5,1% au cours des 12 prochains mois avec une incertitude moyenne.

Source : InvestingPro

D'un point de vue macroéconomique, le marché a élargi son rallye depuis le début de l'année à un plus grand nombre de secteurs, ce qui suggère qu'une correction plus large pourrait être imminente sur des titres apparemment surachetés.

Avec une valorisation qui semble tendue à court terme, mais des bénéfices en hausse, le débat haussier ou baissier sur l'action Uber est de plus en plus controversé.

Examinons de plus près les fondamentaux de l'entreprise pour comprendre où nous en sommes aujourd'hui.

Croissance de la rentabilité et marges

Après l'introduction en bourse de la société en 2019, Uber n'a pas encore réussi à réaliser une année complète de rentabilité et, par conséquent, détient toujours un ratio PE négatif de -28,9%. Cependant, depuis le retournement de situation au quatrième trimestre 2022 avec un résultat massivement supérieur à la moyenne, les jours non rentables d'Uber sont comptés.

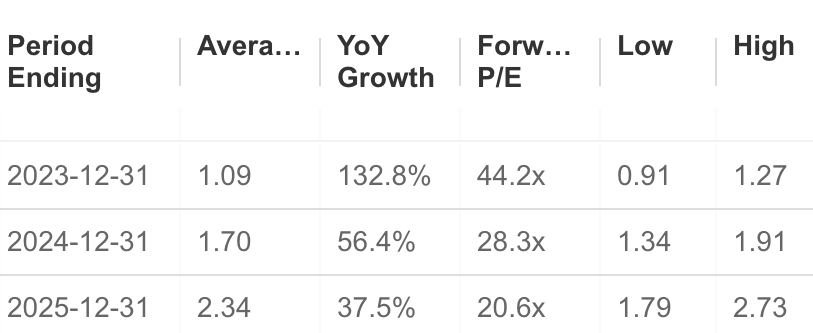

Source : InvestingPro

Wall Street attend beaucoup des bénéfices futurs d'Uber, le BPA devant atteindre 1,09 $ par action cette année, 1,70 $ en 2024 et 2,34 $ en 2025. Cela impliquerait une augmentation impressionnante de 37 %, 56,4 % et 132,8 %, respectivement, ce qui ramènerait le PE à un niveau aussi bas que 20x en 2025.

Source : InvestingPro

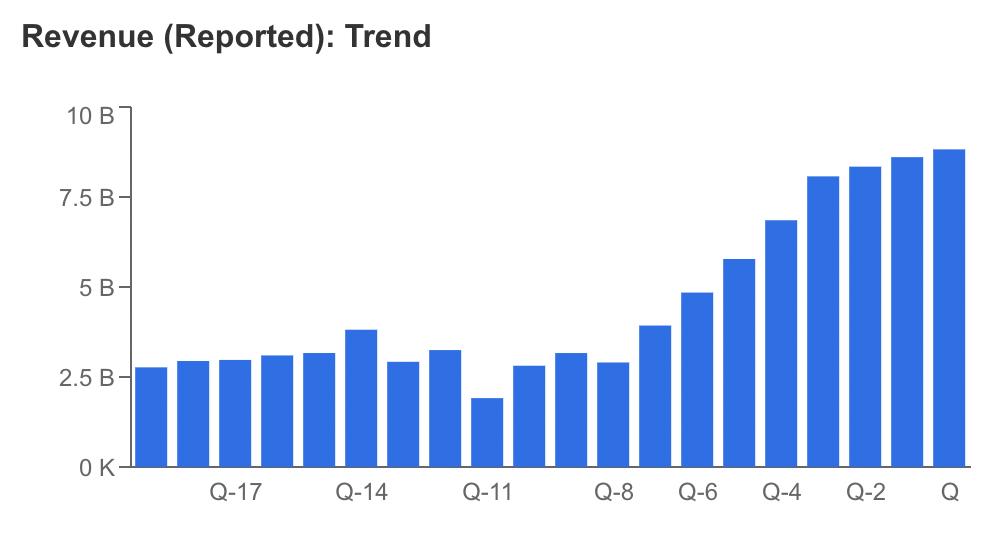

Les revenus ont également tendance à augmenter considérablement et devraient atteindre des niveaux impressionnants en 2024. Selon les projections, les revenus d'Uber devraient augmenter de 18 % en 2023 et de 19 % supplémentaires en 2024, pour atteindre 44,51 milliards de dollars, contre 31,88 milliards de dollars pour l'ensemble de l'année 2022.

Source : InvestingPro

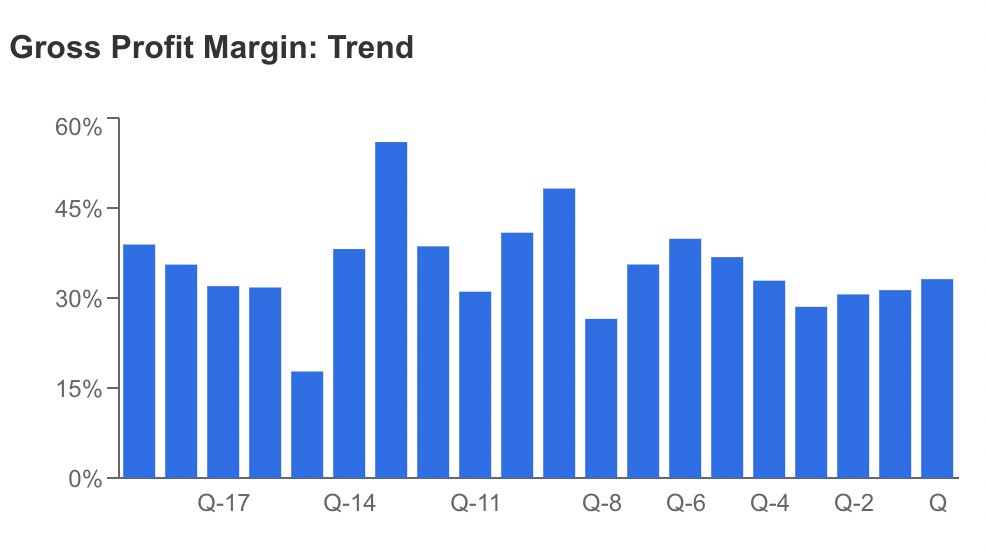

Plus impressionnant encore, ces chiffres s'expliquent par l'amélioration des marges brutes malgré un environnement macro difficile, en particulier pour les entreprises qui dépendent d'une main-d'œuvre hautement qualifiée.

Source : InvestingPro

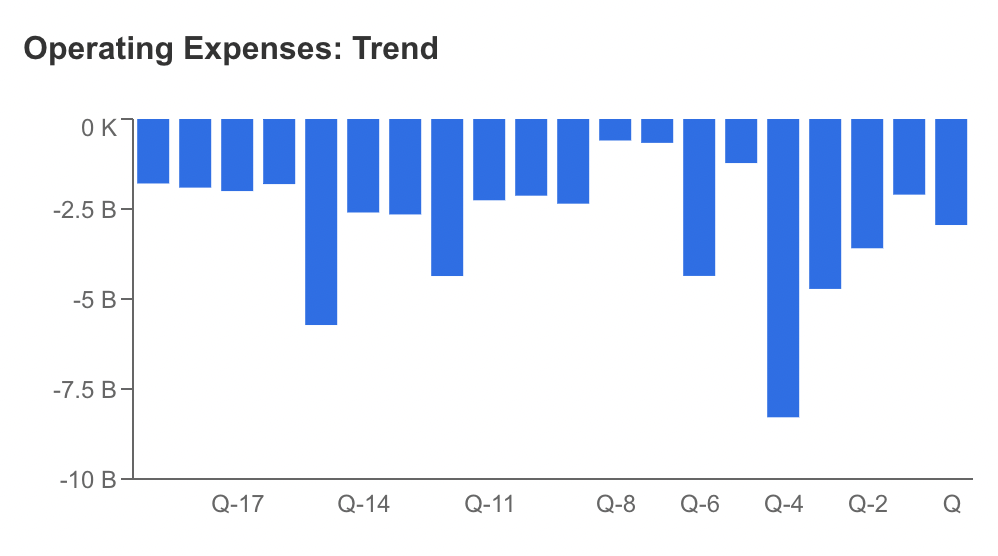

Uber a également enregistré une baisse de ses dépenses d'exploitation, ce qui indique que l'entreprise a réussi à rester financièrement résiliente alors qu'elle travaille patiemment en vue d'une année 2024 très rentable.

Source : InvestingPro

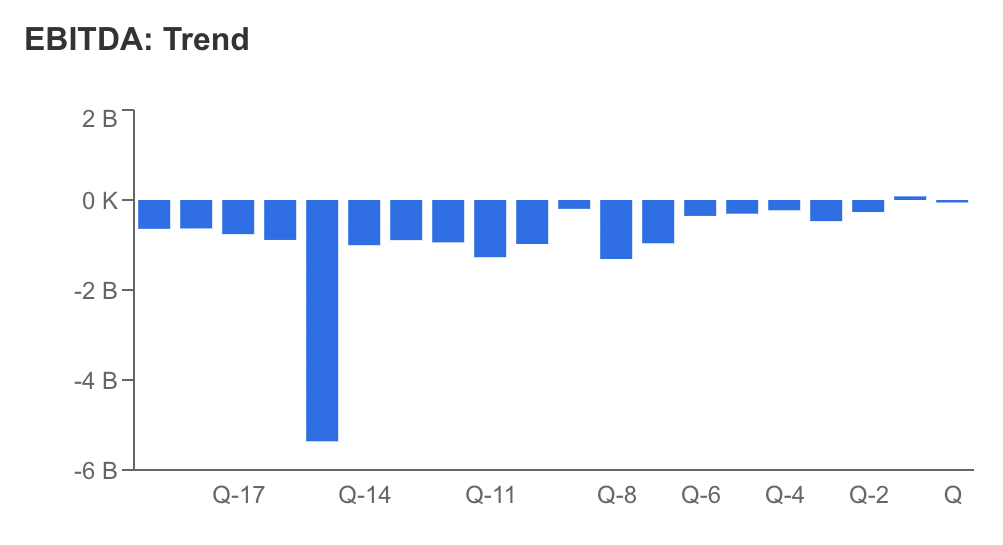

Mais la principale mesure à laquelle les investisseurs devraient prêter attention lors de la publication des résultats de demain est la marge d'EBITDA d'Uber. Après avoir été positives pour la première fois au quatrième trimestre 2022, l'entreprise s'est battue pour maintenir une marge neutre.

Source : InvestingPro

Un résultat neutre ou positif demain signifierait qu'Uber a fait un bien meilleur travail que la concurrence en termes de sécurisation des fonds pour les investissements futurs, ce qui devrait être essentiel à partir de 2024, car la combinaison des développements de l'IA et des VE devrait dépasser le secteur.

Véhicules autopilotés, IA

Uber imagine un avenir dans lequel des flottes de véhicules autonomes navigueront en toute transparence dans des villes animées, révolutionnant les transports urbains, la livraison de nourriture et les services logistiques.

Récemment, à la fin du mois de mai, l'entreprise a fait un grand pas vers la réalisation de cette vision en dévoilant un partenariat stratégique pluriannuel révolutionnaire avec Waymo, un leader renommé dans le domaine de la technologie de la conduite autonome.

Le PDG Dara Khosrowshahi a déclaré à l'époque qu'il envisageait que l'intégration des véhicules autonomes créerait un cycle d'auto-renforcement. Selon sa vision, à mesure que davantage de voitures autonomes seront déployées sur les routes, il y aura une augmentation des options de transport, ce qui, à son tour, fera progressivement baisser les prix. Ce caractère abordable devrait stimuler une hausse de la demande pour ces services, alimentant ainsi la poursuite de l'expansion et de l'adoption des véhicules autonomes sur le marché.

″Nous sommes absolument engagés dans les voitures auto-conduites", a déclaré Khosrowshahi à NBC à l'époque.

Sur le plan commercial, si Uber parvient à déployer pleinement une telle stratégie au cours des prochaines années, les marges tendraient à diminuer considérablement, ce qui améliorerait les revenus et, par conséquent, rendrait le cours de l'action très bon marché d'un point de vue fondamental.

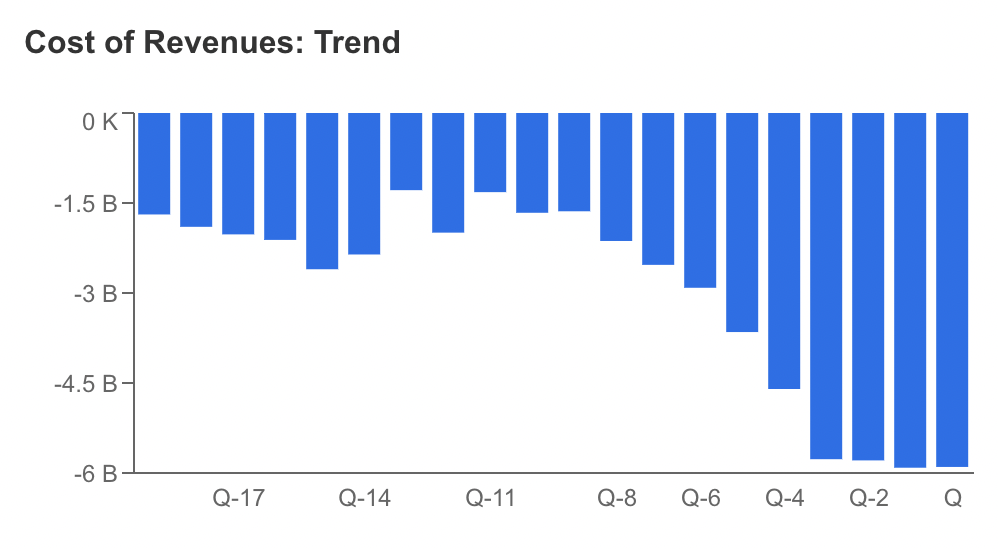

Encore une fois, le principal frein à la rentabilité d'Uber reste le coût élevé des revenus en raison des pourcentages payés à ses chauffeurs dans un environnement inflationniste.

Source : InvestingPro

Pour concrétiser la vision du PDG Khosrowshahi, Uber a investi massivement dans l'IA et l'amélioration de ses centres de données.

Uber intègre déjà l'IA dans divers aspects de ses activités, tels que la planification des itinéraires, la prévision de la demande et la communication avec les clients. Toutefois, l'étape suivante - l'intégration de l'IA et de la conduite autonome - est un saut important qui dépendra de la capacité du géant à dégager des marges saines. En outre, les implications juridiques d'une telle entreprise pourraient bien peser sur les finances de l'entreprise tout au long du processus.

Un autre problème juridique est la violation constante des données des utilisateurs dans les applications Uber, qui a absorbé d'importantes sommes d'investissement de la part de l'entreprise. Alors que le PDG Khosrowshahi s'engage à continuer à investir dans ce domaine, il est possible que les coûts d'exploitation d'Uber restent élevés à l'avenir.

Conclusion

Des marges, des marges, des marges.

Les perspectives d'avenir d'Uber sont intéressantes, tant du point de vue macroéconomique que microéconomique. Toutefois, l'attrait de l'investissement dépendra de la capacité de l'entreprise à obtenir un financement substantiel dans un contexte de frais d'exploitation élevés.

Alors que la course aux véhicules autonomes et à la généralisation de l'IA dans la vie quotidienne s'intensifie, seules les entreprises les plus efficaces seront en mesure de prospérer. Notamment, Uber a démontré un avantage sur ses rivaux et devrait maintenir cet avantage concurrentiel au cours des prochaines années.

Pour les investisseurs à la recherche de gains à long terme, l'action Uber semble prometteuse. Néanmoins, la prudence est de mise car les niveaux actuels peuvent indiquer une situation de surachat, et un repli plus large du marché pourrait constituer une opportunité convaincante pour ceux qui recherchent un point d'entrée avantageux.

***

Dépêchez-vous de profiter du dernier jour de nos soldes d'été InvestingPro !

Divulgation: L'auteur ne possède pas d'actions Uber.