Faire de la macroéconomie sans comprendre en profondeur les marchés obligataires, c'est comme manger de la soupe avec une fourchette.

On peut toujours y arriver, mais c'est lourd et improductif.

Nous nous trouvons à un moment crucial pour la politique macroéconomique et monétaire, ce qui signifie qu'il est encore plus important de maîtriser les marchés obligataires.

Cet article vous y aidera et, surtout, vous fournira le cadre adéquat à utiliser.

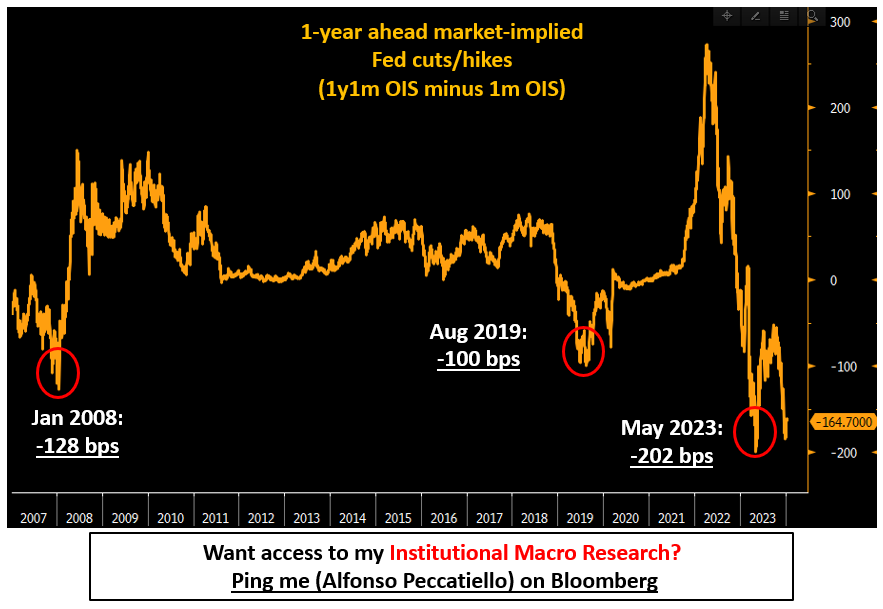

Tout le monde parle de ce graphique en permanence :

Il indique les réductions (en points de base) prévues par le marché pour la Fed au cours des 12 prochains mois, et il est question de -165 points de base.

165 points de base de réductions en 12 mois, c'est assez agressif par rapport aux normes historiques.

Même au début de l'année 2008, alors que les fonds fédéraux étaient à 4,50 % et que l'économie américaine était au bord d'une grave récession, les marchés ne prévoyaient que 128 points de base de réduction pour les 12 mois suivants.

Pourquoi les marchés obligataires seraient-ils si agressifs aujourd'hui ?

En bref, il y a deux raisons principales :

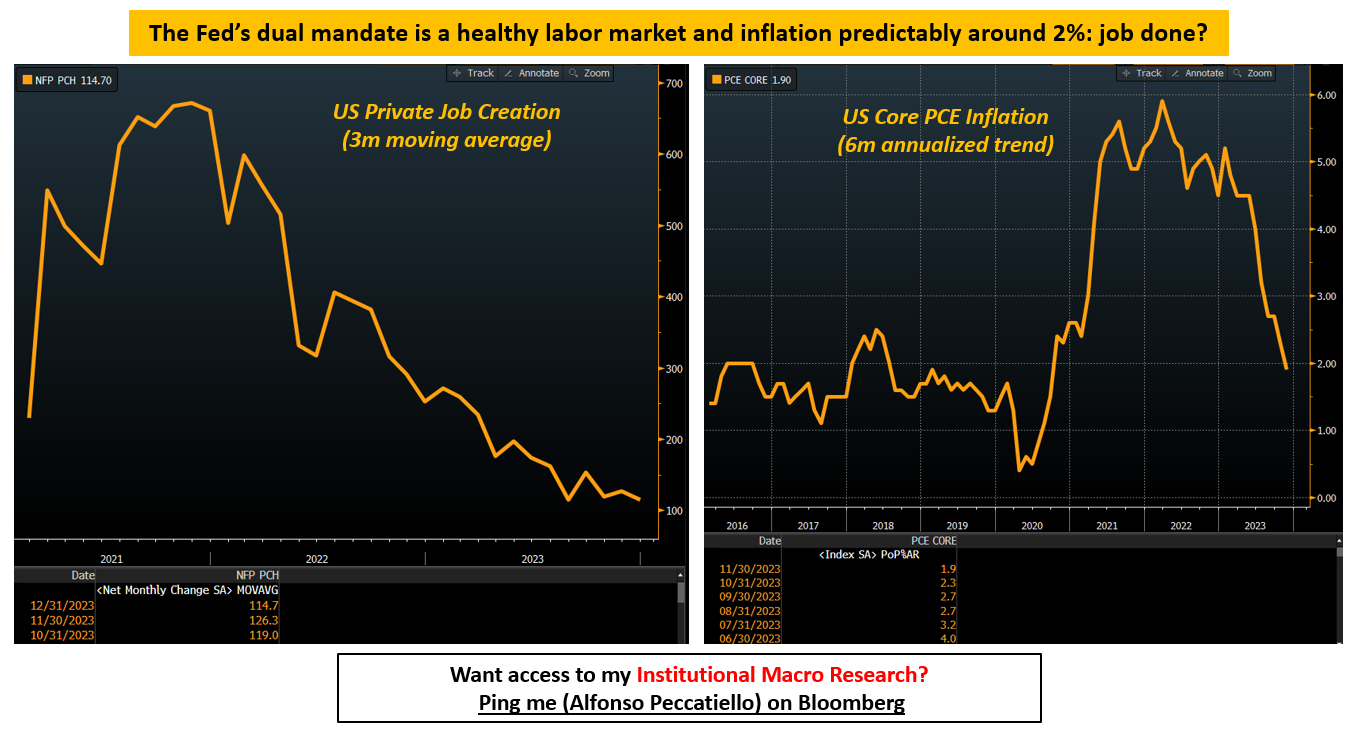

La première raison est liée au mandat de la Fed - on pourrait dire que le travail est terminé.

Le marché du travail est de nouveau en équilibre (verre à moitié plein) et à en juger par la tendance de la création d'emplois privés, qui n'est que de 115k/mois et qui diminue régulièrement, on pourrait dire qu'il y a des risques qu'il s'affaiblisse trop (verre à moitié vide).

Le marché du travail n'est plus du tout chaud : le travail est fait ?

Le Core PCE (la mesure de l'inflation préférée de la Fed) est déjà annualisée à 1,9 %, ce qui est inférieur aux objectifs de la Fed.

De nouveaux vents contraires désinflationnistes provenant de la répercussion retardée de l'inflation des loyers plus faible et d'un marché de l'emploi plus mou devraient corroborer la tendance au premier semestre 2024.

La tendance sous-jacente de inflation de base est déjà compatible avec les 2 % : le travail est fait ?

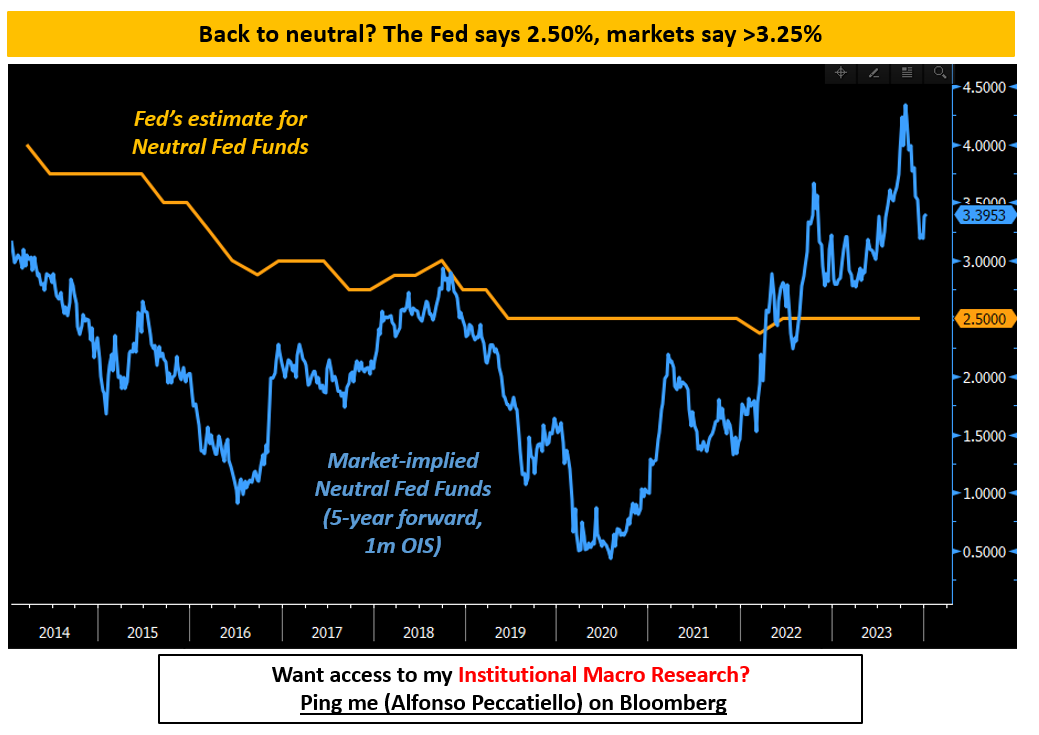

Le deuxième argument en faveur d'un si grand nombre de réductions est étroitement lié au premier.

Si le travail de la Fed est terminé, quel est le niveau approprié des Fed Funds ?

Retour à la neutralité au cours des 12 à 18 prochains mois.

Les marchés sont d'ailleurs plus optimistes que la Fed sur le niveau neutre des Fed Funds.

Avertissement : cet article a été publié à l'origine sur The Macro Compass. Rejoignez cette communauté dynamique d'investisseurs macro, d'allocateurs d'actifs et de fonds spéculatifs.

Quelle action devriez-vous acheter lors de votre prochain investissement ?

Avec des valorisations qui montent en flèche en 2024, de nombreux investisseurs sont mal à l'aise à l'idée de placer davantage d'argent dans les actions. Vous ne savez pas où investir ? Accédez à nos portefeuilles éprouvés et découvrez des opportunités à fort potentiel.

Rien qu'en 2024, l'IA de ProPicks AI a identifié 2 actions qui ont fait un bond de plus de 150 %, 4 autres actions qui ont fait un bond de plus de 30 % et 3 autres qui ont fait un bond de plus de 25 %. Il s'agit là d'un palmarès impressionnant.

Avec des portefeuilles orientés sur les actions du Dow Jones, les actions du S&P, les actions technologiques et les actions de moyenne capitalisation, vous pouvez explorer diverses stratégies en fonction de vos objectifs et préférences.