Wow, la Fed a abaissé le taux des fonds fédéraux (FFR) de 50bps hier et l'économie réagit déjà. Les demandes d'allocations chômage ont diminué et deux enquêtes régionales auprès des entreprises se sont renforcées en septembre, tandis que l'indice économique coïncident a atteint un nouveau record, bien qu'il ait été enregistré en août !

Nous plaisantons, bien sûr. Mais l'économie n'avait peut-être pas besoin d'être autant stimulée. Il semble que les responsables de la Fed aient obtenu un atterrissage en douceur, mais qu'ils ressentent le besoin d'agir rapidement pour éviter un atterrissage brutal. L'effet le plus immédiat de l'assouplissement de la Fed a été de faire grimper les cours des actions à de nouveaux records, d'une manière qui rappelle l'effondrement de la fin des années 1990. Considérons les éléments suivants :

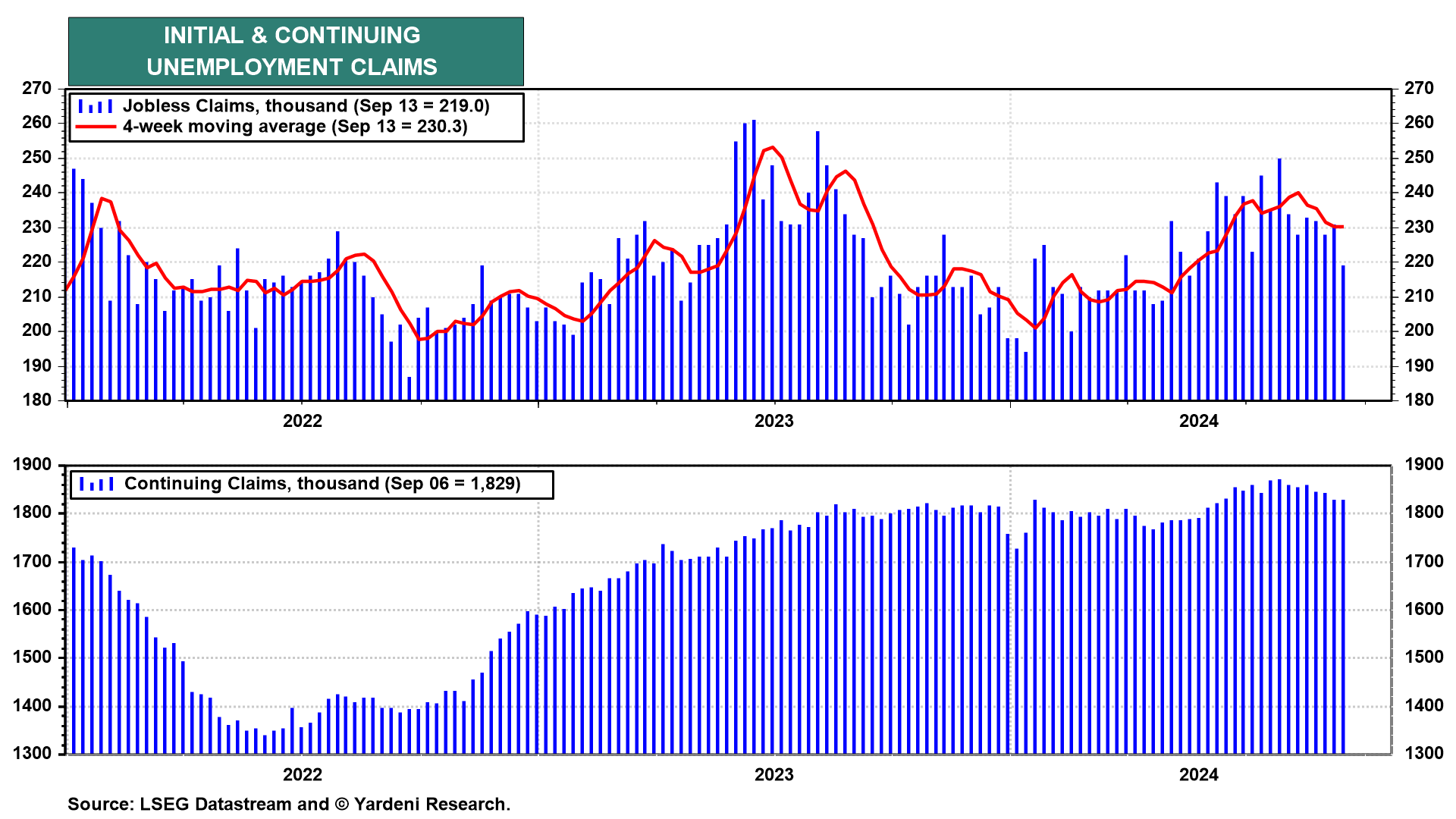

(1) Demandes d'allocations chômage

Le marché du travail enregistre déjà moins de licenciements, comme nous l'avions prédit au cours de l'été. Les demandes hebdomadaires d'allocations de chômage ont diminué de 11 000 au cours de la semaine qui s'est achevée en septembre, pour atteindre 219 000 (graphique). Il s'agit du niveau le plus bas depuis le mois de mai. Les demandes continues ont également diminué de 21 000 pour atteindre 1,829 million au cours de la semaine précédente, ce qui représente une baisse substantielle du nombre d'Américains bénéficiant d'allocations de chômage.

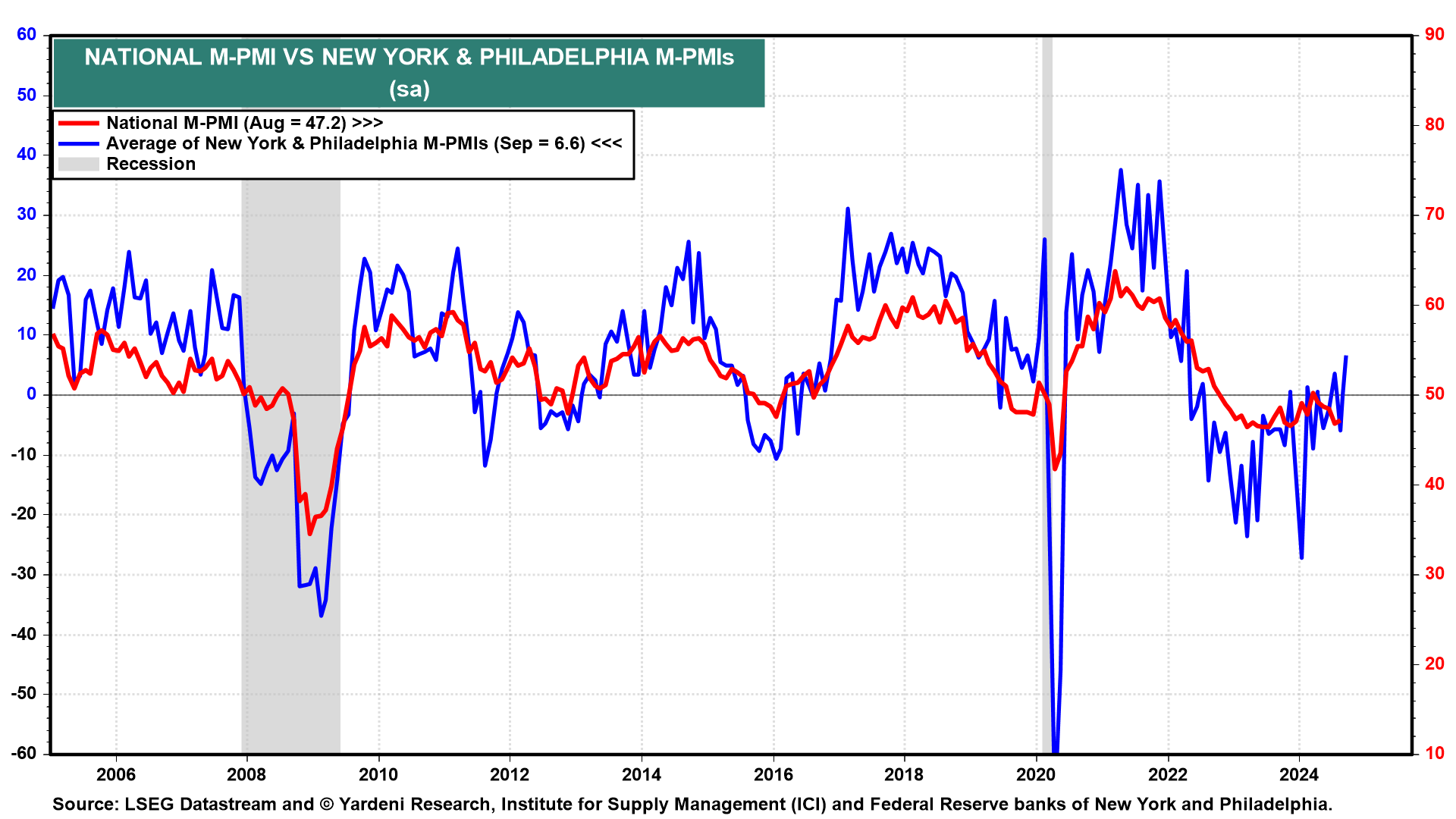

(2) Enquêtes de conjoncture

L'indice M-PMI de la Fed de Philadelphie pour le mois de septembre est redevenu positif ce matin suite à un pic de l'indice M-PMI de la Fed de New York en début de semaine (graphique). Si les trois autres enquêtes régionales de la Fed font de même, cela est de bon augure pour l'ISM M-PMI national de septembre. Cela suggère que la baisse des taux d'hier sera une force supplémentaire pour un secteur de production de biens déjà en voie de rétablissement. Il convient également de noter que l'indice de l'emploi de la Fed de Philadelphie est passé de -5,7 à 10,7 ce mois-ci. Par ailleurs, les indices des prix payés dans les enquêtes de New York et de Philadelphie sont de nouveau en hausse.

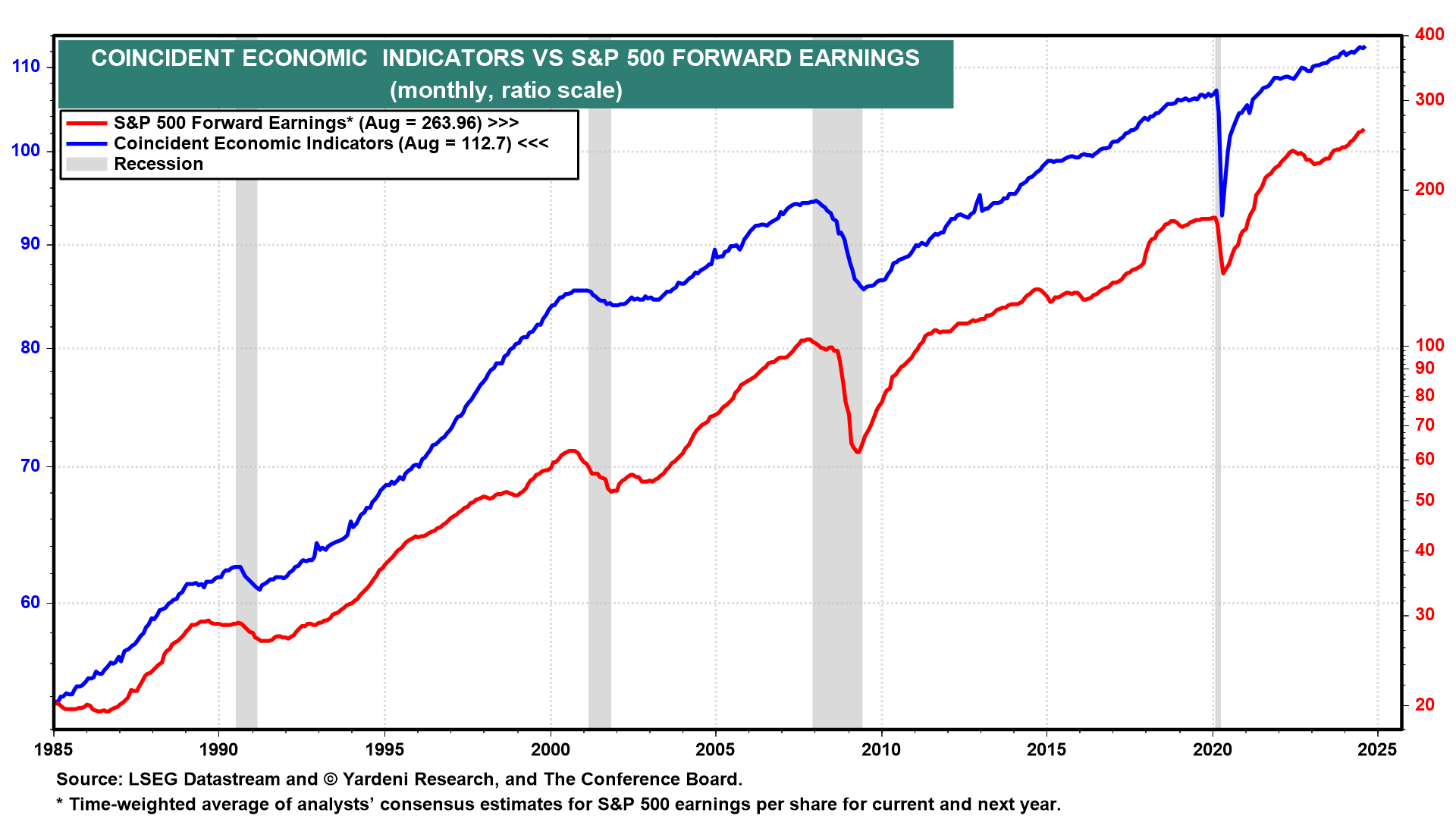

(3) Indicateurs économiques composites

L'indice économique coïncident (CEI) du Conference Board pour les États-Unis a augmenté de 0,3 % d'un mois sur l'autre en août pour atteindre un nouveau record (graphique). Les indicateurs composant l'ICE - l'emploi salarié, le revenu personnel moins les paiements de transfert, les ventes manufacturières et commerciales, et la production industrielle - font partie des données utilisées pour déterminer les récessions aux États-Unis. Toutes les composantes se sont améliorées en août, la production industrielle étant celle qui s'est le plus redressée après la baisse de juillet. L'indice CEI est fortement corrélé avec les bénéfices prévisionnels du S&P 500, qui ont également atteint un niveau record en août. L'indice économique avancé a de nouveau chuté, comme c'est le cas depuis son record d'octobre 2021. Il s'agit d'un indicateur très trompeur depuis très longtemps.

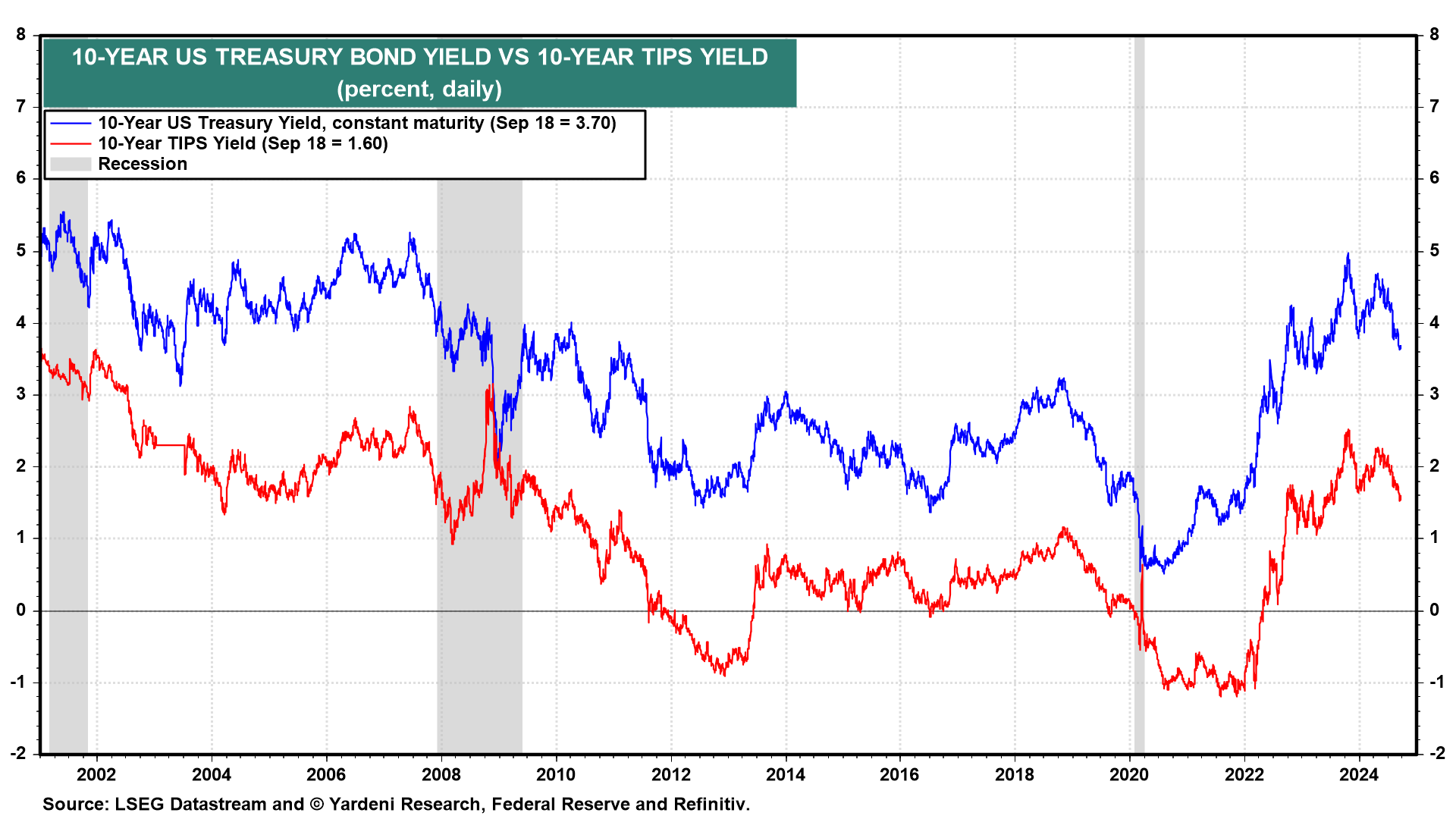

(4) Rendement des obligations.

Le taux à 10 ans a augmenté de 13 points de base par rapport à son niveau de clôture de mardi pour atteindre 3,75 % aujourd'hui (graphique). Alors que les rendements des TIPS augmentent légèrement, les rendements nominaux du Trésor grimpent encore plus, ce qui suggère que le marché obligataire est moins convaincu que l'inflation sera plus faible à l'avenir maintenant que la Fed met la pédale douce sur le métal.

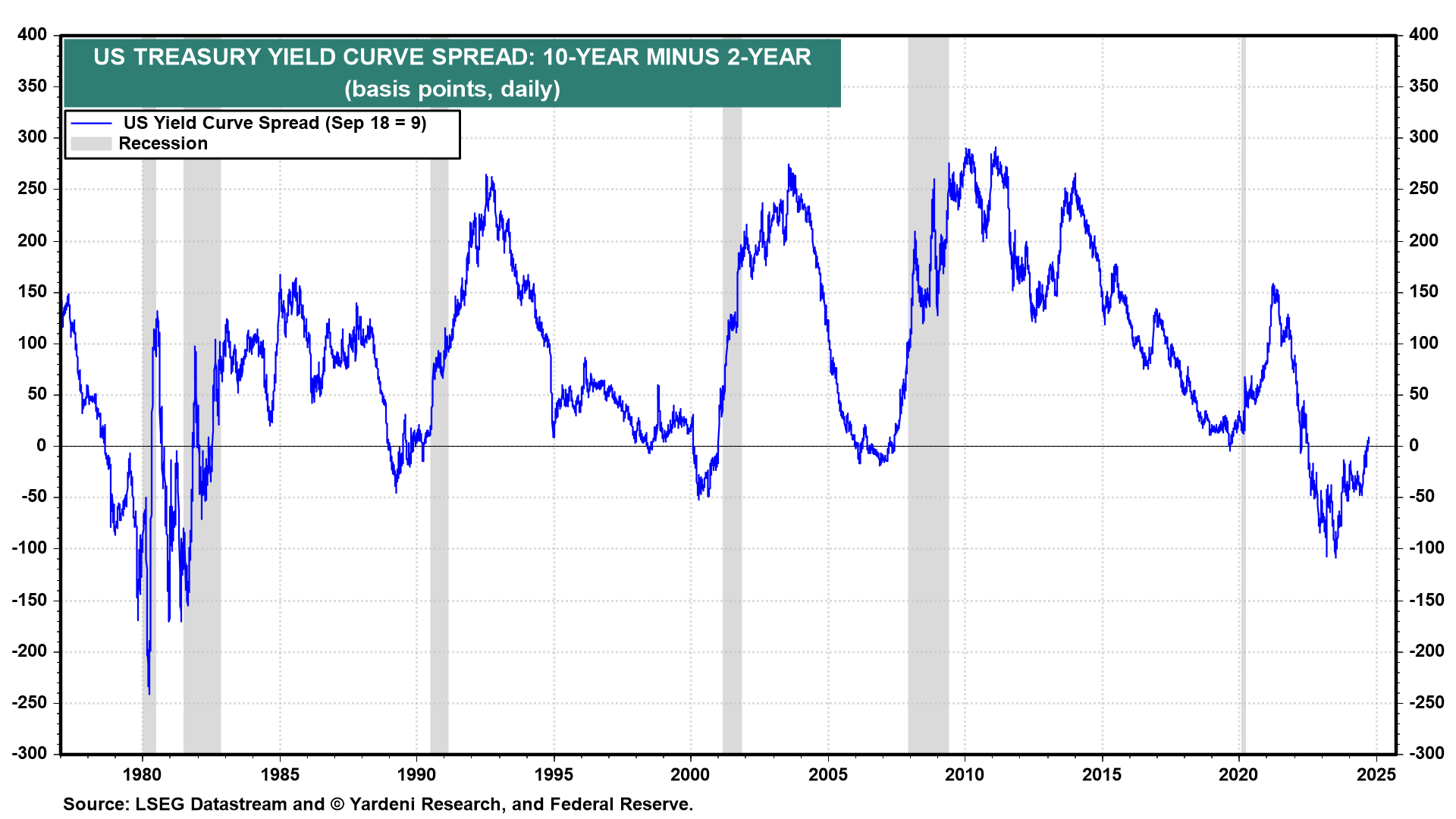

(5) Courbe de rendement

L'écart entre les obligations à 10 ans et à 2 ans s'est encore accentué et est devenu positif, atteignant 0,13 point de pourcentage en début de journée (graphique). Ce mouvement confirme que le marché obligataire ne pense pas que l'économie avait besoin de l'impulsion de 50 points de pourcentage d'hier.

(6) Marché des actions

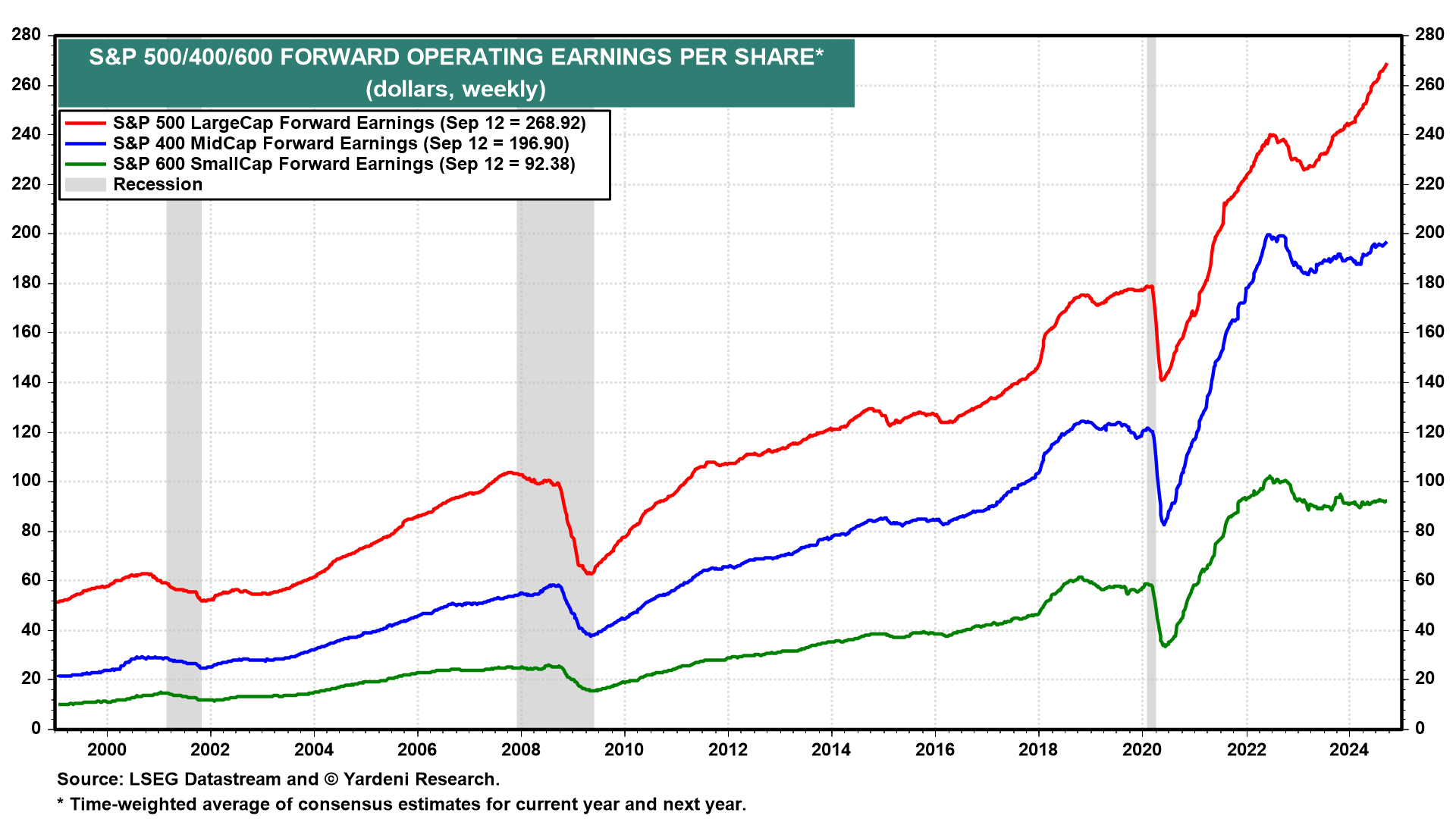

Les actions américaines ont bondi jeudi, emmenées par l'indice Nasdaq. L'indice Russell 2000 des petites capitalisations a toutefois moins progressé que celui des grandes capitalisations technologiques. Cela correspond à notre prévision selon laquelle la Fed ne réduira pas ses taux autant que prévu en raison de données économiques plus fortes que prévu. Si la baisse des taux de la Fed hier avait confirmé les attentes d'une vague de réductions, les petites capitalisations auraient connu une reprise beaucoup plus forte après que les prix des actions et les bénéfices à terme soient restés relativement stables depuis que la Fed a commencé à relever ses taux (graphique).