- L'intervention de la Banque du Japon vise à tracer une ligne dans le sable pour le yen

- Pendant ce temps, les rendements continuent de grimper aux États-Unis.

- Dans ce contexte, une reprise plus importante de la monnaie japonaise reste très improbable.

Une fois mordu, deux fois timide ? Pas avec les bulls du dollar, et pas quand la proie est le yen.

Au lendemain d'une intervention apparente du gouvernement japonais, l'USD/JPY oscillait entre 149,32 et 149,09 - après avoir survécu au creux de l'année et à la ligne de démarcation de 150 tracée par Tokyo.

Pourtant, rares sont ceux qui pensent que les événements de mardi ont dissuadé ceux qui traquent le yen.

Bien avant la remontée que beaucoup pensent avoir été orchestrée par le ministère des finances japonais - mercredi, le principal responsable de la monnaie du pays, Masato Kanda, a refusé de dire si le gouvernement était effectivement monté sur le ring contre le billet vert - l'objectif principal des haussiers de la paire USD/JPY était de 155.

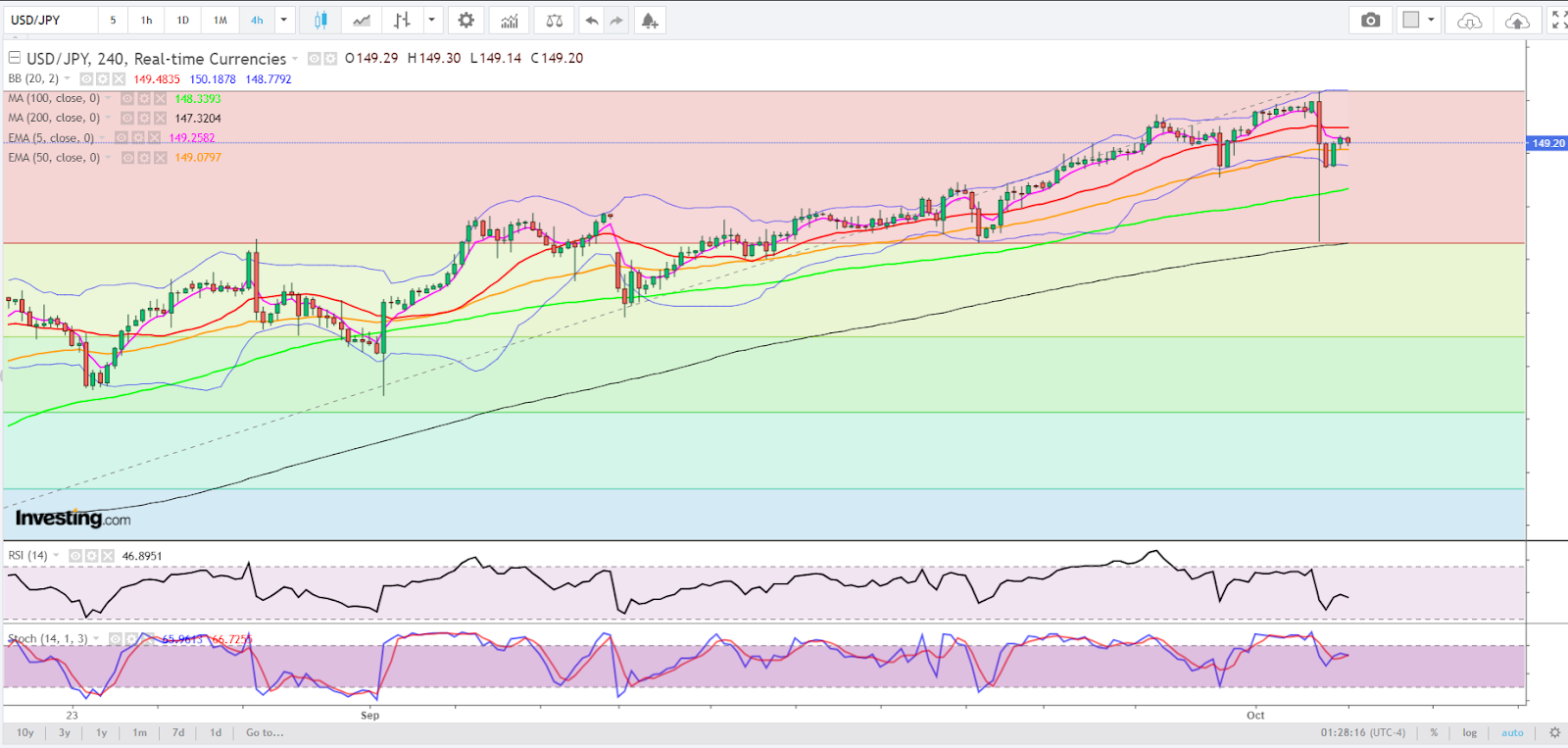

Graphiques de SKCharting.com, avec des données fournies par Investing.com

Les partisans du dollar semblent toujours avoir cette idée en tête, d'autant plus que la devise américaine est chargée de l'ammo des taux plus élevés pour longtemps de la Réserve fédérale par rapport au yen, pondéré par le régime de taux plus bas pour l'avenir prévisible de la Banque du Japon (malgré les promesses de changement de la BoJ, que peu de gens croient).

David Scutt, spécialiste des devises et des taux et analyste chez City Index :

"La paire USD/JPY est devenue un jeu sur les écarts de rendement entre les États-Unis et le Japon plutôt que le baromètre de l'appétit pour le risque qu'elle était autrefois, ce qui signifie que les prévisions concernant la paire sont en réalité un reflet de ce qui est susceptible de se produire avec les taux d'intérêt.

"En tant que tel, le fait que la Réserve fédérale continue de mener une politique monétaire restrictive ou que la Banque du Japon parvienne à mettre fin à ses mesures d'assouplissement jouera probablement un rôle important dans la façon dont la paire USD/JPY terminera l'année 2023."

Il ne s'agit pas vraiment de sauver le yen, mais de combattre le dollar

Parmi les scénarios plausibles examinés par Investing.com, y compris celui où les responsables de la monnaie japonaise joueraient à nouveau les croque-mitaines pour défendre le yen, aucun ne semble offrir une solution à long terme aux maux qui frappent le yen.

Il y a deux mois à peine, le dollar se trouvait dans une position bien moins enviable qu'aujourd'hui, alors que la Fed pensait en avoir fini avec les hausses, après 11 augmentations entre mars 2022 et juillet 2023, qui ont ajouté 5,25 points de pourcentage à un taux de base de seulement 0,25 %.

Tout a cependant changé lorsque les projections de la Fed pour septembre - malgré sa pause sur les taux à ce moment-là - ont montré sa détermination à procéder à une nouvelle augmentation d'un quart de point en novembre et en décembre. Depuis, les déclarations de plusieurs responsables de la Fed sur les raisons pour lesquelles les taux doivent rester restrictifs ont catapulté l'indice du dollar à des sommets de 11 mois à partir de mardi.

La Fed n'est pas obligée de relever ses taux ; les marchés peuvent faire son travail

Même si la Fed n'augmente plus ses taux, les marchés peuvent se charger de maintenir l'inflation sous contrôle en continuant d'augmenter les rendements obligataires pour resserrer les conditions financières de l'économie réelle, en augmentant les écarts d'emprunt pour les entreprises et les ménages et en induisant une plus grande volatilité des prix des actifs (y compris en mettant le pétrole en laisse). La banque centrale pourrait ne pas atteindre - ou ne jamais atteindre - l'objectif d'inflation de 2 % par an qu'elle chérit tant, les 3,7 % actuels pouvant se stabiliser à 3,0-3,2 %.

Les rendements obligataires, quant à eux, pourraient continuer à augmenter à moins qu'une crise de confiance majeure n'ébranle les États-Unis. Une fermeture temporaire du gouvernement a été évitée cette semaine grâce à un pacte bipartisan, bien que cela ait conduit à une autre crise impliquant la destitution du président du Congrès par des républicains furieux de sa capitulation face aux démocrates. Cela pourrait ne pas suffire pour que l'Amérique obtienne une nouvelle note de crédit négative.

Le résultat final de tout cela est que le rendement du billet du Trésor à 10 ans a atteint de nouveaux sommets au-delà des 4,8 % de mardi, qui sont déjà les plus élevés depuis août 2007. Le dollar sera entraîné dans cette aventure et c'est tout ce qui compte pour les haussiers du dollar.

Le temps ... et toutes les chances imaginables contre le yen

Cependant, le yen est confronté à toutes sortes d'obstacles. Tout d'abord, la probabilité que la BOJ fasse volte-face avant la fin de l'année est très faible. Les chances ne s'améliorent pas, même à plus long terme. Le rendement de l'obligation japonaise à 10 ans a à peine dépassé 0,76 %.

Le véritable problème de la BOJ, comme le suggèrent de nombreuses analyses, est le temps - ou plutôt le manque de temps.

Pour l'instant, la banque centrale japonaise ne peut pas abandonner sa politique monétaire ultra-légère parce que le "cycle vertueux" entre la croissance des salaires et l'inflation n'est pas encore auto-entretenu. Le Japon lutte contre l'inflation, mais aussi contre une croissance économique atone, une démographie difficile et un état d'esprit déflationniste au sein de la population, ce qui fait qu'une augmentation durable des salaires l'année prochaine n'est pas du tout certaine.

Jusqu'à ce que ce scénario devienne plausible, il est peu probable que la BOJ modifie de manière significative le contrôle de la courbe des rendements - la politique de suppression des rendements obligataires plus bas que ce que les forces du marché auraient normalement dicté - ou qu'elle augmente son taux directeur au jour le jour à partir de -0,1 %.

Il faudra donc attendre la fin de l'année 2024 - ou bien au-delà, si tant est qu'elle y parvienne - pour que la Banque du Japon mette un terme à sa politique monétaire ultra-légère.

Revenons donc à la question : Le Japon peut-il défendre efficacement le yen ?

Après avoir parcouru le paysage financier, macroéconomique, social et boursier japonais, notre analyse sur Investing.com nous amène à répondre "très peu probable".

Scutt, de City Index, a une vision beaucoup plus élaborée de la question :

"Si la BOJ agit au nom du gouvernement pour augmenter la valeur du yen en intervenant sur le marché des devises, cela sera pratiquement inutile au-delà de l'impact immédiat si cela ne s'accompagne pas d'un resserrement des écarts de rendement.

"Indépendamment de la manière dont les responsables politiques japonais décrivent la faiblesse persistante du yen, celle-ci est due à des facteurs fondamentaux qui leur sont propres. Si la BOJ devait intervenir sans compression des écarts de rendement, les marchés tenteraient probablement d'inverser le mouvement une fois que la menace apparente d'une nouvelle intervention se serait dissipée."

Diego Colman, un autre stratège en devises écrivant sur la plateforme Daily FX, est d'accord avec une conclusion similaire :

"Si l'intervention de Tokyo sur le marché des changes pourrait apporter un bref répit au yen et freiner l'activité spéculative de temps à autre, elle ne modifiera pas la trajectoire dépréciative de la devise tant que les fondamentaux du marché sous-jacent resteront les mêmes."

"Cette dynamique et les différentiels de rendement favorisent clairement la vigueur de l'USD/JPY.

Perspectives pour l'USD/JPY

Une analyse de la paire USD/JPY ne saurait se passer d'une analyse de ses perspectives d'évolution.

Sunil Kumar Dixit, stratège technique en chef chez SKCharting.com et collaborateur régulier d'Investing.com pour les graphiques des matières premières, pense que la paire USD/JPY pourrait se diriger vers 152 si toutes les défenses du yen échouent.

"Alors que les perspectives générales restent haussières tant que la paire dollar-yen reste stable au-dessus de la moyenne mobile exponentielle (EMA) à 5 semaines de 148,33, une cassure en dessous de la zone pourrait éventuellement étendre le déclin à 146,50 et 144,50 à court terme".

"Mais si le plus bas de 147,30 n'est pas franchi, la formation haussière reste intacte, prolongeant le rallye qui vise 151 et 152."

Dixit note également une consolidation intrajournalière sous la bande de Bollinger moyenne à 4 heures de 149,50 qui pourrait entraîner des transactions latérales et un nouveau test de la moyenne mobile simple de la ZMP 100 à 4 heures de 148,35 et de la ZMP 200 de 147,35.

Scutt, quant à lui, pense qu'une fourchette entre 145 et 152 est probable sur un horizon de trois mois, "avec des risques directionnels plus élevés en dehors de cette fourchette".

***

Clause de non-responsabilité: Le présent article a pour seul but d'informer et ne constitue en aucun cas une incitation ou une recommandation d'achat ou de vente d'une matière première ou de ses titres connexes. L'auteur, Barani Krishnan, ne détient pas de position dans les matières premières et les titres sur lesquels il écrit. Il utilise généralement un éventail de points de vue autres que le sien pour apporter de la diversité à son analyse d'un marché. Par souci de neutralité, il présente parfois des points de vue opposés et des variables de marché.