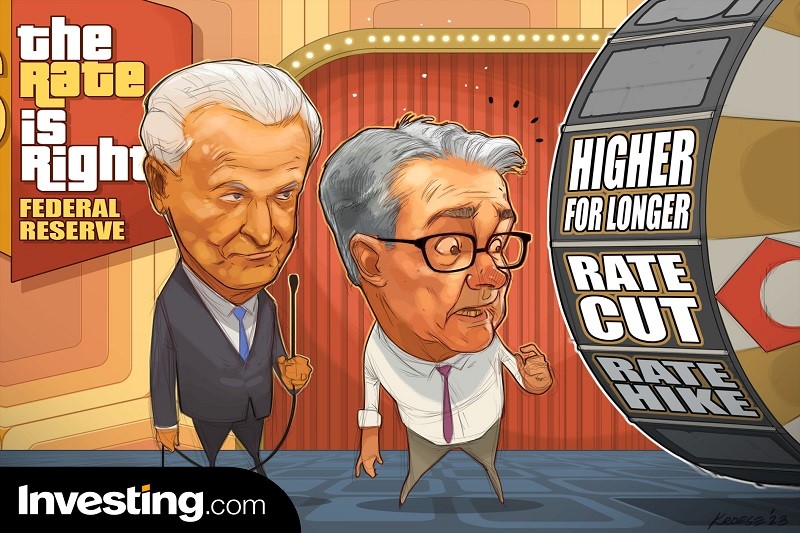

Investing.com - Il y a une semaine aujourd'hui, la Fed a sonné le changement de cap tant attendu. Alors que le marché prévoyait quatre baisses de taux d'intérêt pour 2024 au 13 décembre, la banque centrale américaine n'en avait que deux sur sa liste et, officiellement, le 1er décembre, on disait encore qu'il était trop tôt pour envisager des baisses de taux.

Moins de deux semaines plus tard, la situation s'est inversée et les deux baisses de taux attendues se sont transformées en trois. Mais cela n'a pas réduit l'écart avec le marché, car celui-ci s'attend désormais à ce que la Fed abaisse ses taux six fois au total en 2024.

Les investisseurs privés doivent toutefois rester vigilants, car une baisse des taux ne signifie pas automatiquement une hausse des marchés boursiers, comme l'a expliqué l'analyste Ryan Hammond de Goldman Sachs (NYSE :GS). Si l'assouplissement de la politique monétaire n'entraîne pas une reprise de la croissance économique, il n'y aura pas non plus d'effervescence sur les marchés boursiers.

Dans trois des huit cycles de baisse des taux d'intérêt considérés, une récession s'est produite immédiatement après la première baisse des taux. Dans les 12 mois qui ont suivi la première baisse des taux, le S&P 500 a réagi avec une grande dispersion, de +21 % à -24 %. Les baisses de taux sont donc loin d'être une garantie de hausse des cours des actions.

Zerohedge fait remarquer que la Fed a effectué son dernier changement de cap sous la pression politique, c'est-à-dire à la demande du président Biden. Cela signifierait toutefois que "la Fed fera tout ce qui est en son pouvoir pour plonger les Etats-Unis dans une récession aussi rapidement que possible après la victoire de Trump en novembre 2024. Si le résultat du prochain cycle d'assouplissement était effectivement une récession, alors la hausse actuelle vers un nouveau record absolu (pour l'instant pour le DJIA et bientôt pour tous les autres indices) n'est rien d'autre qu'une énorme tromperie et un piège à taureaux".

L'analyste de BofA Michael Hartnett fait remarquer qu'au cours des 90 dernières années, la Fed n'a baissé les taux d'intérêt que cinq fois, bien que l'IPC de base (actuellement 4 %) ait été supérieur au taux de chômage (actuellement 3,7 %). C'était le cas en 1942, en raison de la guerre, et ensuite pendant quatre récessions. Mais rien de tout cela ne s'applique actuellement, si bien que l'on peut dire que la politique monétaire se trouve à nouveau en terrain inconnu.

Les spéculations selon lesquelles la banque centrale américaine se serait fait dicter sa nouvelle politique monétaire par la Maison Blanche ne sont pas dénuées de fondement. L'ancien président de la Fed de New York, Bill Dudley, a déclaré en 2019 que la Fed devait stimuler l'économie pour éviter que Donald Trump ne soit réélu.

BofA estime qu'il y aura 152 baisses de taux d'intérêt dans le monde en 2024, ce qui apportera de nouvelles liquidités aux marchés. Hartnett estime que dans un environnement de soft landing, avec des taux d'intérêt de la Fed en baisse et des rendements de 4 %, ce sont principalement les entreprises fortement financées par l'emprunt qui seront les grandes gagnantes.

Mais selon Hartnett, ce ne sera qu'un feu de paille de courte durée, car le hard landing est inévitable dans ce cycle. Le marché s'attend à ce que les flux de capitaux vers les fonds du marché monétaire s'inversent, ce qui profitera aux actifs à risque. Or, historiquement, cela ne s'est jamais produit. Les sorties des marchés obligataires ne commencent généralement que 12 mois après la première baisse des taux d'intérêt, lorsque l'économie est déjà en récession.

Toutefois, le mois de janvier 2024 devrait d'abord être prometteur, comme l'indique Goldman Sachs. Avec une probabilité de réussite de 90 pour cent, le premier mois de la nouvelle année devrait générer des bénéfices supérieurs à la moyenne. En effet, si des gains de 10 pour cent ont été enregistrés en novembre et décembre, le marché n'a aucun intérêt à les reperdre. Depuis 1900, un tel scénario s'est déjà produit 10 fois.