Par Geoffrey Smith

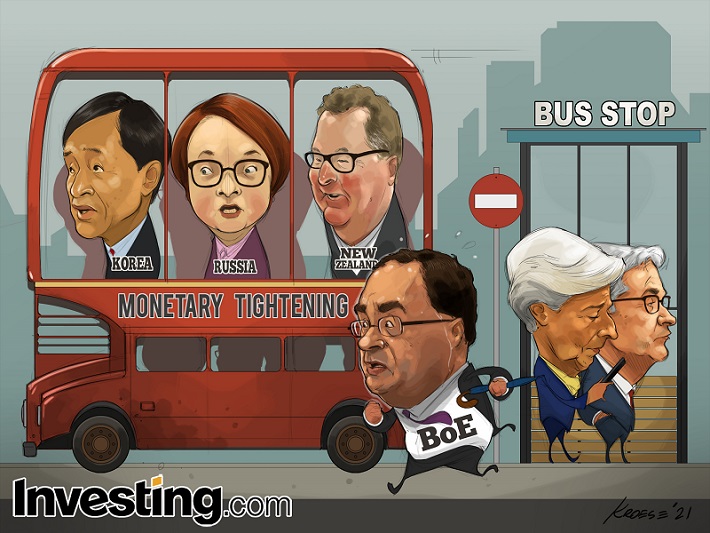

Investing.com -- Les hausses de taux d'intérêt commencent à ressembler au proverbial autobus londonien : aucune ne vient pendant des lustres, puis un tas d'entre elles arrivent d'un coup.

Après avoir été confinée aux marchés émergents pendant une grande partie de l'année 2021, la tendance atteint maintenant les économies avancées. La Norvège, la Nouvelle-Zélande, la Corée du Sud et l'Islande ont toutes relevé leurs taux directeurs depuis août. Le prochain, il semble presque certain, sera le Royaume-Uni.

Les entretiens avec deux hauts responsables de la Banque d'Angleterre ce week-end ont laissé peu de doutes au marché sur le fait que la première hausse de taux de la Banque depuis août 2018 interviendra avant la fin de l'année. Michael Saunders, l'un des principaux faucons de l'inflation de la Banque, a déclaré au Sunday Telegraph que le marché a raison de s'attendre à une hausse des taux d'intérêt "nettement plus tôt" qu'il ne le pensait initialement, tandis que le gouverneur Andrew Bailey a admis au Yorkshire Post que : "évidemment", il était "préoccupé" par le fait que l'inflation dépasse largement l'objectif. À 3,2 % en août, l'inflation des prix à la consommation a atteint son niveau le plus élevé en neuf ans.

Pendant la majeure partie de cette année, la BoE a été dans le même camp que la Réserve fédérale et la Banque centrale européenne, en considérant que la hausse de l'inflation n'était que temporaire. Bien que M. Bailey ait déclaré qu'il pense toujours que c'est vrai, il a un plus gros problème que la Réserve fédérale ou la BCE, car son institution n'a pas la même crédibilité. Les indicateurs de marché des prévisions d'inflation ont commencé à augmenter rapidement. Les prévisions implicites pour la période de cinq ans commençant dans cinq ans ont atteint 3,6 % à la fin du mois de septembre, soit le niveau le plus élevé depuis la veille de la faillite de Lehman Brothers en 2008.

"Nous avons assisté à des changements de prix très importants et non désirés", a déclaré Bailey. "Nous devons (...) empêcher que la chose s'incruste de manière permanente, car cela serait évidemment très dommageable."

Il n'est guère surprenant que, parmi les pays du G7, les anticipations d'inflation se désancrent en premier au Royaume-Uni, un pays dont la mémoire institutionnelle est marquée par l'expérience de la stagflation dans les années 1970. Le Brexit a ajouté une couche supplémentaire de complexité aux problèmes du marché du travail mis en évidence dans l'ensemble du monde développé depuis le début de la pandémie. En outre, il existe des preuves assez claires que la hausse des prix entraîne déjà une hausse des salaires - le début de la redoutable "spirale salaires-prix" qui est au cœur de l'inflation réelle (par opposition à la flambée anormale des prix des voitures d'occasion qui a provoqué la peur de l'inflation plus tôt cette année aux États-Unis).

Les données publiées mardi par l'Office for National Statistics montrent que le salaire moyen, hors primes, a augmenté de 6,0 % au cours de l'année écoulée jusqu'en août. Bien que ce chiffre soit en baisse par rapport au pic de 7,3 % atteint en juin, il reste bien supérieur à tout niveau que la Banque considérerait normalement comme durable.

Le même processus se déroule - à un rythme légèrement plus lent - aux États-Unis. Selon les données de Bloomberg, le point mort d'inflation sur 5 ans est passé juste en dessous de 2,6 %. La Fed, elle aussi, a un défi à relever pour conserver sa crédibilité.

Dans les pays émergents d'Europe, les banques centrales de la République tchèque, de la Hongrie, de la Roumanie et de la Pologne ont toutes relevé leurs taux d'intérêt au cours du mois dernier, la dernière d'entre elles malgré les pressions importantes exercées par les gouvernements.

Il n'y a qu'à la Banque centrale européenne - et à sa voisine suisse, encore plus sujette à la déflation - que les responsables sont encore détendus sur la façon dont les choses se passent. Les dernières prévisions économiques de la BCE prévoient toujours que l'IPC sera inférieur à son objectif de 2 % d'ici deux ans. Aux yeux de beaucoup à Francfort, cela revient à justifier un nouvel assouplissement de la politique. L'économiste en chef de la BCE, Philip Lane, a déclaré lundi lors d'une conférence qu'il ne fallait pas confondre les hausses de prix ponctuelles - notamment celles dominées par les fluctuations des prix de l'énergie - avec une hausse de l'inflation sous-jacente. Une décennie de recherches de la BCE montre que l'énergie a représenté une plus grande part des augmentations de l'IPC ces dernières années qu'auparavant, simplement parce que l'inflation sous-jacente est si faible.

Ayant surestimé les pressions inflationnistes sous-jacentes pendant la majeure partie de son histoire, la BCE court le risque de ne pas identifier l'inflation réelle lorsqu'elle se manifeste enfin. Son bilan récent suggère toutefois qu'elle a raison de garder son calme pour l'instant. Pour le Royaume-Uni, cependant, le bus se retire et il faudra se démener pour monter à bord à temps.