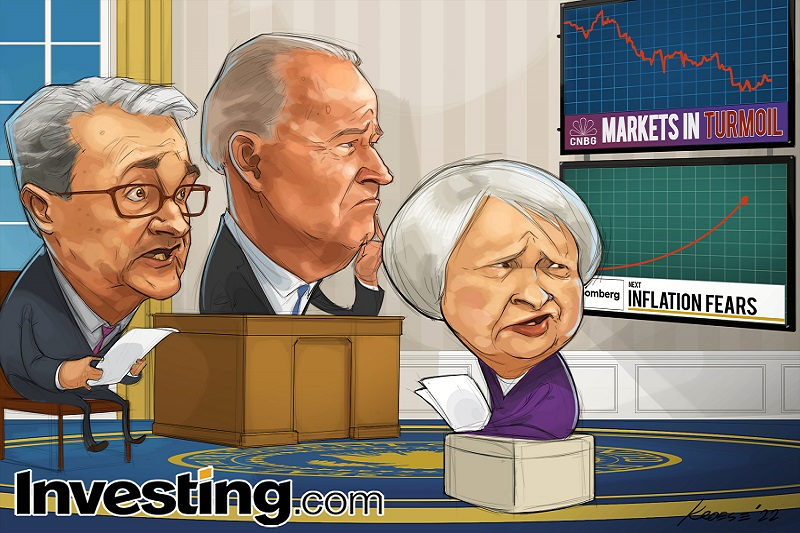

Investing.com - La secrétaire américaine au Trésor Janet Yellen a réagi avec incompréhension à la dégradation de la note de crédit des États-Unis par Fitch Ratings, accusant l'entreprise d'avoir agi de manière arbitraire. Quelques phrases plus tard, elle a toutefois déclaré que la notation n'avait aucune importance, car les investisseurs du monde entier savent que les obligations d'État américaines sont le placement le plus sûr et le plus liquide qui soit.

Mais alors pourquoi la secrétaire au Trésor s'énerve-t-elle autant si tout cela n'a aucune importance ? L'économie américaine se porte-t-elle plus mal que ne le laissent entendre les données officielles ?

Ces derniers jours, on a appris que Yellow, l'une des plus grandes et des plus anciennes entreprises de transport des Etats-Unis, était sur le point de faire faillite. Mais comment cela peut-il se produire dans un pays où l'économie tourne rond et où les capacités de transport devraient être une denrée rare ?

De toute évidence, il s'agit plutôt d'un signe que les choses ne vont pas bien du tout. Cet indice est étayé par Michael Maharrey, rédacteur en chef de Schiffgold. Il a indiqué que Packaging Corp. of America a annoncé que les ventes de cartons avaient diminué de 9,8 pour cent au deuxième trimestre, après une baisse de 12,7 pour cent au premier trimestre.

De telles chutes sont exceptionnelles et, selon FreightWaves Research, il s'agit de la plus forte baisse sur six mois depuis début 2009.

Bien que les données économiques officielles semblent bonnes, il semble que l'on transporte et emballe moins.

Le PIB US a donné une image similaire, voire bien meilleure, au troisième trimestre 2007, comme le constate Maharrey. A cette époque, le marché immobilier américain s'était déjà effondré, la Fed avait baissé les taux d'intérêt, le soft landing était sur toutes les lèvres et le PIB avait l'air sacrément bon, à 3,9 pour cent.

Avec le recul, il s'agit d'une image très trompeuse, car en 2008, la bourse a connu une chute vertigineuse et il a fallu attendre 2013 pour que le S&P 500 retrouve ses niveaux de 2007.

Aujourd'hui encore, personne ne veut entendre parler d'une récession imminente, et surtout pas les marchés boursiers. Ils continuent de parier sur le fait que la Fed commencera bientôt à baisser les taux d'intérêt et à injecter de l'argent frais sur les marchés.

Le banquier d'investissement James Rickards a expliqué à quel point ils se trompent. Il a écrit que le président de la Fed avait rappelé à Powell, lors de sa conférence de presse après la dernière hausse des taux, que les tensions sur le marché du travail favorisaient l'inflation.

En outre, Powell a laissé entendre que même en 2024, il ne fallait pas s'attendre à une baisse des taux d'intérêt. En réponse à une question d'un journaliste, Powell a déclaré :

"Nous ne nous attendons pas à pouvoir réduire complètement l'inflation à 2 % d'ici 2025".

En outre, Powell a rappelé que la politique monétaire n'avait pas été suffisamment restrictive pendant longtemps jusqu'à présent et qu'elle en ferait plus si les données l'exigeaient.

Rickards fait également remarquer que Powell ne veut pas entrer dans les livres d'histoire comme son prédécesseur Paul Volcker.

Volcker a été confronté en 1979 à l'inflation la plus élevée depuis la Seconde Guerre mondiale et a augmenté les taux d'intérêt en conséquence. Lorsqu'une récession s'est profilée en janvier 1980, les taux d'intérêt ont été réduits et la récession a été considérée comme vaincue en juillet 1980.

L'inflation a alors crevé le plafond et les taux d'intérêt ont dû être relevés à plus de 20 %, ce qui a entraîné une récession encore plus grave et a donné naissance au terme de choc Volcker.

En 2009, Paul Volcker a accordé une interview au Spiegel, dont les déclarations étaient et sont toujours plus actuelles que jamais. Le Spiegel constate que les États-Unis combattent la crise financière avec de l'argent bon marché et non avec des réformes structurelles, ce à quoi Volcker répond :

"C'est vrai. Nous n'avons malheureusement toujours pas de reprise auto-entretenue. Tant l'économie que les marchés financiers sont sous perfusion de l'Etat".

"SPIEGEL" : La dette publique américaine atteindra bientôt 12 billions de dollars ... Cet énorme endettement va-t-il mettre à genoux la superpuissance économique que sont les Etats-Unis ?

Volcker : "Bien sûr, nous devons nous attaquer à ce problème de la dette publique, mais au bon moment".

Au cours des 14 dernières années, le bon moment ne s'est manifestement pas présenté, car les presque 12 billions de dollars qui étaient inquiétants à l'époque sont devenus entre-temps plus de 32 billions, ce qui pourrait signifier la chute des Etats-Unis, comme Volcker le reconnaissait déjà à l'époque dans l'interview.

"SPIEGEL" : L'historien de Harvard Niall Ferguson a récemment écrit : "Un endettement élevé et une croissance lente font tomber les empires - et les Etats-Unis pourraient être les prochains". Exagère-t-il ?

Volcker : La menace qu'il décrit est réelle. Nous devons y faire face".

Et c'est précisément ce qui donne des cauchemars à Yellen dans le contexte de l'abaissement de la notation de crédit.

Car si le monde perd confiance dans la solvabilité des Etats-Unis et que plus personne ne prête de dollars au gouvernement en achetant des obligations d'Etat, l'avenir s'annonce très sombre.

Les dépenses publiques américaines contribuent à plus de 35 pour cent du PIB et des réductions dans le cadre de la lutte contre le déficit budgétaire annuel auraient des conséquences dramatiques. Si la Fed devait être contrainte de financer directement l'État, cela ne fonctionnerait évidemment que si de nouveaux dollars étaient imprimés, ce qui déclencherait finalement une hyperinflation.