- Le plafond de la dette, le rapport sur l'emploi américain et la probabilité d'une hausse des taux d'intérêt en juin sont au cœur de l'actualité cette semaine.

- L'action Salesforce est à acheter si les bénéfices sont supérieurs aux attentes.

- L'action Dollar General est à sous-performer en raison de perspectives moroses.

- Vous avez besoin d'un coup de pouce sur le marché ? Les membres d'Investing Pro bénéficient d'un accès exclusif à nos outils de recherche et à nos données. En savoir plus >>

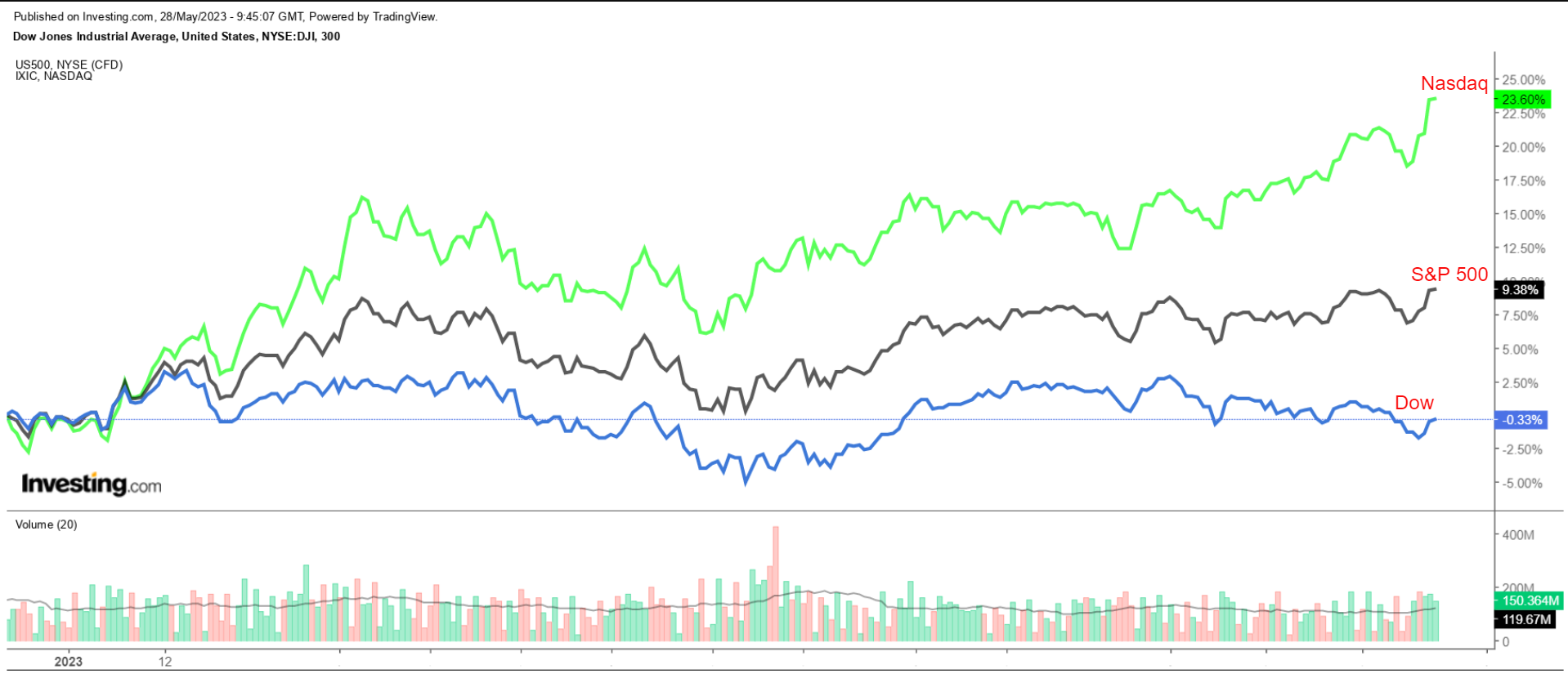

Les actions de Wall Street ont terminé en forte hausse vendredi, les indices Nasdaq Composite et S&P 500 clôturant tous deux à leurs plus hauts niveaux depuis août 2022, dans un contexte d'optimisme quant aux négociations sur le relèvement du plafond de la dette américaine.

Malgré cela, les principaux indices ont clôturé la semaine en ordre dispersé : le Nasdaq a bondi de 2,5 %, le S&P a légèrement augmenté de 0,3 %, tandis que l'indice de référence Dow Jones Industrial Average a été à la traîne, avec une baisse de 1 %.

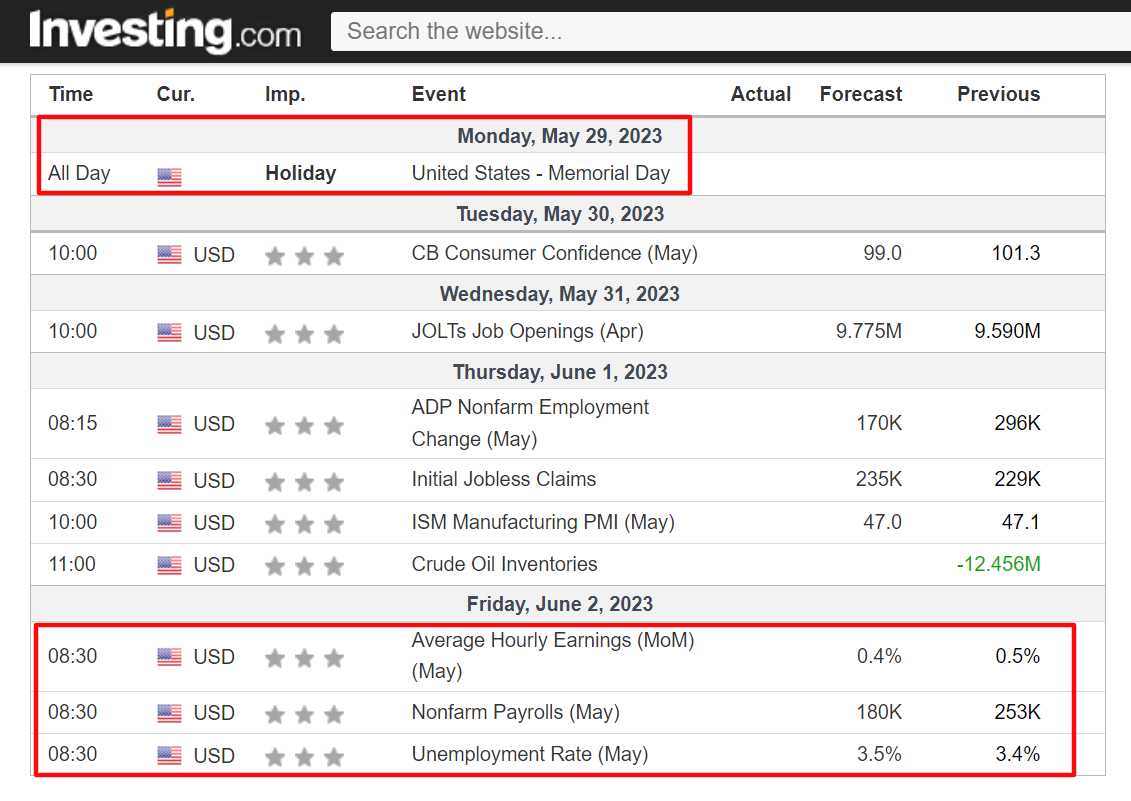

La semaine à venir, qui sera écourtée par les vacances et au cours de laquelle les marchés boursiers américains seront fermés lundi pour le Memorial Day, devrait encore être riche en événements.

Les investisseurs auront pour la première fois l'occasion de réagir à la nouvelle selon laquelle le président américain Joe Biden et le président républicain de la Chambre des représentants Kevin McCarthy sont parvenus samedi soir à un accord de principe pour suspendre le plafond de la dette du gouvernement fédéral, qui s'élève à 31 400 milliards de dollars, mettant ainsi fin à une impasse qui dure depuis des mois.

Entre-temps, sur le calendrier économique, le plus important sera le rapport sur l'emploi aux États-Unis de vendredi. L'emploi non agricoles NFP devrait augmenter de 180 000 en mai, tandis que le taux de chômage devrait augmenter à 3,5 %.

Ces données seront déterminantes pour la prochaine décision politique de la Réserve fédérale.

Actuellement, les marchés financiers évaluent à 64,2 % la probabilité d'une nouvelle augmentation d'un quart de point lors de la prochaine réunion du FOMC le 14 juin, selon l'Outil de surveillance du taux de la Fed Investing.com.

Ailleurs, certains des principaux rapports sur les bénéfices à surveiller au cours de la semaine à venir comprennent des mises à jour de Macy's Inc (NYSE :M), Lululemon Athletica Inc (NASDAQ :LULU), Broadcom (NASDAQ :AVGO), Crowdstrike Holdings Inc (NASDAQ :CRWD), Okta (NASDAQ :OKTA), Zscaler (NASDAQ :ZS), C3 Ai Inc (NYSE :AI) et Chewy (NYSE :CHWY), alors que la saison des rapports du premier trimestre de Wall Street touche à sa fin.

Quelle que soit la direction prise par le marché, je mets en évidence ci-dessous un titre susceptible d'être demandé et un autre qui pourrait continuer à baisser.

N'oubliez pas, cependant, que mon horizon temporel ne couvre que la semaine à venir, du 29 mai au 2 juin.

Actions à acheter : Salesforce

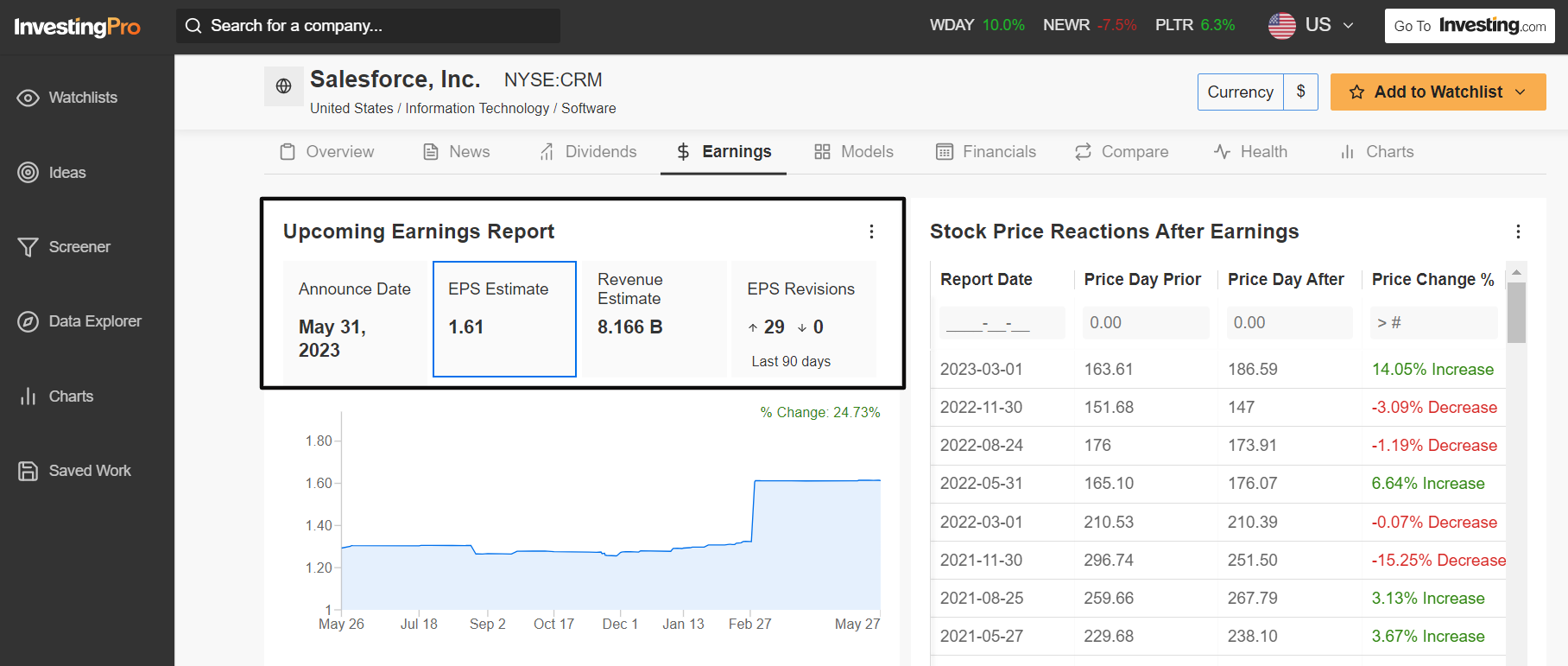

Je m'attends à ce que l'action Salesforce (NYSE :CRM) surperforme au cours de la semaine à venir, avec à l'horizon une cassure potentielle vers de nouveaux sommets plurimensuels, car le géant des logiciels d'entreprise devrait dégager des bénéfices et des revenus solides lors de la publication de ses chiffres du premier trimestre après la cloche de clôture, le mercredi 31 mai.

Il n'est pas surprenant qu'une enquête d'InvestingPro sur les révisions des bénéfices des analystes indique un optimisme croissant avant la publication, les analystes étant de plus en plus optimistes quant aux perspectives d'avenir du fournisseur de logiciels de gestion de la relation client (CRM).

Les négociations d'options impliquent une variation de 9 % pour les actions après la publication du rapport. Salesforce a progressé de 14 % après la publication de ses derniers résultats le 1er mars.

Le consensus prévoit que le géant de la technologie basé à San Francisco, en Californie, affichera un bénéfice de 1,61 $ par action pour le trimestre d'avril. Si cela se confirme, cela représenterait une croissance des bénéfices de 64,3 % d'une année sur l'autre, grâce à des mesures agressives de réduction des coûts encouragées par des investisseurs activistes, notamment Elliott Management de Paul Singer et Third Point de Dan Loeb.

Parallèlement, le chiffre d'affaires de Salesforce devrait bondir de 10 % par rapport à l'année précédente pour atteindre 8,16 milliards de dollars, ce qui reflète la forte croissance de ses principaux segments d'activité.

À mon avis, la société dirigée par Marc Benioff présentera des perspectives optimistes pour le reste de l'année, car elle reste bien positionnée pour prospérer en dépit d'un environnement macroéconomique incertain.

Dans un contexte d'effervescence autour de l'intelligence artificielle générative, la direction commentera probablement l'IA générative de la société pour la gestion de la relation client, appelée Einstein GPT.

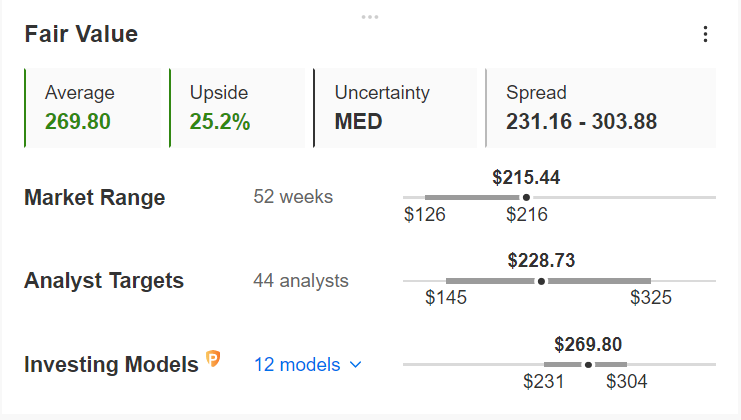

L'action CRM a clôturé la séance de vendredi à 215,44 dollars, un niveau jamais atteint depuis avril 2022. Au niveau actuel, Salesforce a une capitalisation boursière de 210,9 milliards de dollars, ce qui lui confère le statut d'entreprise de logiciels basés sur le cloud la plus précieuse au monde.

Depuis le début de l'année, les actions ont grimpé de 63,4 %, suivant ainsi l'évolution d'une grande partie du secteur technologique. Il convient de noter que l'action CRM reste extrêmement sous-évaluée à l'heure actuelle selon les modèles quantitatifs d'InvestingPro, et pourrait connaître une augmentation de 25,2 % par rapport au cours de clôture de vendredi.

L'estimation du prix de la "juste valeur" est déterminée en fonction de plusieurs modèles d'évaluation, notamment les ratios cours/bénéfice, cours/chiffre d'affaires et multiples cours/comptes.

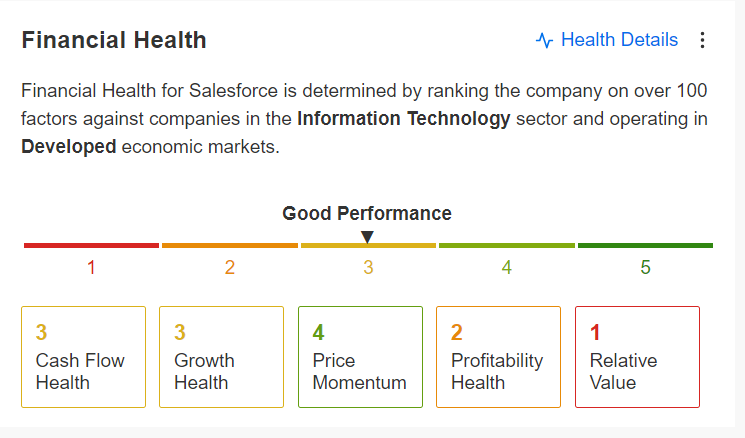

Malgré une note d'évaluation en baisse, Salesforce bénéficie actuellement d'une note de "santé financière" de 3,0 sur 5,0 sur Investing Pro, grâce à ses fortes perspectives de croissance et à son flux de trésorerie robuste. C'est important, car les entreprises dont la note de santé est supérieure à 2,75 ont largement surperformé le marché au cours des sept dernières années.

Si vous êtes à la recherche d'idées de transactions plus concrètes pour faire face à la volatilité actuelle de Wall Street, l'outil Investing Pro vous permet d'identifier facilement les actions gagnantes à tout moment. Commencez votre essai gratuit de 7 jours dès aujourd'hui !

Actions à vendre : Dollar General

Je pense que les actions de Dollar General (NYSE :DG) connaîtront une semaine difficile, avec une rupture potentielle vers de nouveaux plus bas de 52 semaines, car le détaillant discount va manquer les estimations pour les bénéfices du premier trimestre à mon avis et fournir des perspectives faibles.

Les résultats financiers de Dollar General pour le premier trimestre sont attendus avant la cloche d'ouverture le jeudi 1er juin et devraient être affectés par l'impact négatif d'une baisse de la fréquentation de ses magasins ainsi que par l'augmentation des dépenses d'exploitation et des pressions sur les coûts.

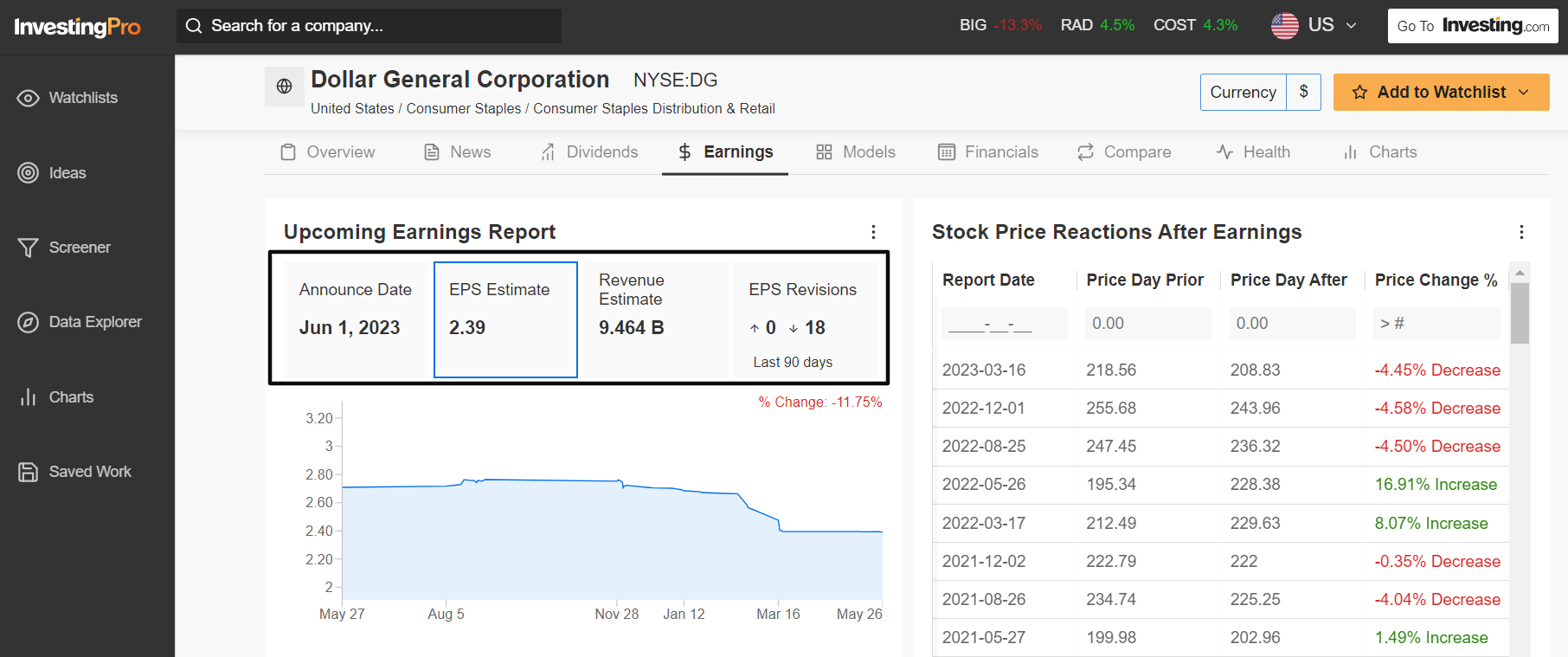

Wall Street prévoit que la chaîne de magasins discount basée à Goodlettsville (Tennessee), qui exploite plus de 18 700 magasins sur le territoire continental des États-Unis, gagnera 2,39 $ par action au cours du trimestre d'avril, soit une baisse de 1 % par rapport au BPA de 2,41 $ enregistré au cours de la même période de l'année précédente. Dans le même temps, les recettes devraient augmenter de 8,2 % par an pour atteindre 9,46 milliards de dollars.

Les analystes ont réduit leurs estimations de BPA 18 fois au cours des 90 jours précédant la publication des résultats, contre zéro révision à la hausse, selon un sondage d'Investing Pro, ce qui souligne les difficultés auxquelles Dollar General est confronté à court terme dans le contexte actuel.

Pour l'avenir, je pense que la direction de Dollar General adoptera un ton prudent dans ses prévisions, compte tenu du ralentissement actuel de la demande d'articles à plus forte marge et de la persistance de l'inflation à un niveau élevé.

Les participants au marché s'attendent à une variation importante des actions de Dollar General à la suite de la mise à jour, avec un mouvement implicite possible d'environ 7 % dans l'une ou l'autre direction, selon le marché des options. Dollar General a chuté de 4,4 % après la publication de ses derniers résultats à la mi-mars.

L'action DG, qui a chuté à son plus bas niveau en un an à 200,80 dollars en milieu de semaine, a terminé à 205,10 dollars vendredi. Selon les évaluations actuelles, Dollar General a une capitalisation boursière de 44,9 milliards de dollars, ce qui en fait le plus grand magasin à un dollar des États-Unis et l'un des plus grands détaillants à rabais du pays.

Bien qu'elles soient à l'abri de la récession, les actions de Dollar General sont restées largement en deçà de la performance du marché dans son ensemble depuis le début de l'année 2023, chutant de près de 17 % depuis le début de l'année, alors que le S&P 500 a enregistré une hausse de près de 10 %.

Dollar General, qui décrit ses principaux clients comme des ménages gagnant moins de 35 000 dollars, vend principalement des produits d'épicerie et des biens de consommation, qui génèrent des marges plus faibles que les articles discrétionnaires tels que les articles ménagers et les vêtements.

Vous cherchez d'autres idées de transactions exploitables pour faire face à la volatilité actuelle des marchés ? L'outil InvestingPro vous aide à identifier facilement les actions gagnantes à tout moment.

Commencez votre essai gratuit de 7 jours pour obtenir des informations et des données indispensables !

Voici le lien pour ceux d'entre vous qui souhaitent s'abonner à InvestingPro et commencer à analyser les actions eux-mêmes.

Divulgation : Au moment où j'écris ces lignes, j'ai une position longue sur le S&P 500 et le Nasdaq 100 via le SPDR S&P 500 ETF (SPY) et l'Invesco QQQ Trust ETF (QQQ ).Je suis également long sur leTechnology Select Sector SPDR ETF (NYSE :XLK ).Je rééquilibre régulièrement mon portefeuille d'actions individuelles et d'ETF sur la base d'une évaluation permanente des risques liés à l'environnement macroéconomique et à la situation financière des entreprises. Les opinions exprimées dans cet article sont uniquement celles de l'auteur et ne doivent pas être considérées comme des conseils d'investissement.