- L'incertitude quant aux plans de taux de la Réserve fédérale et le ralentissement de l'économie continueront d'influencer le sentiment des investisseurs en 2023.

- Je reste optimiste quant aux sociétés présentant des fondamentaux solides, des valorisations raisonnables et des versements de dividendes croissants dans l'environnement de marché actuel.

- Je recommande d'acheter PepsiCo et 3M pour se protéger contre une nouvelle volatilité au cours de la nouvelle année.

- *Performance depuis le début de l'année : -2,5%.

- *Capitalisation boursière : 245,4 milliards de dollars

- *Performance depuis le début de l'année : +5.6%

- *Capitalisation boursière : 70 milliards de dollars

Les actions à revenu fixe ont été très recherchées ces derniers temps, car de plus en plus de signes indiquent que la reprise économique s'essouffle en raison des plans de la Réserve fédérale visant à augmenter les taux d'intérêt pour lutter contre le niveau élevé persistant de l'inflation.

Alors que les sociétés technologiques non rentables et à forte croissance ont perdu la faveur des investisseurs, les valeurs de rendement défensives, aux dividendes élevés et aux finances saines, ont largement surperformé le marché dans le contexte actuel.

En effet, le ProShares S&P 500 Dividend Aristocrats ETF (NYSE :NOBL) - une mesure des sociétés qui ont augmenté leurs dividendes annuellement au cours des 25 dernières années ou plus - a chuté de 4,5 % au cours de la dernière année, comparativement à la baisse de 14,4 % de l'indice S&P.

Je recommande donc d'acheter des actions de PepsiCo (NASDAQ :PEP) et de 3M Company (NYSE :MMM), compte tenu de leurs solides fondamentaux, de leurs valorisations raisonnables, de leurs bilans sains et de leurs énormes réserves de liquidités. Plus important encore, ces deux sociétés ont une longue tradition d'augmentation des dividendes, ce qui les rend intéressantes en cette période de volatilité du marché.

PepsiCo

PepsiCo répond à mes critères stricts de sociétés de valeur rentables qui réussissent dans des environnements macroéconomiques difficiles. Le géant mondial de l'alimentation, des snacks et des boissons - surtout connu pour produire sa boisson gazeuse Pepsi Cola, ainsi qu'une grande variété de snacks, notamment des chips de maïs, de pommes de terre et de tortillas - a prouvé au fil du temps qu'il pouvait résister à un ralentissement de l'économie tout en offrant aux investisseurs des dividendes croissants.

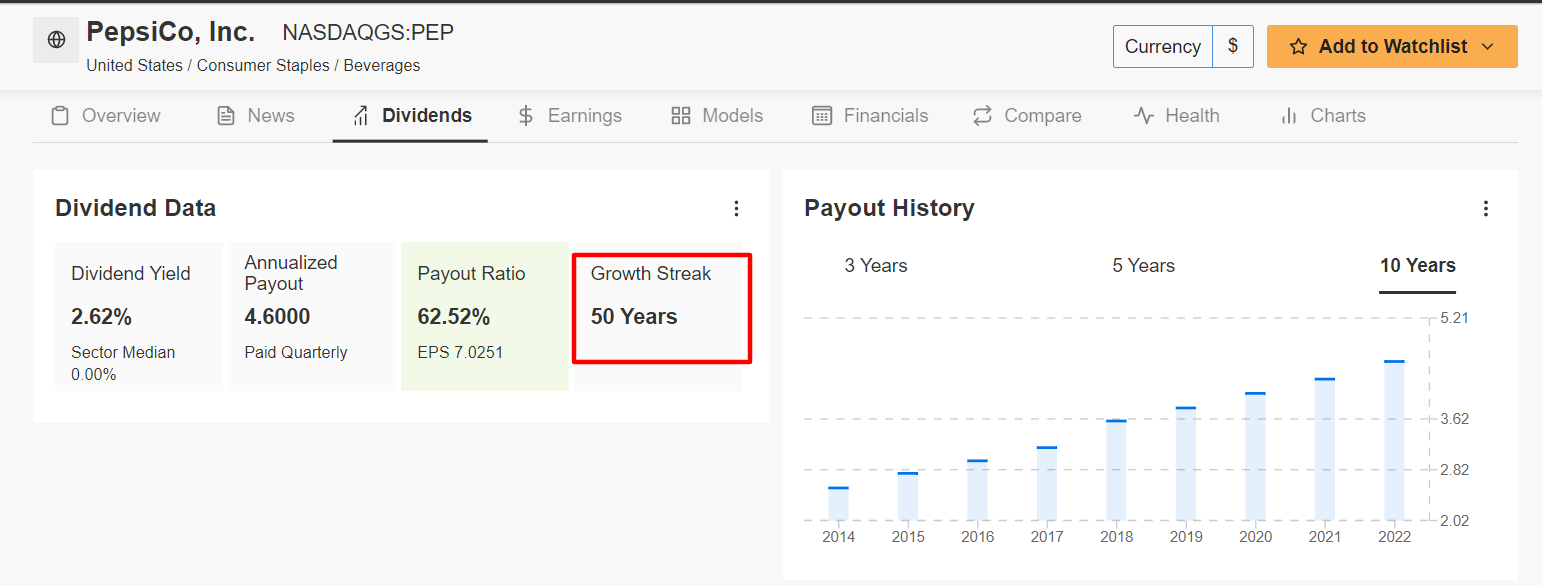

En fait, PepsiCo a augmenté son dividende annuel pendant 50 années consécutives, et les actions rapportent actuellement 2,62 %, ce qui est largement supérieur au rendement implicite de 1,59 % pour le S&P 500 index. Avec un ratio de distribution des dividendes supérieur à 60 % pour l'exercice en cours, la société défensive de consommation annoncera probablement sa 51ème augmentation annuelle consécutive du dividende en 2023.

Source : InvestingPro

Pour l'avenir, je pense que Pepsi est bien placé pour assurer une croissance continue dans un contexte opérationnel difficile, les consommateurs consacrant davantage de dépenses aux besoins de base. Cette société de produits de consommation bien diversifiée est présente dans 200 pays et vend une large gamme d'articles que les gens consomment indépendamment des conditions économiques.

PepsiCo possède actuellement 23 marques dans son portefeuille qui génèrent plus d'un milliard de dollars de ventes annuelles, y compris des boissons gazeuses notables comme Pepsi, Mountain Dew, Gatorade et Lipton Tea, ainsi que des marques de snacks reconnaissables comme Lay's, Fritos, Doritos, Cheetos et Quaker Foods.

En tant que tel, je m'attends à ce que la société réalise une solide performance en 2023, avec des actions susceptibles d'atteindre de nouveaux sommets historiques, grâce à ses solides antécédents en matière de rendement pour les actionnaires, combinés à sa position de leader dans le secteur de l'alimentation, des snacks et des boissons.

PEP - qui a atteint un pic record de 186,84 dollars le 13 décembre - a clôturé à 176,06 dollars la nuit dernière. Aux niveaux actuels, la société de boissons et d'aliments prêts à consommer, basée à Purchase, New York, a une capitalisation boursière de 245,4 milliards de dollars. Les actions sont en baisse de 2,5 % jusqu'à présent en 2023 après avoir enregistré un gain annuel de 4 % en 2022.

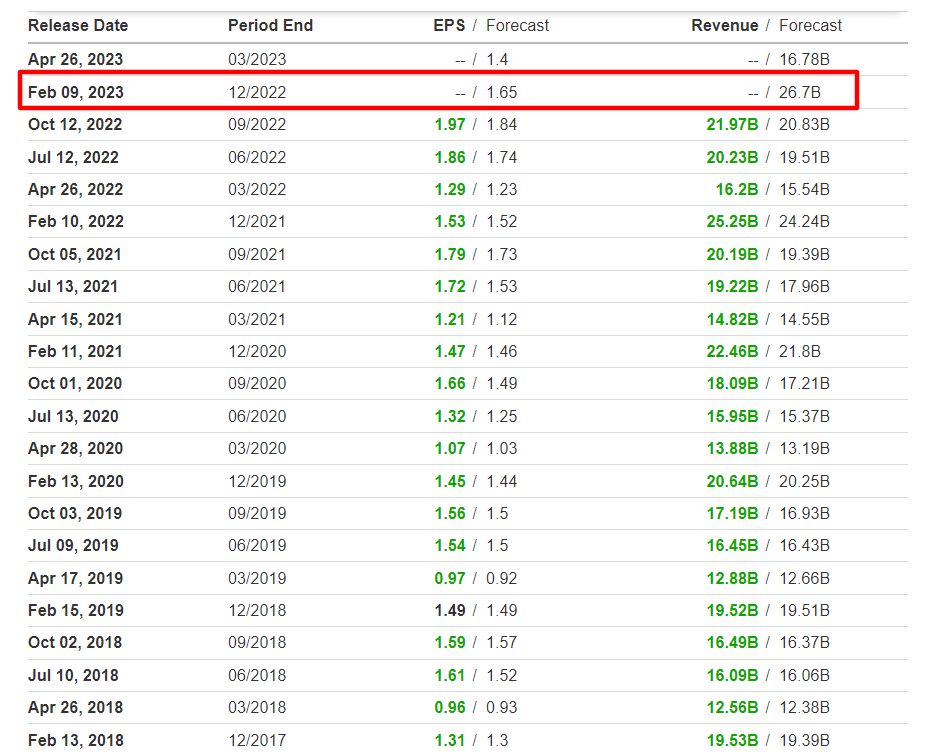

Le prochain catalyseur majeur devrait arriver le mois prochain, lorsque PepsiCo publiera ses résultats financiers du T4 avant l'ouverture du marché américain le 9 février. Le consensus prévoit un bénéfice par action de 1,65 $ au quatrième trimestre, soit une amélioration de 7,8 % par rapport à l'année précédente, tandis que le chiffre d'affaires devrait augmenter d'environ 6 % en glissement annuel pour atteindre 26,7 milliards de dollars. Si ces prévisions sont confirmées, il s'agirait du chiffre d'affaires trimestriel le plus élevé de son histoire, grâce à de nouvelles augmentations de prix pour ses sodas et ses snacks.

Source : Investing.com

Pepsi a égalé ou dépassé les attentes de Wall Street en matière de bénéfices à chaque trimestre depuis le premier trimestre 2012, tout en ne manquant les estimations de ventes que deux fois au cours de la même période, ce qui démontre la force et la résilience de son activité sous-jacente.

3M

Bien qu'elle ait été confrontée à plusieurs vents contraires, tels que l'augmentation des coûts, la montée des tensions géopolitiques et, plus récemment, un litige concernant des bouchons d'oreille défectueux, la société 3M s'est montrée à la hauteur de son statut d'action défensive de premier ordre en cas de ralentissement du marché, grâce à sa capacité avérée à générer d'importants flux de trésorerie disponibles, ce qui lui permet de restituer davantage de capital aux actionnaires au fil du temps.

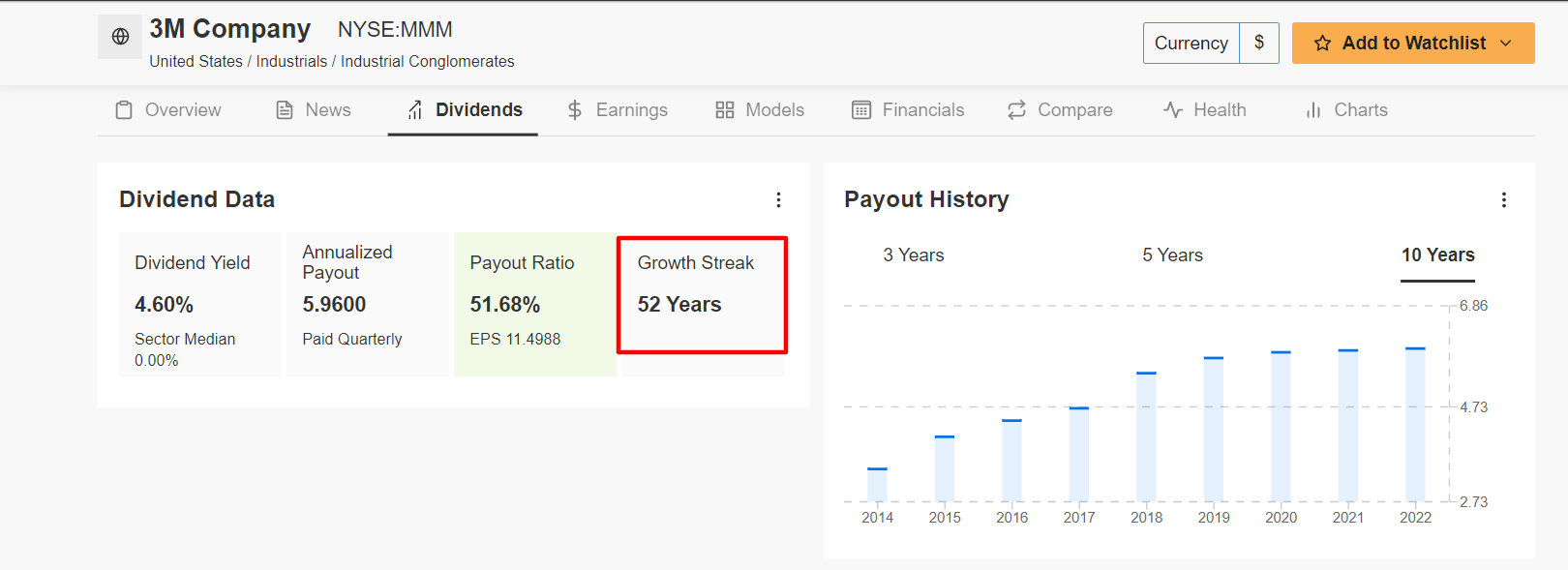

Non seulement les actions du géant industriel offrent actuellement un rendement de 4,60 %, une performance inégalée sur le marché, mais la société a augmenté son dividende annuel pendant 52 années consécutives, ce qui souligne ses antécédents exceptionnels en matière de retour de fonds aux investisseurs.

Source : InvestingPro

En outre, 3M bénéficie également d'une valorisation extrêmement bon marché. Avec un ratio cours/bénéfices (C/B) à terme de 11, l'action MMM bénéficie d'une décote substantielle par rapport à certains de ses concurrents notables, tels que Honeywell (NASDAQ :HON), Illinois Tool Works (NYSE :ITW) et Parker-Hannifin (NYSE :PH), qui se négocient respectivement à 26,9 fois, 26,4 fois et 32,3 fois les bénéfices à terme.

Sur la base de ses paramètres de valorisation, je pense que l'action 3M pourrait être sous-estimée par certains investisseurs qui se concentrent principalement sur les défis à court terme de la société. Cependant, il est important de se rappeler que le conglomérat de matériaux possède une entreprise résiliente qui a réussi à surmonter de nombreuses tempêtes dans le passé.

L'action MMM - qui a chuté à un récent plus bas de 52 semaines proche de 107 dollars pour atteindre son pire niveau depuis 2013 - a terminé la séance de mardi à 126,60 dollars. Les actions, qui ont rebondi de leurs plus bas d'octobre en même temps que les principaux indices boursiers, sont en hausse de 5,6 % au cours des premières semaines de négociation de 2023 après avoir subi une perte annuelle de 32,5 % en 2022.

À mon avis, les actions de 3M vont finalement atteindre leur niveau le plus bas cette année grâce à la diminution des inquiétudes concernant les perspectives de croissance à long terme de la société, qui commence à récolter les fruits de ses actions de restructuration opérationnelle, de ses ajustements de portefeuille et de ses mesures de réduction des coûts.

Sans surprise, la juste valeur moyenne de l'action MMM sur InvestingPro selon un certain nombre de modèles d'évaluation - y compris les multiples P/E - implique une hausse de 28,1% par rapport à la valeur de marché actuelle au cours des 12 prochains mois, à environ 163 $/action.

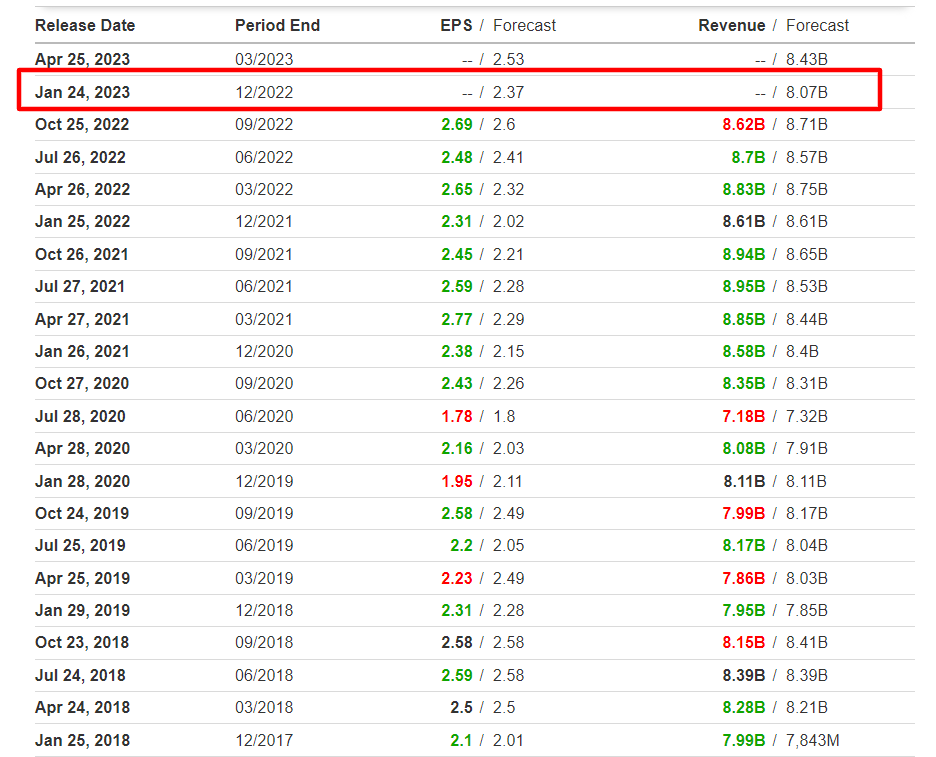

3M devrait présenter ses résultats T4 le mardi 24 janvier, avant la cloche d'ouverture. Le consensus prévoit un BPA de 2,37 $ par action, en hausse de 2,6 % par rapport à l'année précédente, tandis que le chiffre d'affaires devrait baisser de 6,2 % en glissement annuel pour atteindre 8,07 milliards de dollars.

Source : Investing.com

Dans l'ensemble, 3M semble prêt à rebondir, à moins de résultats juridiques catastrophiques. Cette société de fabrication diversifiée répond à la plupart des critères de ma liste, qui m'aide à identifier des sociétés de premier ordre à dividendes élevés et à valorisations attrayantes à ajouter à mon portefeuille, quel que soit l'état de l'économie.

Divulgation : Au moment de larédaction de cet article, je suis long sur le S&P 500 et le Nasdaq via le SPDR S&P 500 ETF (SPY) et le Invesco QQQ ETF (QQQ). Je suis également long sur le Technology Select Sector SPDR ETF (XLK). Les opinions exprimées dans cet article sont uniquement celles de l'auteur et ne doivent pas être considérées comme des conseils d'investissement.