- L'action Ford a perdu plus d'un quart de sa valeur au cours des 30 derniers jours.

- Le constructeur automobile a plus de mal que ses pairs à maîtriser ses coûts dans un contexte d'inflation élevée.

- La persistance des prix élevés des matières premières a également nui à la transformation de l'E.V. de la société.

Il semble que rien ne fonctionne pour les constructeurs automobiles dans l'environnement macroéconomique actuel. Malgré les signes indiquant que la pression sur la chaîne d'approvisionnement mondiale s'atténue enfin, le contexte de récession pousse les consommateurs à interrompre leurs achats importants, y compris les voitures.

Parmi les constructeurs automobiles américains, le plus durement touché est Ford Motor Company (NYSE :F), qui a perdu plus d'un quart de sa valeur au cours des 30 derniers jours en raison des préoccupations croissantes concernant les stocks. La société a maintenant perdu plus de 45 % depuis le début de l'année.

Ajoutant à la liquidation, l'action de Ford était en baisse de près de 7 % pour la journée au moment de la rédaction de cet article, s'échangeant à 11,36 $ par action.

Le mois dernier, la société basée à Dearborn, dans le Michigan, a déclaré aux investisseurs qu'elle prévoyait désormais que le nombre de véhicules partiellement construits - qu'elle décrivait comme "essentiellement des camions et des SUV à marge élevée" - se situerait entre 40 000 et 45 000 à la fin du troisième trimestre.

Bien qu'elle se soit déclarée confiante de pouvoir achever et vendre ces véhicules d'ici la fin de l'année, un nombre croissant de marques préviennent qu'elles ont beaucoup de mal à vendre leurs produits, les consommateurs devant faire face au double choc de l'augmentation de l'inflation et de l'envolée des taux d'intérêt.

Les stocks élevés ont joué un rôle important dans la récente contraction de l'économie américaine. Selon les données du Bureau du recensement, les détaillants américains ont accumulé des stocks d'une valeur record de 732 milliards de dollars en juillet, soit une augmentation de 21 % par rapport à l'année précédente.

Face à ces menaces, de nombreux analystes ont réduit leurs estimations de bénéfices pour la société Ford au cours des 90 derniers jours, suggérant que l'énorme poussée de la demande post-pandémique pourrait ne pas se matérialiser lorsqu'il s'agit de produits coûteux comme les voitures.

Source : InvestingPro

Tout juste au seuil de rentabilité

Les analystes d'UBS ont rétrogradé Ford et General Motors (NYSE :GM) cette semaine. Dans une note aux clients, la banque d'investissement a déclaré que les constructeurs automobiles perdraient leur pouvoir de fixation des prix, les consommateurs évitant les gros achats comme les voitures.

Ce changement de tendance représente un revirement par rapport à l'année dernière, lorsque les constructeurs automobiles étaient en nombre limité et que les gens étaient prêts à payer au-dessus de la valeur du marché.

UBS a réduit l'estimation du bénéfice par action de Ford d'encore plus de 61 %, notant que le constructeur de Lincoln sera plus proche du seuil de rentabilité en termes de flux de trésorerie disponible et de bénéfice avant intérêts et impôts que ses concurrents.

Ford semble également éprouver plus de difficultés que ses pairs lorsqu'il s'agit d'obtenir de meilleurs accords avec ses fournisseurs. La société a réduit ses prévisions de bénéfices, avertissant que l'inflation plus élevée coûtera à Ford 1 milliard de dollars de plus que prévu au cours du trimestre qui s'est terminé le 30 septembre.

Le constructeur automobile prévoit un bénéfice ajusté avant intérêts et impôts de l'ordre de 1,4 à 1,7 milliard de dollars lorsqu'il publiera ses résultats du troisième trimestre à la fin du mois. Cette estimation préliminaire est bien en deçà des 3,7 milliards de dollars de bénéfices ajustés avant intérêts et impôts (EBIT) que Ford a publiés au dernier trimestre et des 3 milliards de dollars qu'il a gagnés il y a un an. Les pénuries de pièces critiques maintiendront également élevés ses stocks de véhicules à moitié terminés.

En raison de la persistance des prix élevés des matières premières et de la menace d'une récession mondiale, Ford pourrait avoir du mal à lever des fonds pour financer sa transformation en un constructeur de véhicules électriques de premier plan. Le président-directeur général Jim Farley investit 50 milliards de dollars dans l'électrification de la gamme Ford. Il a accéléré le passage du constructeur automobile aux véhicules à batterie et s'est engagé à construire 2 millions de véhicules électriques par an d'ici la fin 2026.

Les incertitudes économiques persistantes, les pressions sur les coûts et la détérioration des perspectives de la demande sont les principales raisons pour lesquelles la plupart des analystes de Wall Street ne sont pas encore prêts à parier sur l'action Ford et à lui donner la valorisation que mérite un constructeur de véhicules électriques en pleine croissance.

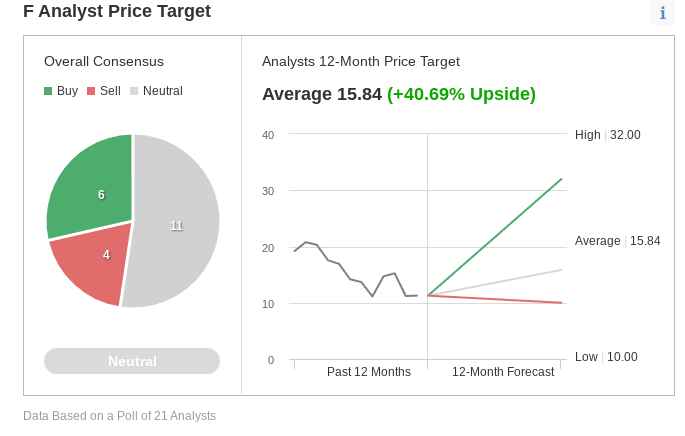

Dans une enquête d'Investing.com auprès de 21 analystes, 70 % d'entre eux ne recommandent pas d'acheter l'action, même après le recul massif de cette année.

Source : Investing.com

Conclusion : Acheter ou fuir l'action Ford ?

L'action Ford est un pari à long terme qui pourrait s'avérer payant si l'entreprise réussit sur le marché des véhicules électriques et devient l'un des principaux acteurs du secteur. Mais ce voyage est plein de risques et d'incertitudes, surtout si l'économie de consommation perd de son élan. Les investisseurs ont intérêt à rester sur la touche.

Divulgation: Au moment de la rédaction, l'auteur ne possède pas les actions mentionnées dans ce rapport. Les opinions exprimées dans cet article sont uniquement celles de l'auteur et ne doivent pas être considérées comme des conseils d'investissement.