- Le resserrement agressif prévu par la Fed pour contenir l'inflation galopante fait craindre une possible récession.

- Trois sociétés à protéger dans votre portefeuille en raison de la solidité de leurs fondamentaux, de leurs valorisations attrayantes et de leurs versements de dividendes.

- Merck, Northrop Grumman, et NRG Energy à ajouter à votre liste de surveillance.

- Pour des outils, des données et du contenu qui vous aideront à prendre de meilleures décisions d'investissement, essayez InvestingPro+.

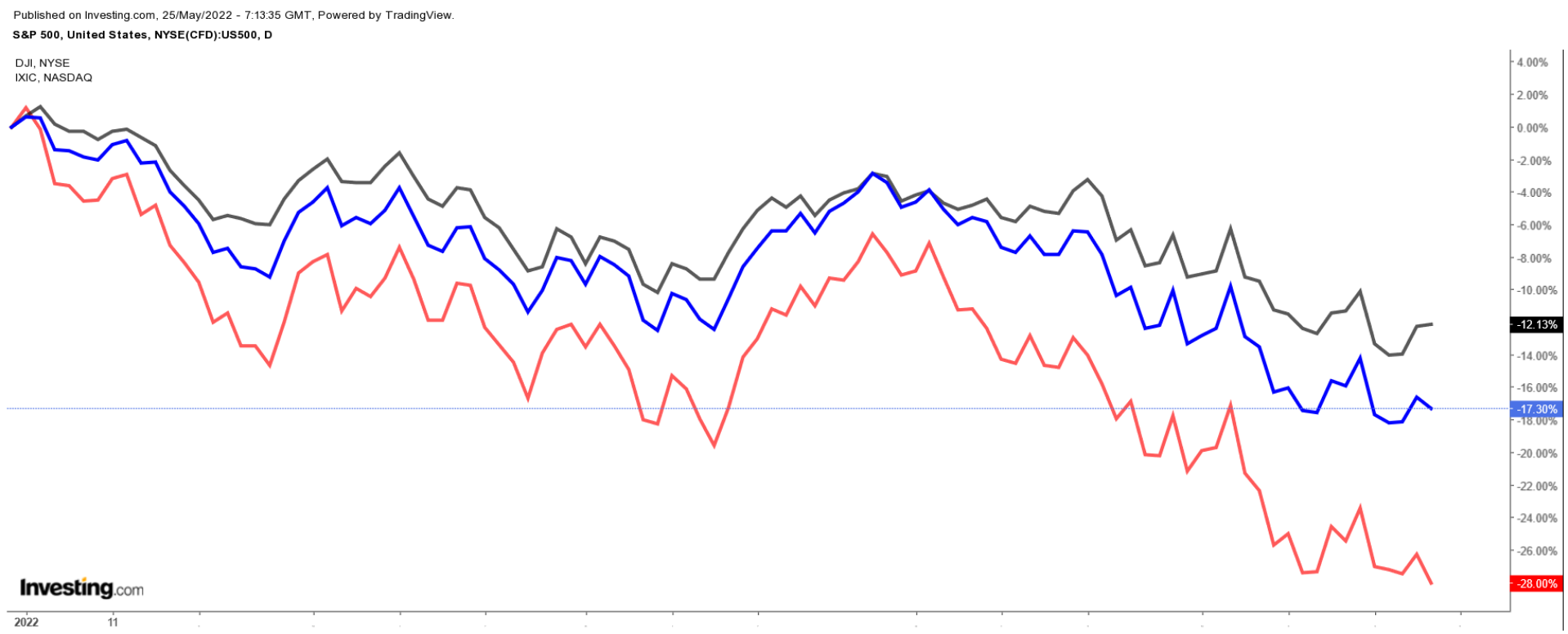

Les actions de Wall Street ont connu l'un des pires débuts d'année de leur histoire, suscitant l'inquiétude des investisseurs quant aux projets de la Réserve fédérale de relever les taux d'intérêt dans sa lutte contre une haute inflation persistante.

Le blue-chip Dow Jones Industrial Average est en baisse de 12,1% depuis le début de l'année, tandis que l'indice de référence S&P 500 et l'indice technologique NASDAQ Composite sont en baisse de 17% et 27,8%, respectivement.

Le marché s'attend à ce que la Fed relève ses taux à plusieurs reprises d'ici la fin de l'année, ce qui placerait le taux des fonds fédéraux dans une fourchette comprise entre 2,75 % et 3,0 % à la fin de 2022.

Outre le relèvement des taux, la banque centrale commencera également à réduire son bilan de 9 000 milliards de dollars en juin, ce qui renforcera le resserrement de la politique dans un contexte de marché beaucoup plus volatile que la dernière fois que la Fed a réduit son portefeuille obligataire.

Alors que Wall Street poursuit son parcours en dents de scie, les trois entreprises ci-dessous sont bien placées pour surmonter les turbulences actuelles du marché, les investisseurs se précipitant pour se protéger contre la perspective d'un affaiblissement de l'économie.

1. Merck

- Performance depuis le début de l'année : +23.5%

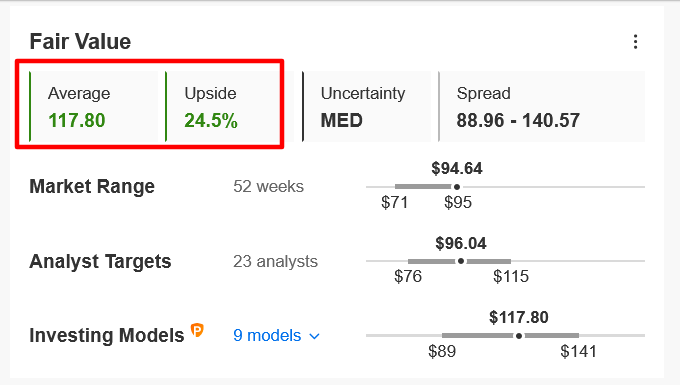

- Pro+ Fair Value Upside : +24.5%

- Ratio C/B : 17,2

- Rendement des dividendes : 3,53 %.

- Capitalisation boursière : 239,3 milliards de dollars

Merck & Company (NYSE:MRK) est une multinationale pharmaceutique de premier plan, qui développe et produit une grande variété de médicaments, de vaccins, de thérapies biologiques et de produits de santé animale.

La société, dont le siège est à Rahway, dans le New Jersey, possède actuellement six médicaments ou produits vedettes, dont les revenus dépassent chacun le milliard de dollars, notamment une immunothérapie contre le cancer, un médicament contre le diabète et des vaccins contre le VPH et la varicelle.

Avec un ratio cours/bénéfice de 17,2 et un dividende annualisé de 2,76 dollars par action, soit un rendement relativement élevé de 3,53 %, Merck semble être une bonne option pour les investisseurs qui cherchent à se protéger de la volatilité du marché dans les mois à venir.

Les valeurs de dividendes de premier ordre de haute qualité ont tendance à surperformer dans un environnement agité, car les acteurs du marché recherchent des sociétés défensives aux valorisations réalistes plutôt que des valeurs technologiques à forte croissance non rentables.

MRK a clôturé la séance de mardi à 94,64 $, juste en dessous de son sommet historique de 94,92 $ atteint lundi. Aux niveaux actuels, la société pharmaceutique a une capitalisation boursière de 239,3 milliards de dollars.

Depuis le début de l'année, l'action Merck a gagné 23. 5 %, dépassant facilement les rendements comparables du marché en général ainsi que d'autres noms notables du secteur de la santé, notamment Johnson & Johnson (NYSE:JNJ), Pfizer (NYSE:PFE), Eli Lilly (NYSE:LLY), AbbVie (NYSE:ABBV) et AstraZeneca (NASDAQ:AZN).

À un prix inférieur à 100 dollars, MRK bénéficie d'une décote importante selon les modèles quantitatifs d'InvestingPro, qui prévoient une hausse de 24,5 % de l'action Merck par rapport aux niveaux actuels au cours des 12 prochains mois, pour atteindre une juste valeur de 117,80 dollars.

Source : InvestingPro+

2. Northrop Grumman

- Performance depuis le début de l'année : +21.7%

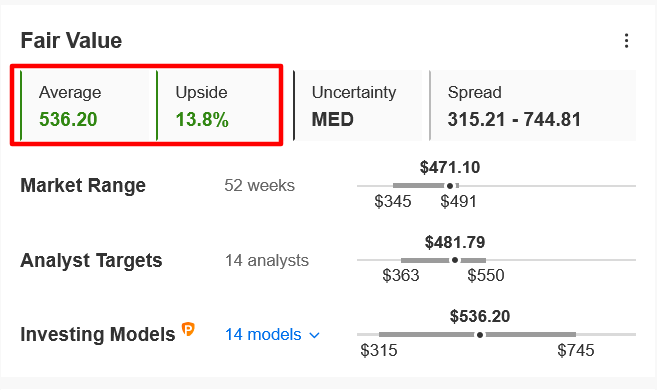

- Pro+ Fair Value Upside : +13.8%

- Ratio C/B : 13,0

- Rendement du dividende : 1,47 %.

- Capitalisation boursière : 73,2 milliards de dollars

Comptant parmi les plus grands fabricants d'armes et fournisseurs de technologies militaires au monde, la société Northrop Grumman (NYSE:NOC, basée à West Falls Church, en Virginie, est également un producteur de premier plan de drones hautement sophistiqués, et est surtout connue pour sa gamme de bombardiers furtifs B-2.

L'action Northrop Grumman constitue un choix solide pour se prémunir contre les incertitudes du marché, alors que les investisseurs se tournent vers les secteurs défensifs de l'industrie. L'entreprise d'armement est également bien positionnée pour bénéficier de la croissance des budgets de défense des gouvernements et des armées dans le contexte géopolitique actuel.

Les actions de NOC - qui ont augmenté de 21,7 % depuis le début de l'année - ont clôturé à 471,10 $ hier, en vue de leur sommet historique de 490,82 $ atteint le 7 mars. Aux évaluations actuelles, la société de technologie aérospatiale et de défense a une capitalisation boursière de 73,2 milliards de dollars.

Avec un ratio C/B de 13,0, Northrop présente une décote extrême par rapport à d'autres entrepreneurs de défense notables, tels que Raytheon Technologies (NYSE:RTX), Lockheed Martin (NYSE:LMT) et General Dynamics (NYSE:GD), qui ont des ratios C/B de 33,2, 19,5 et 18,8, respectivement.

En outre, les efforts continus de Northrop pour restituer davantage de liquidités aux actionnaires sous la forme de versements de dividendes plus élevés en font un candidat encore plus susceptible de surperformer dans les mois à venir.

Le fabricant d'armes a récemment augmenté son dividende trimestriel en espèces de 10 %, à 1,73 $ par action, ce qui représente la 19e augmentation annuelle consécutive. Cela représente un dividende annualisé de 6,92 $ et un rendement de 1,47 %.

Il n'est pas surprenant que NOC puisse connaître une hausse d'environ 14 % au cours des 12 prochains mois, selon le modèle Investing Pro+, ce qui la rapprocherait de sa juste valeur moyenne de 536,20 $ par action.

Source : InvestingPro+

3. NRG Energy

- Performance depuis le début de l'année : +6.3%

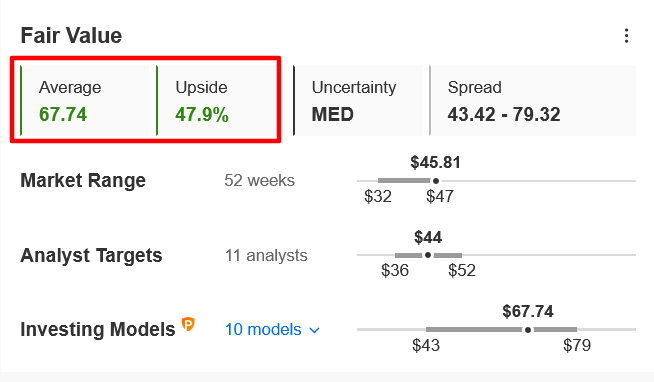

- Pro+ Fair Value Upside : +47.9%

- Ratio C/B : 2,8

- Rendement des dividendes : 3,77 %.

- Capitalisation boursière : 10,9 milliards de dollars

NRG Energy (NYSE:NRG), basée à Houston, au Texas, est l'une des plus grandes entreprises d'électricité des États-Unis. Ses principales activités consistent à produire, vendre et livrer de l'électricité et des produits connexes à environ six millions de clients résidentiels, commerciaux, industriels et de gros dans dix États des régions du Nord-Est et du Midwest.

NRG est un nom solide à détenir, car les craintes d'inflation et les plans agressifs de hausse des taux de la Réserve fédérale alimentent les inquiétudes quant à une éventuelle récession dans les mois à venir.

Les actions de sociétés défensives dont les produits et services sont essentiels à la vie quotidienne des gens, comme les fournisseurs de services publics, ont tendance à surperformer dans des environnements de croissance économique plus faible et d'accélération de l'inflation.

L'évaluation ultra-basse de NRG, ainsi que ses efforts continus pour rendre plus de capital aux investisseurs, en font un choix encore plus intéressant dans les conditions actuelles du marché.

Avec un ratio cours/bénéfice raisonnable de seulement 2,8, NRG est nettement moins cher que certains de ses pairs notables, notamment NextEra Energy (NYSE:NEE), Sempra Energy (NYSE:SRE) et PG&E (NYSE:PCG).

La société d'électricité intégrée est également une action à dividende de qualité, offrant actuellement un paiement annualisé de 1,40 $ par action avec un rendement de 3,77 %.

Les actions de NRG sont en hausse de 6,3 % depuis le début de l'année 2022 et ont clôturé à 45,81 dollars hier, ce qui a permis à la société d'être évaluée à près de 11 milliards de dollars. L'action a atteint 46,86 $ à la fin de la semaine dernière, un niveau qui n'avait pas été atteint depuis octobre 2007.

Malgré sa forte performance depuis le début de l'année, NRG est considérablement sous-évalué à l'heure actuelle selon les modèles d'InvestingPro et pourrait connaître une hausse de près de 48% au cours des 12 prochains mois à sa juste valeur moyenne de 67,74 $/action.

Source : InvestingPro+.

***

Dans le marché actuel, il est plus difficile que jamais de prendre les bonnes décisions. Pensez aux défis :

- Inflation

- Troubles géopolitiques

- Technologies perturbatrices

- Hausse des taux d'intérêt

Pour y faire face, vous avez besoin de bonnes données, d'outils efficaces pour les trier et d'un aperçu de leur signification. Vous devez éliminer les émotions de l'investissement et vous concentrer sur les éléments fondamentaux.

Pour cela, il y a InvestingPro+, avec toutes les données et les outils professionnels dont vous avez besoin pour prendre de meilleures décisions d'investissement. En savoir plus >>