- L'IPC américain devrait montrer que l'inflation est restée proche d'un pic de 40 ans en mai.

- La Réserve fédérale est pratiquement certaine de relever les taux d'intérêt d'un demi-point de pourcentage supplémentaire à l'issue de sa réunion de juin.

- Les investisseurs devraient envisager d'ajouter Palo Alto Networks, Phillips 66 et Bank of America à leur portefeuille.

- Pour des outils, des données et du contenu qui vous aideront à prendre de meilleures décisions d'investissement, essayez InvestingPro+.

- Performance depuis le début de l'année : -5,3%.

- Capitalisation boursière : 52,5 milliards de dollars

- Performance depuis le début de l'année : +51.7%

- Capitalisation boursière : 52,8 milliards de dollars

- Performance depuis le début de l'année : -18,3%.

- Capitalisation boursière : 292,7 milliards de dollars

- Inflation

- Troubles géopolitiques

- Technologies perturbatrices

- Hausse des taux d'intérêt

Les inquiétudes liées à l'inflation galopante et aux plans agressifs de la Réserve fédérale visant à augmenter les taux d'intérêt ont été les principaux moteurs du sentiment du marché pendant la majeure partie de l'année.

Tous les regards seront donc tournés vers le rapport clé de vendredi sur l'indice des prix à la consommation aux États-Unis, qui arrive moins d'une semaine avant la réunion très attendue de juin de la Fed.

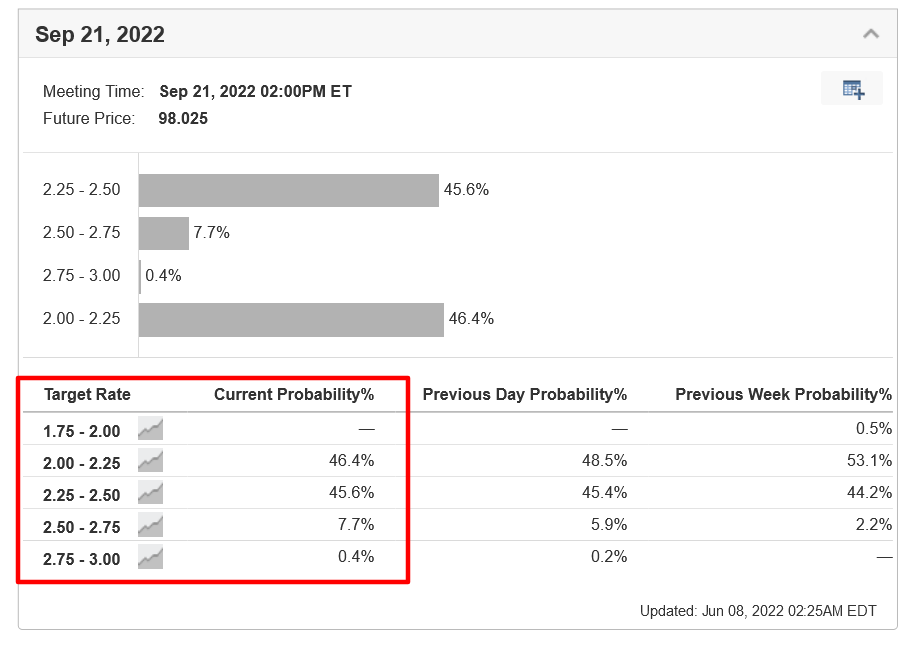

Pour l'instant, le marché attend une hausse des taux d'un demi-point lors des réunions de juin et de juillet de la Fed. Toutefois, un indice des prix à la consommation plus élevé que prévu pourrait déclencher de nouveaux paris en faveur d'une hausse de 75 points de base en juillet, voire en septembre.

Source : Investing.com

La banque centrale américaine a déjà relevé son taux cible des Fed Funds de 75 points de base depuis le début de l'année.

En tenant compte de cela, nous mettons en évidence ci-dessous trois sociétés leaders dans leurs domaines respectifs qui devraient surperformer dans les mois à venir alors que la Fed resserre sa politique monétaire pour lutter contre l'inflation galopante.

1. Palo Alto Networks

Palo Alto Networks (NASDAQ:PANW) est largement considéré comme l'un des principaux noms du secteur des logiciels de cybersécurité. La société dessert plus de 70 000 organisations dans 150 pays, dont 85 des 100 premières entreprises du classement Fortune.

Ses produits de base sont une plateforme qui comprend des pare-feu avancés et des systèmes de prévention des intrusions offrant la sécurité des réseaux, la sécurité du cloud, la protection des points de terminaison et divers services de sécurité fournis par le cloud.

Selon nous, les actions de la société technologique basée à Santa Clara, en Californie, sont bien placées pour reprendre leur marche en avant dans les mois à venir, compte tenu de la flambée actuelle des dépenses en cybersécurité dans le contexte géopolitique actuel.

Les actions de PANW, qui sont en baisse de 5,3 % depuis le début de l'année, ont clôturé la séance de mardi à 527,00 $, soit environ 18 % de moins que le sommet record de 640,90 $ atteint le 20 avril. Aux valorisations actuelles, le leader mondial de la cybersécurité a une capitalisation boursière de 52,5 milliards de dollars.

Signe de la bonne performance de son activité dans le contexte géopolitique actuel, Palo Alto Networks a annoncé le 19 mai des bénéfices et des ventes qui ont écrasé les attentes pour son troisième trimestre fiscal, grâce à l'explosion de la demande pour ses logiciels de sécurité.

Ce résultat a été alimenté par une forte augmentation du total des facturations, un indicateur clé de la croissance des ventes, qui a bondi de 40 % par rapport à l'année précédente pour atteindre 1,8 milliard de dollars.

Le spécialiste de la cybernétique a également présenté des perspectives optimistes, en relevant ses prévisions pour l'ensemble de l'année en ce qui concerne le chiffre d'affaires, les facturations et le bénéfice par action, en raison des tendances favorables de la demande de cybersécurité.

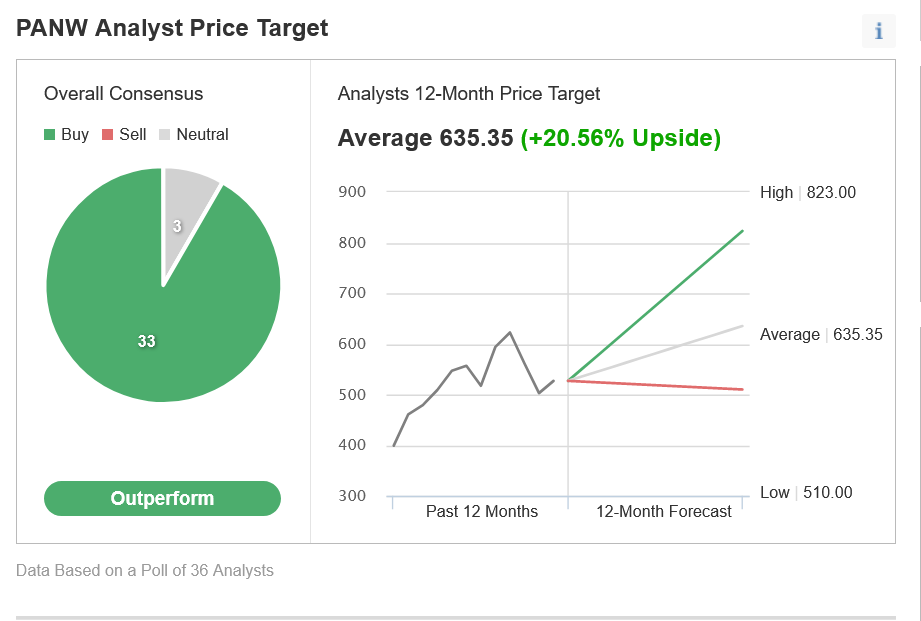

Comme on pouvait s'y attendre, dans une enquête d'Investing.com auprès de 36 analystes, 33 ont évalué l'action PANW comme un "achat", trois l'ont évaluée comme "neutre" et aucun ne l'a considérée comme une "vente".

Parmi les analystes interrogés, l'action avait un potentiel de hausse d'environ 20,5 % avec un objectif de cours moyen à 12 mois de 635,35 $, car elle semble être l'un des principaux bénéficiaires de la croissance continue des dépenses en cybersécurité.

Source : Investing.com

2. Phillips 66

Phillips 66 (NYSE:PSX), l'une des principales entreprises de fabrication et de logistique dans le secteur de l'énergie aux États-Unis, a fait ses débuts en tant que société indépendante lorsque ConocoPhillips (NYSE:COP) a procédé à la scission de ses actifs en aval et en milieu de chaîne en 2012.

Ses principales activités consistent à traiter, raffiner, transporter, livrer, stocker et commercialiser du pétrole brut, du gaz naturel, des liquides de gaz naturel et des produits pétroliers raffinés, tels que des essences, des distillats et des carburants renouvelables.

PSX est en hausse d'environ 52 % en 2022, terminant la séance de mardi à 109,92 $ - son plus haut niveau depuis janvier 2020. Aux valorisations actuelles, la prospère entreprise énergétique basée à Houston, au Texas, a une capitalisation boursière de 52,1 milliards de dollars.

Avec des rendements robustes depuis le début de l'année, Phillips 66 reste l'un des meilleurs noms à détenir alors que la Fed augmente les taux, compte tenu de ses derniers efforts pour rendre plus de liquidités aux actionnaires sous la forme de rachats d'actions et de paiements de dividendes plus élevés.

Le raffineur de pétrole a récemment annoncé son intention de relancer les rachats d'actions après avoir suspendu le programme en mars 2020 en raison de la pandémie de coronavirus.

Il a également augmenté son dividende trimestriel de 5 %, à 0,97 dollar par action. Cela représente un dividende annualisé de 3,88 $ et un rendement de 3,53 %, ce qui en fait un jeu extrêmement intéressant dans les conditions actuelles.

En outre, l'action de Phillip 66 présente un ratio cours/bénéfice (C/B) relativement faible de 18,4, ce qui la rend moins chère que d'autres noms notables du secteur du raffinage du pétrole et du gaz, tels que Marathon Petroleum (NYSE:MPC) et Valero Energy (NYSE:VLO).

La société énergétique diversifiée est bien placée pour récolter les fruits de l'amélioration des fondamentaux du marché de l'énergie, de l'envolée de la demande mondiale de carburant et de la vigueur des prix du pétrole et du gaz, ce qui contribuera à la croissance future des bénéfices et des ventes et lui permettra de continuer à se concentrer sur le rendement pour les actionnaires.

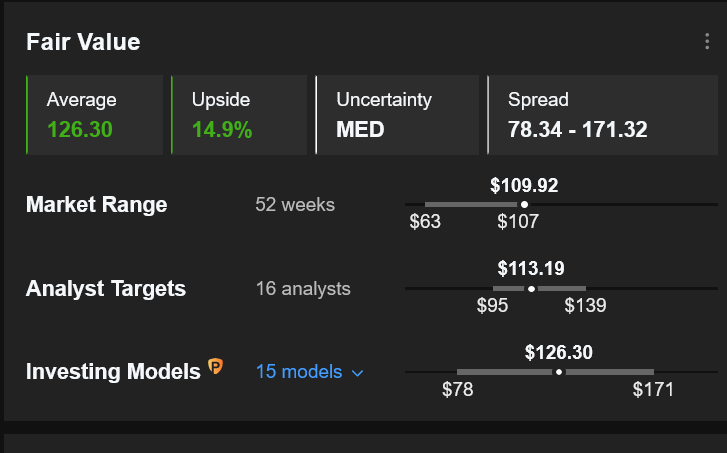

Selon un certain nombre de modèles d'évaluation, notamment les multiples P/E ou P/S ou les valeurs terminales, la juste valeur moyenne de l'action PSX sur InvestingPro+ s'élève à 126,30 $, soit une hausse potentielle de 14,9 % par rapport à la valeur de marché actuelle.

Source : InvestingPro+

3. Bank of America

Bank of America (NYSE:BAC) est l'une des quatre grandes institutions bancaires du pays, avec JPMorgan Chase (NYSE:JPM), Wells Fargo (NYSE:WFC) et Citigroup (NYSE:C).

La société basée à Charlotte, en Caroline du Nord, dont les principaux services financiers comprennent la banque commerciale, la gestion de patrimoine et la banque d'investissement, sert environ 11 % de tous les dépôts bancaires américains.

BAC a clôturé à 36,35 $, le titre étant en baisse d'environ 18 % depuis le début de l'année. Aux niveaux actuels, BofA a une capitalisation boursière d'environ 293 milliards de dollars, ce qui en fait la deuxième plus grande institution bancaire américaine, derrière JPM.

Malgré les craintes croissantes que le resserrement monétaire agressif de la Fed puisse faire basculer l'économie dans une récession, Bank of America est en mesure de bénéficier de la hausse actuelle des taux sur le marché du Trésor résultant de l'environnement inflationniste actuel.

Les banques sont parmi les plus sensibles à la hausse des taux d'intérêt, car des rendements plus élevés ont tendance à augmenter le rendement des intérêts que les prêteurs tirent de leurs produits de prêt, ou marge d'intérêt nette.

En fait, la BAC a indiqué dans son rapport sur les résultats du premier trimestre qu'une hausse de 100 points de base des taux d'intérêt augmenterait son revenu net d'intérêts de 5,4 milliards de dollars au cours des 12 prochains mois.

En outre, le géant bancaire - dont l'action présente un ratio P/E relativement bon marché de 10,3 - offre un dividende annualisé de 0,84 $ par action, soit un rendement de 2,31 %, supérieur au rendement implicite du S&P 500, qui est actuellement de 1,41 %.

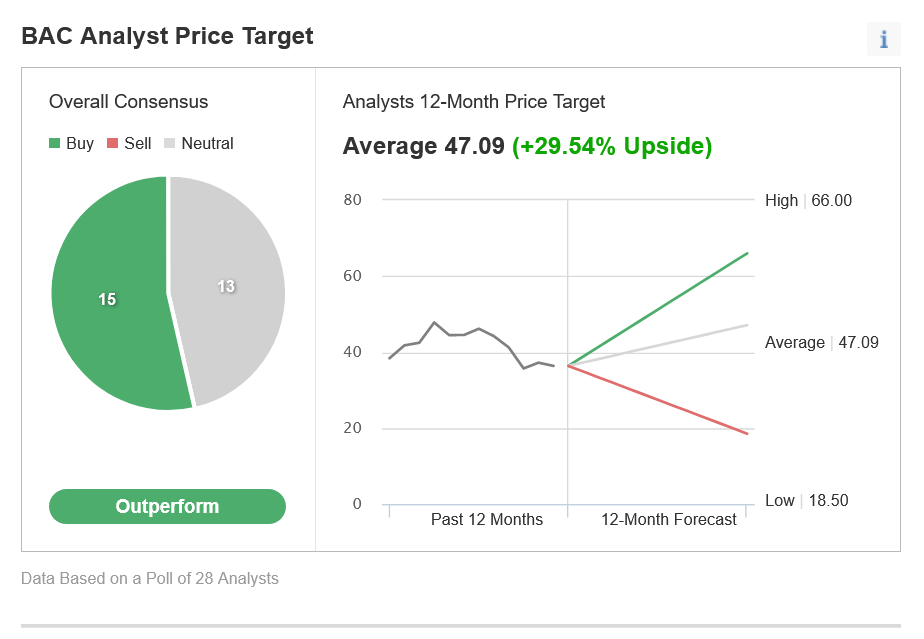

En effet, 15 des 28 analystes interrogés par Investing.com qualifient le titre Bank of America de " surperformant ", tandis que les 13 autres le considèrent comme " à conserver ".

L'objectif de cours moyen des analystes du titre BAC se situe autour de 47,00 $, ce qui représente une hausse d'environ 30 % par rapport aux niveaux actuels au cours des 12 prochains mois.

Source : Investing.com

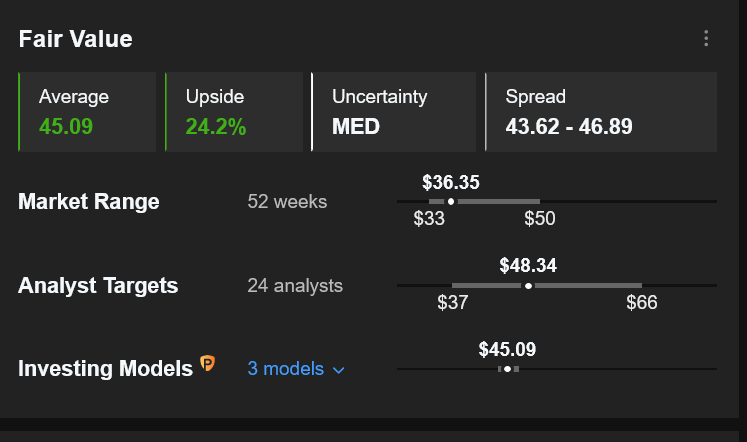

De même, les modèles quantitatifs d'InvestingPro+ prévoient un gain d'environ 24 % du titre BAC par rapport aux niveaux actuels au cours des 12 prochains mois, ce qui rapprocherait les actions de leur juste valeur de 45,09 $.

Source : InvestingPro+

***

Dans le marché actuel, il est plus difficile que jamais de prendre les bonnes décisions. Pensez aux défis :

Pour y faire face, vous avez besoin de bonnes données, d'outils efficaces pour les trier et d'un aperçu de leur signification. Vous devez éliminer les émotions de l'investissement et vous concentrer sur les éléments fondamentaux.

Pour cela, il y a InvestingPro+, avec toutes les données et les outils professionnels dont vous avez besoin pour prendre de meilleures décisions d'investissement. En savoir plus >>