- La situation imprévisible à la frontière orientale de l'Ukraine pourrait exercer une pression sur les marchés boursiers mondiaux.

- L'inversion de la courbe des taux aux États-Unis indique toujours un risque élevé de récession.

- Sur le graphique technique, si le Nasdaq 100 casse les principaux niveaux de soutien, les vendeurs pourraient viser les plus bas de l'année dernière.

Le début de l'année 2023 a été généralement positif pour les marchés boursiers en Europe et aux États-Unis. Les indices DAX, Nasdaq 100 et S&P 500 ont augmenté respectivement de 10,98 %, 14,28 % et 7,76 % au cours du dernier mois et demi.

Ces derniers jours, nous avons vu un nombre croissant de facteurs menacer de peser sur les actions et les actifs à risque au sens large.

Malheureusement, l'une des variables les plus importantes et les plus imprévisibles est l'évolution de la situation en Ukraine, où l'on s'attend à ce qu'une offensive russe de grande envergure se concentre dans l'est du pays.

Si l'armée russe réussit, les marchés d'actions sont susceptibles de réagir négativement, et les nouvelles en provenance d'Ukraine pourraient à nouveau être au centre de l'attention des investisseurs. Voici les trois raisons pour lesquelles les marchés mondiaux pourraient souffrir dans les prochains jours :

1. L'inversion de la courbe de rendement américaine s'approfondit

La courbe des taux est un indicateur qui devrait continuer à attirer l'attention des investisseurs, surtout à un moment où il existe un risque de ralentissement économique important.

Nous pourrions maintenant assister à une poursuite de l'inversion de la courbe des taux pour les obligations dont l'échéance est comprise entre 2 et 10 ans.

Source : Bloomberg

Cela signifie que le risque de récession aux États-Unis reste élevé, malgré les récentes nouvelles positives sur le marché du travail et les chiffres meilleurs que prévu du PIB.

Si la croissance du PIB tombe en dessous de zéro, les indices boursiers pourraient en pâtir. En principe, la banque centrale devrait réagir en réduisant les taux d'intérêt pour stimuler les prêts et la croissance économique.

Pourtant, dans l'environnement actuel, tout porte à croire que la Fed ne sera pas en mesure de pivoter dans les prochains mois.

2. La cible taux d'intérêt américain est à nouveau relevée

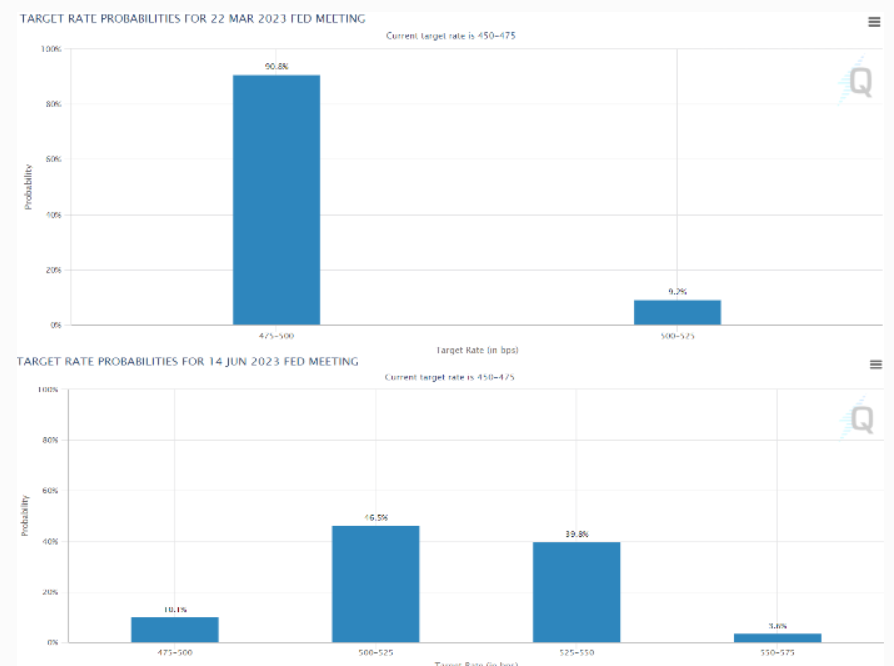

Fin décembre/début janvier, alors que l'inflation chutait, les attentes du marché concernant la fourchette cible du taux des fonds fédéraux, qui était alors de 4,75 % à 5 %, ont également diminué.

Le scénario le plus probable aujourd'hui est celui d'une nouvelle hausse des taux, avec un pic en mai dans la fourchette 5-5,25 %, même si ce n'est peut-être pas la dernière intervention de la Fed.

Source : www.cmegroup.com

Si l'on examine les mêmes prévisions pour le mois de juin, on constate que la probabilité d'une hausse des taux allant jusqu'à 5,5 % reste élevée, ce qui est très différent des derniers mois et dépasse également le pic de 2006.

Un environnement de taux d'intérêt plus élevés comporte non seulement le risque de récession ou de baisse des marchés boursiers, mais aussi la possibilité d'événements dits "cygnes noirs", c'est-à-dire d'événements inattendus sous forme de faillites, comme l'effondrement de Lehman Brothers en 2008.

3. La force baissière prévaut sur le Nasdaq 100

Les vendeurs ont atteint un faisceau local de niveaux de soutien dans la zone des 12 300 en raison du mouvement correctif observé sur le Nasdaq 100 ces derniers jours.

Dans le même temps, ce niveau constitue le premier test majeur pour les baissiers, qui, s'il est franchi, devrait ouvrir la voie à une poursuite du mouvement vers le sud.

Dans ce scénario, la cible à court et moyen terme pour les vendeurs serait les plus bas de l'année dernière, qui se trouvent déjà sous 11 000.

Les prochains jours seront importants, avec la publication mercredi des données sur l'inflation aux États-Unis.

Divulgation : L'auteur ne possède aucun des titres mentionnés.